「年末調整に必要な申請書の書き方を知りたい」

「自分が年末調整の対象なのか知りたい」

上記のように悩まれている方もおられるのではないでしょうか。

年末調整とは、給与から天引きしている源泉徴収税と1年間の正確な所得税を計算し、その差額を調整する手続きです。

そんな年末調整ですが、社員の方が記入しなければならない申請書は複数あります。中には申請書の書き方で悩んでおられる方もおられるでしょう。

そこでこの記事では、年末調整の基礎や書き方について、画像を使ってわかりやすく解説しています。

この記事を読めば年末調整を迷うことなくスムーズに進められるはずですので、ぜひご一読ください。

年末調整は給与所得者は基本的に対応必要

会社で1月から年末まで継続して働いた方は年末調整を行う必要があります。

年末調整とは、納付すべき所得税と給与から天引きしていた所得税を精算することを指します。

給与を受け取っている社員は年末に給与から天引きされていた所得税と、年末に確定した所得税を精算し、過不足分を調整する必要があります。

そのため、所得税が確定する年末まで働いていた社員は、年末調整を行わなければなりません。

年末調整の対象者

年末調整の対象者は以下の通りです。

- 1年間を通じて勤務していた・年の途中で採用され、年末まで継続して勤務した人

- 12月に給与をもらったが、その後退職した人

- パートタイムで働いていた人の給与額が103万円以下の場合(退職後に同年に別の勤務先から受け取る場合は除く)

- 子会社や海外支店に転勤し、非居住者となった人(非居住者とは、一年以上住所や居住してない人を指す)

年末調整の対象外となるケース

年末調整の対象外となる方は以下の通りです。

- 会社からの年間給与が2,000万円以上ある

- 災害によって住宅や家財に損害を受け、災害減免法により所得税や源泉徴収の還付を受けている人

- 2社以上から給与をもらっており、すでに他の勤務先で扶養控除等(異動)申告書を提出している人

- 年の途中で退職した人(12月31日以前に退職した社員)

- 非居住者である人

- 日雇い契約の人

この場合は年末調整を行う必要はありません。

ただし、2,000万円以上の高額所得者は配偶者控除など受けることができません。

この場合、年末調整を行うことができないため、確定申告が必要になります。

年末調整の必要がない場合は、確定申告を自身で行わなければならないケースもあります。

年末調整では配偶者控除や扶養控除、保険料控除といったさまざまな控除を受けられますが、2,000万円以上の高額所得者は配偶者控除など受けることができません。

この場合、年末調整を行うことができないため、確定申告が必要になります。

2021年度の年末調整の変更点

2021年度の年末調整では、以下の変更点がありました。

- 税務関係書類の押印不要

- 住宅ローン控除の特例の延長等

- 退職金所得税の改正

- 年末調整電子化に伴う税務署への事前申告の廃止

給与を受ける方に影響があるのは上から3つの変更点です。

税務関係書類の押印不要

税務関係の書類は2020年度まで押印必須でしたが、2021年度から押印が不要になりました。

印鑑を押す項目がなくなっています。

住宅ローン控除の特例の延長等

住宅ローン控除の特例が見直されました。

適用要件となる面積が50㎡から40㎡に緩和され、控除期間が2年間の延長が決定しました。

住宅ローン控除の特例とは、消費税率が10%の新築や既存住宅の取得、増改築を行った住宅を令和3年1月1日~令和4年12月31日に購入、居住している場合、13年の間は月々の住宅ローン支払額から1%を所得税から控除するものです。

退職金所得税の改正

退職金所得税が改正されました。

これまでは以下の計算式で退職所得に対して課税額が決められていました。

退職所得金額=(退職金の金額-退職所得控除額)×1/2

これが勤続年数が5年以下の社員は退職金の金額-退職所得控除額)で計算した金額が300万円を超える場合、超えた部分については「×1/2」なくなるよう改正されたため、課税の負担が少なくなりました。

年末調整電子化に伴う税務署への事前申告の廃止

年末調整電子化に伴う税務署への事前申告の廃止については、企業が年末調整を電子化する際に事前の報告が不要になったということであり、給与を受けとっている方には関係ありません。

参考:2021年の年末調整の変更点は?令和3年度税制改正のポイントを徹底解説! | 給与計算ソフト マネーフォワード クラウド

年末調整の流れ

年末調整の流れは以下の通りです。

- 申告に必要な書類等の準備・11月中旬

- 社員へ申告書を配布・回収する・11月中旬〜下旬

- 納税額の過不足計算を行う・12月上旬〜中旬

- 過不足納税額の精算を行う・12月上旬〜中旬

- 所得税の過不足分の還付、または追加徴税・12月中旬〜下旬

- 税務署や市役所に提出する書類を作成し提出する・翌年1月

上記はほとんど勤務先の企業が行う手続きですが、「社員へ申告書を配布・回収する・11月中旬〜下旬」では社員の方が書類を作成する必要があります。

必要書類や書き方についてはこの記事の「年末調整に必要な書類の書き方」で解説しています。

申告に必要な書類等の準備・11月中旬

年末調整の申告に必要な書類を準備します。

社員に提出してもらう申告書の用紙と企業が税務署に提出する「源泉徴収票」「支払調書」「法定調書合計表」等の書類が税務署発行の「年末調整のしかた」というガイドと一緒に送付されます。

従業員へ申告書を配布・回収する・11月中旬〜下旬

以下の申請書を社員に配布します。

- 給与所得者の扶養控除等申告書

- 保険料控除申告書

- 配偶者控除等申告書

- 基礎控除申告書及び所得金額調整控除申告書

- 住宅借入金等特別控除申告書

会社から給与をもらっており、12月31日まで勤務している年末調整の対象の方は上記の申請書に記入し、提出する必要があります。

企業は提出された申請書を回収し、記載内容のチェックを行います。

納税額の過不足計算を行う・12月上旬〜中旬

12月の給与が確定したら総額から所得税を計算し、差額分を計算します。

源泉徴収により社員の給与から税金分を差し引いていますが、個人の事情に応じた税金の控除(扶養控除や配偶者控除)まで把握できないため、余分な税金を支払っている場合があります。

それを明確にするため、年末に支払った税金を計算し、差額がないか確認します。

所得税の過不足分の還付、または追加徴税・12月中旬〜下旬

年末調整後に所得税の過不足が発生した場合、余分に支払っている場合は還付金を、足りていない場合は社員側が差額分を支払わなければなりません。

この差額分について、社員の方は不足分の徴収・還付を必ず受けなくてはなりません。ただし、差額がない場合にはこの限りではありません。

税務署や市役所に提出する書類を作成し提出する・翌年1月

法定調書(源泉徴収票と支払調書)と法定調書合計表を税務署に提出します。

社員の住所地の市町村には給与支払報告書を提出します。

これらのフォーマットは国税庁や市町村のホームページからダウンロードできます。

法定調書合計表のフォーマット:

令和 年分 給与所得の源泉徴収票等の法定調書合計表(OCR帳票)(PDF/303KB)|国税庁

給与支払報告書のフォーマット:

給与支払報告書の作成・提出|北区

年末調整に必要な書類の書き方

ここからは会社から「年末調整の申請書類の提出」をお願いされた場合を想定し、以下の書類の書き方を紹介します。

- 給与所得者の扶養控除等(異動)申告書の書き方

- 給与所得者の保険料控除申告書の書き方

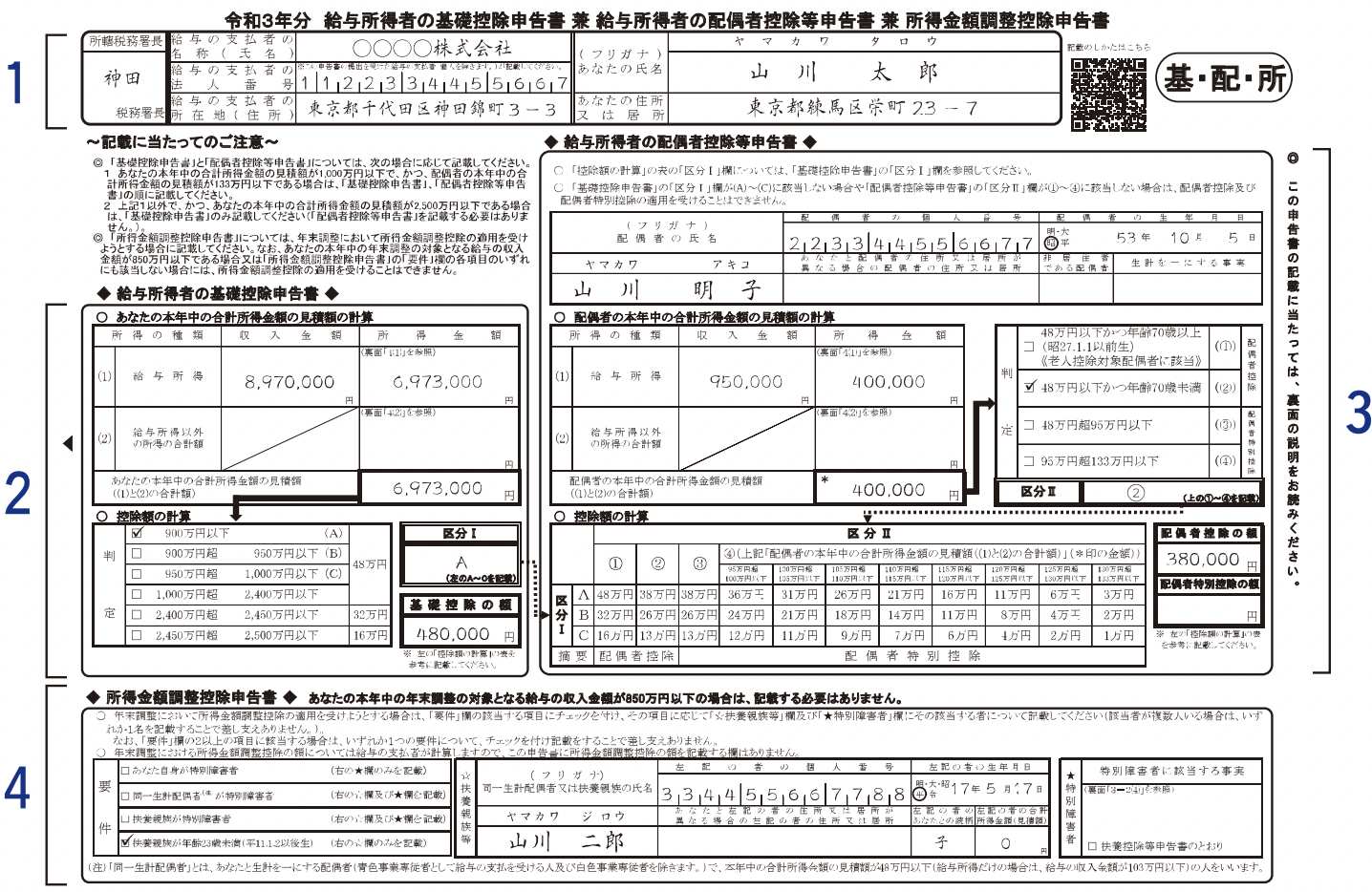

- 基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書の書き方

- 住宅借入金等特別控除申告書の書き方

画像でわかりやすく解説しますので、参考にしてください。

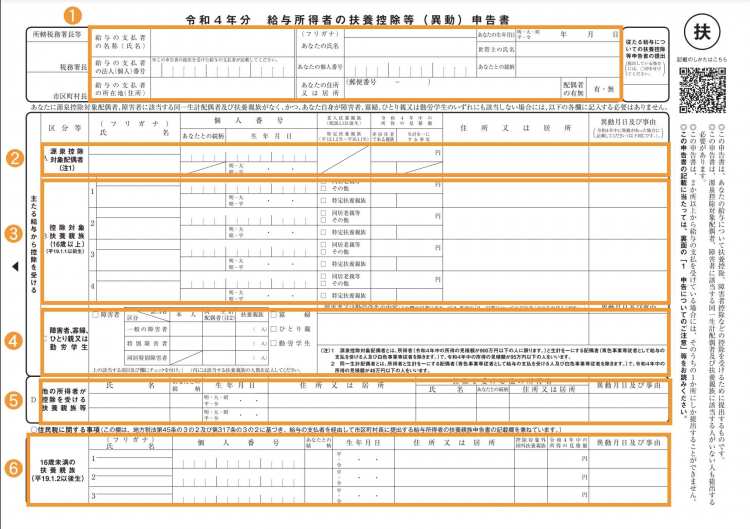

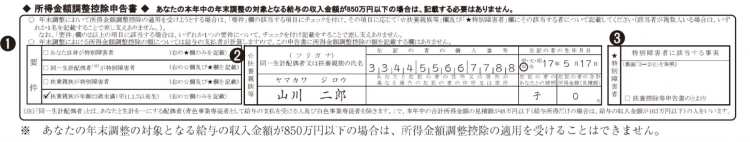

給与所得者の扶養控除等(異動)申告書の書き方

給与所得者の扶養控除等(異動) 申告書は、養っている家族や親族(扶養)がいることを申し出る申請書です。

この書類を提出することで、以下の控除を受けられます。

- 配偶者控除

- 扶養控除

- 障害者控除

書き方については以下の表にまとめました。

| 項目 | 書き方 |

| 1.名称や住所等必ず記入する必要がある欄 | 控除を受ける方は必ず記入する |

| 2.源泉控除対象配偶者 | 配偶者を扶養に入れる場合に記入する |

| 3. 控除対象扶養親族(16歳以上) | 16歳以上の扶養対象親族がいる場合に記入する ※19歳以上23歳未満の扶養対象親族は特定扶養親族扱いとなるため、「特定扶養親族」のチェックボックスに◯を記入する |

上記に当てはまる方が受けられる控除。当てはまる箇所に◯を記入する。 | |

| 5.ほかの所得者が控除を受ける扶養親族等 | 夫婦が共働きであり、子供が配偶者の扶養に入っている場合、配偶者と子供の名前を記入する |

| 6.16歳未満の扶養親族 | 16歳未満の扶養親族がいる場合は、名前と個人番号(マイナンバーカード)、生年月日や住所等を記入する |

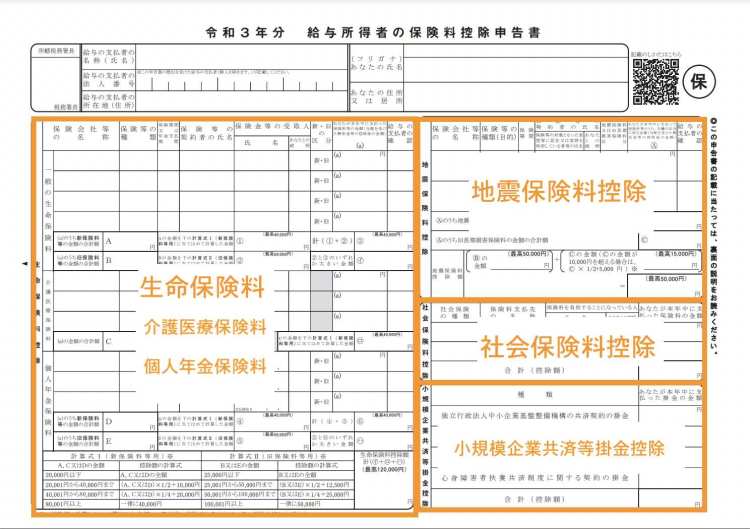

給与所得者の保険料控除申告書の書き方

給与所得者の保険料控除申告書は、現在加入している保険の会社や加入期間、支払った保険料を申し出る申告書です。

- 生命保険

- 地震保険

- 社会保険

これらの保険に加入しており、その年に保険料を支払っている場合は支払額に応じた所得控除を受けられます。

生命保険料控除の書き方

生命保険料の控除は以下が対象になります。

- 生命保険

- 介護医療保険

- 個人年金保険

これらの保険に加入している場合、10月〜11月ごろに「控除証明書」が封書、もしくはハガキで送付されます。内容を確認したら、申請書に転記していきましょう。

生命保険料控除

- 保険会社名

- 定期・終身などの保険の書類

- 保険期間

- 契約者の名前

- 保険金の受取人とその続柄

- 新旧に◯を記入

これらを記入します。

保険料の金額も記入しましょう。

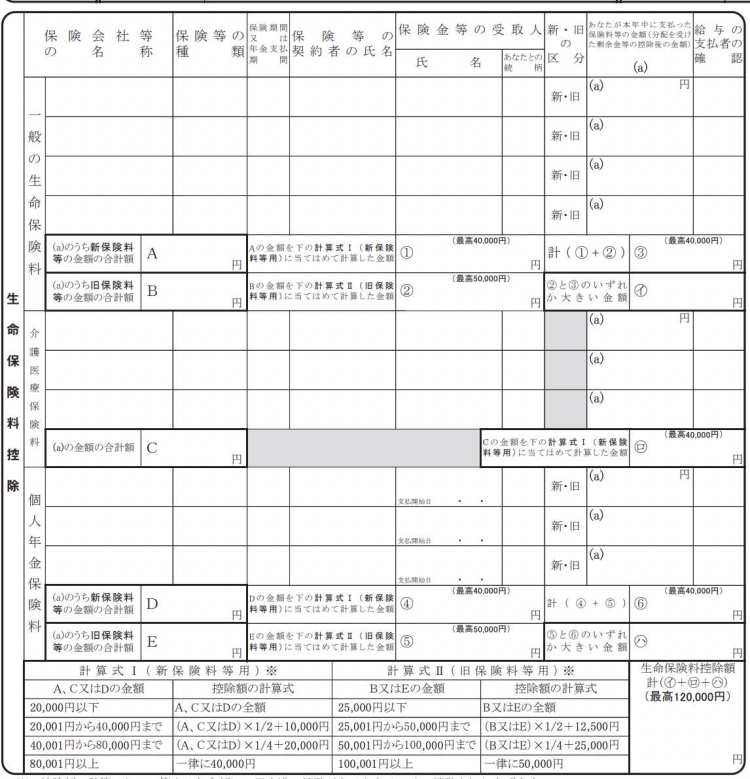

画像にある記号部分と表の項目を紐つけています。

| 項目 | 書き方 |

| (a) | 1月から12月までで支払った保険料を転記する |

| A〜E | 一般の生命保険料・国民年金保険料は合計金額を記入。介護保険料は(a)の合計額を記入 |

| ①②、④⑤ | 一般の生命保険料・国民年金保険料は計算式1、2で計算した金額を記入 ※記入できる最高額は新保険料が4万円、旧保険料が5万円 |

| ③、⑥ | 一般の生命保険料・国民年金保険料は①②、④⑤で出した金額を合計し記入 ※4万円を超える場合は、一律4万円で記入 |

| イ、ロ、ハ | それぞれの計算結果を合算し記入 |

| 生命保険控除額(画像右下) | イ,ロ,ハの合計金額を記入 ※合計金額が12万円を超える場合は12万円と記入 |

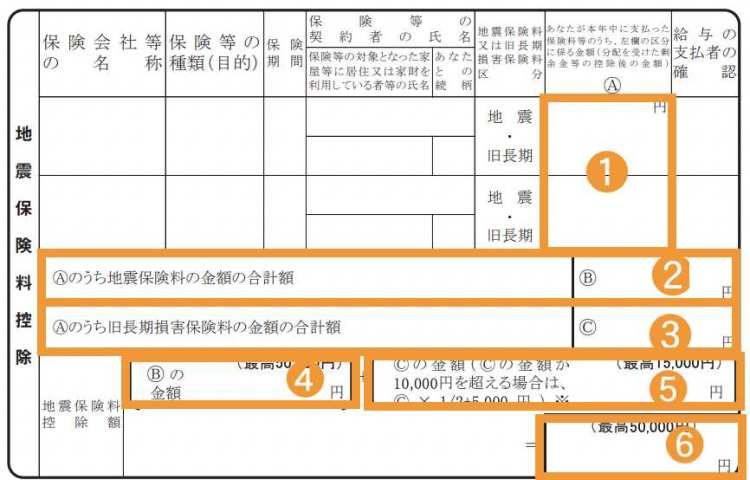

- 支払った保険料の金額を記入

- 支払った保険料の地震保険料分の合計額を記入

- 支払った保険料の旧長期損害保険料分の合計額を記入

- 2の金額を記入

- 3の金額を記入

- 4と5の合計金額を記入

- 健康保険料

- 厚生年金保険料

- 国民健康保険料

- 国民年金保険料

- 後期高齢者医療保険

- 介護保険料

- 雇用保険料

- 国民年金基金の掛け金

- 厚生年金基金の掛け金

- 公務員共済の掛け金

- 小規模企業共済

- 確定拠出年金

- 配偶者氏名・マイナンバー・生年月日・配偶者の情報を記入

- 配偶者の本年中の合計所得金額の見積額の記入

- あてはなる判定項目を記入

- 控除額の計算を行い、判定結果を記入

- 控除額の計算で求めた額を記入

- 該当する要件にチェック(複数ある場合はいずれか1つ)

- 扶養親族の氏名・マイナンバー・生年月日を記入

- 障害の状況・交付を受けている手帳・障害の階級等を記入

- 該当する要件にチェック(複数ある場合はいずれか1つ)

- 扶養親族の氏名・マイナンバー・生年月日を記入

- 障害の状況・交付を受けている手帳・障害の階級等を記入

- 提出忘れ

- 記入ミス

- 1年間を通じて勤務していた・年の途中で採用され、年末まで継続して勤務した人

- 12月に給与をもらったが、その後退職した人

- パートタイムで働いていた人の給与額が103万円以下の場合(退職後に同年に別の勤務先から受け取る場合は除く)

- 子会社や海外支店に転勤し、非居住者となった人(非居住者とは、一年以上住所や居住してない人を指す)

- 税務関係書類の押印不要

- 住宅ローン控除の特例の延長等

- 退職金所得税の改正

- 年末調整電子化に伴う税務署への事前申告の廃止

- 申告に必要な書類等の準備・11月中旬

- 社員へ申告書を配布・回収する・11月中旬〜下旬

- 納税額の過不足計算を行う・12月上旬〜中旬

- 過不足納税額の精算を行う・12月上旬〜中旬

- 所得税の過不足分の還付、または追加徴税・12月中旬〜下旬

- 税務署や市役所に提出する書類を作成し提出する・翌年1月

これら全ての計算を行い、生命保険控除額を割り出します。給与所得者の保険料控除申告書を提出する際は申請書と一緒に控除証明書を提示、もしくは添付する必要があります。

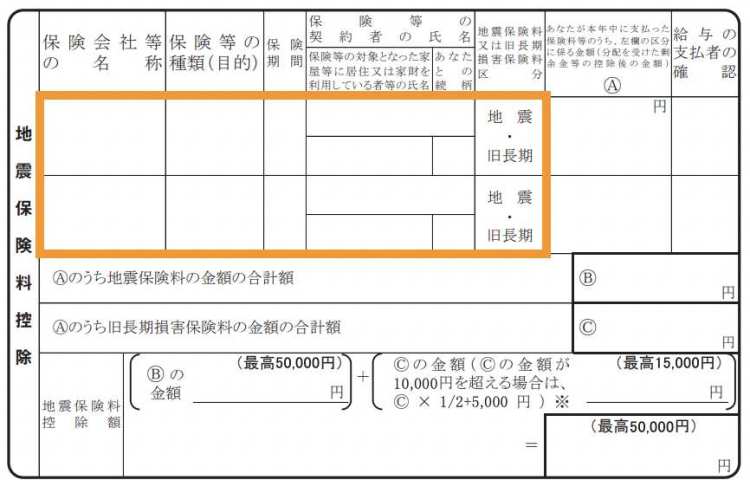

地震保険料控除

地震保険を支払っている方が対象の控除です。生命保険料控除と同じく保険会社から「控除証明書」が送付されるので、それをもとに転記していきましょう。

| 項目 | 内容 |

| 保険会社等の名称 | 保険会社名を記入 |

| 保険等の種類 | 地震・積立傷害などの保険の種類を記入 |

| 保険期間 | 契約期間を記入 |

| 保険等の契約者の氏名 | 名前と続柄の記入 |

| 地震保険料又は旧長期損害保険料区分 | 地震・旧長期に◯を記入 |

地震保険料控除の書き方は以下の通りです。

「最高〇〇円」と表記のある箇所は、計算した額がそれを超える場合は指定の最高額を記入します。

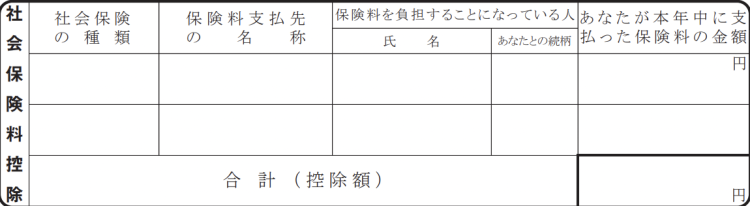

社会保険料控除

社会保険料控除とは生計を共にする配偶者・親族の社会保険料を支払っている場合利用できる控除です。配偶者や親族の給与から社会保険料分の金額を控除してもらえます。

控除の対象となる保険は以下の通りです。

社会保険の種類と支払い先の会社名、氏名や続柄、本年中に支払った金額を記入しましょう。

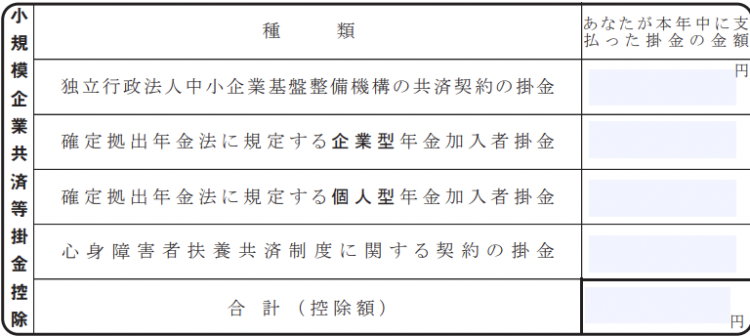

小規模企業共済等掛金控除

小規模企業共済等掛金控除とは、以下2つの保険料を支払った方が対象です。

本年中に支払った掛金分が控除されます。

基礎控除申告書兼 給与所得者の配偶者控除等申告書兼 所得金額調整控除申告書の書き方

3つの申告を同時にできる「基礎控除申告書兼 給与所得者の配偶者控除等申告書兼 所得金額調整控除申告書」の書き方について解説します。

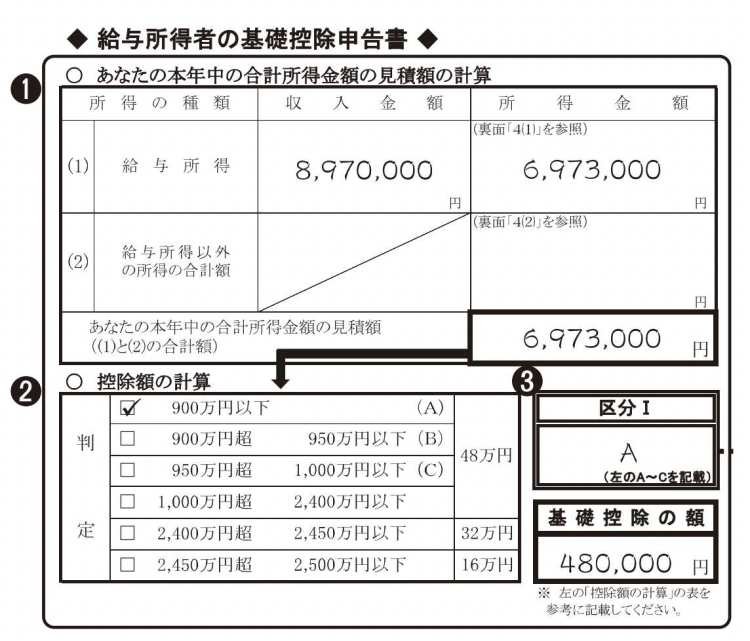

給与所得者の基礎控除申告書

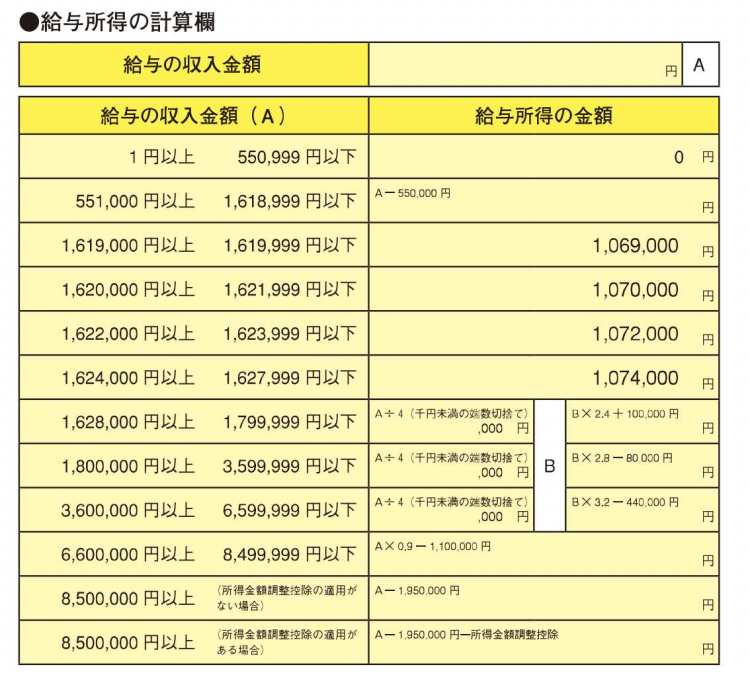

まずは給与所得の欄に本年度の給与合計を記入します。

この時、もしも2社以上から給与をもらっている場合は、その合計額を記入しましょう。所得金額には後ほど紹介する「給与所得の計算欄」で算出します。

所得金額が出たら判定・区分に記入し、基礎控除額の金額を記入します。

給与所得の計算欄

所得金額の計算方法は以下の通りです。

(給与の収入金額(1,000万円を超える場合は一律1,000万円)✖-850万円)×10%

給与所得控除後の給与等の金額+公的年金等に係る雑所得の金額(10万円を超える場合は一律10万円)-10万円

配偶者控除・配偶者特別控除を受ける場合は、「控除額の計算」にA~Cの記号を記入しましょう。

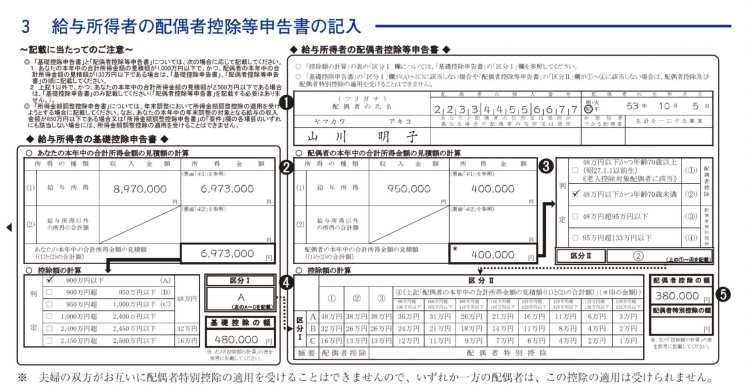

給与所得者の配偶者控除等申告書

配偶者控除等申告書の書き方は以下の通りです。

画像の注意書きにもある通り、配偶者特別控除については、夫婦お互いが適用を受けられないので、注意しましょう。

所得金額調整控除申告書

所得金額調整控除申告書の書き方は以下の通りです。

注意書きにもある通り、年末調整の対象となる収入金額が850万円以下の場合は、控除の適用を受けられません。

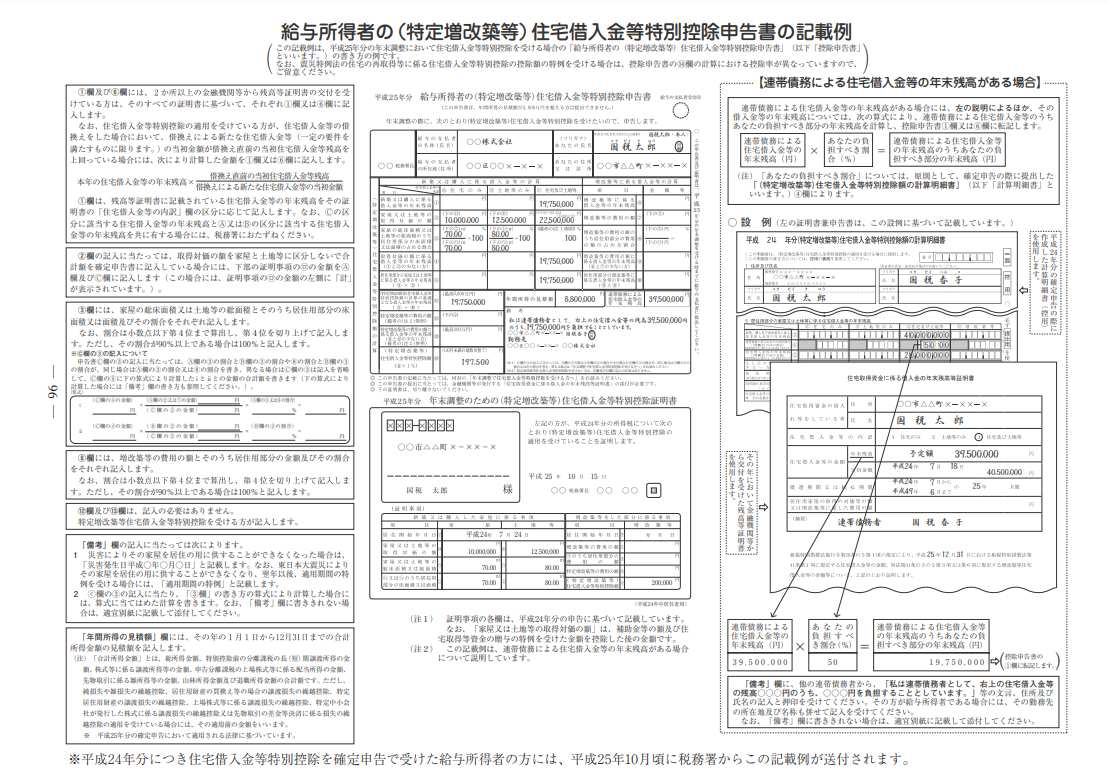

住宅借入金等特別控除申告書の書き方

住宅借入金等特別控除は住宅ローンを利用して新築のマイホームの購入やリフォーム等で設備を新しくした時に適用できる控除です。

住宅ローンを利用して2年目以降は住宅借入金等特別控除申告書を提出しなければなりません。

書き方は以下の通りです。

年末調整でよくあるトラブル

年末調整でよくあるトラブルは以下の通りです。

年末調整は書類の不備があると、会社側から再提出を求められることがあります。

法定期限内であれば再提出できますが、期限の1/31日を過ぎた場合、自身で確定申告を行わなければなりません。

確定申告を行わなければ、会社側が10年以下の懲役、または200万円以下の罰金を課せられてしまうので、確定申告の提出期限である2月16日から3月15日の間に必ず提出するようにしましょう。

また、保険の追加加入や所得控除の変更(子供が産まれたなど)があった場合、法定期限内であれば再提出可能ですので、会社に変更を申し出ましょう。

まとめ

この記事では、年末調整のやり方について解説しました。

所得税が決定する年末まで働いていた場合、年末調整を行わなければなりません。

具体的な年末調整の対象者は以下の通りです。

給与所得が2,000万円を超える場合は年末調整の必要がない代わりに確定申告を行わなければなりません。その点に注意しましょう。

年末調整は2021年度の変更点があります。

印鑑が不要になったため、年末調整の手続きがしやすくなりました。住宅ローンの特例延長や退職金所得税の改正も行われ、給与所得者の負担が軽減されています。

年末調整の流れは以下の通りです。

「社員へ申告書を配布・回収する・11月中旬〜下旬」で年末調整の書類記入が発生しますので、この記事で解説した「年末調整に必要な書類の書き方」を確認し、書類の準備を進めましょう。

会社から申請を依頼される年末調整ですが、記入は自身で行う必要があるため、「記入方法がわからない」と悩んでしまう方も多いです。

この記事では、そんな不安を解消すべく年末調整の基礎から記入方法について解説しました。年末調整の事で何かお困りごとがあればこの記事を再度読み返してみてください。

引用:

引用: 引用:

引用: 引用:

引用: 引用:

引用: 引用:

引用: 引用:

引用: 引用:

引用: 引用:

引用: 引用:

引用: 引用:

引用: 引用:

引用: 引用:

引用: 引用:

引用:

コメント