2023年10月から始まるインボイス制度では、課税事業者は、インボイス制度の要件を満たす内容の請求書等(適格請求書等保存方式)を発行する必要があります。

国税庁からの情報だけでなく非常に多くの記事が執筆されており、自分にとってどれが関係あるのか、まずは何をしなければいけないのか、迷ってしまうことも多いのではないかと思います。

そこで当記事では、請求書発行など、日々の書類発行業務にフォーカスして概要や注意点などを説明していきます。

会計処理については扱いませんので、他の記事や税理士・会計士にご確認ください。

目次

インボイス制度における請求書発行の3つのキホン

インボイス制度に基づく請求書の発行で、最初に把握しておくべき3点を紹介します。

- 自社の「登録番号」を記載

- 税率ごとの対価の額および適用税率・消費税額を記載

- 消費税額の計算において、1つの適格請求書につき、税率ごとに端数処理は1回のみ

実務上は他にも考慮が必要な点が出てくる可能性はありますが、上記の3点が基本で、日々の請求業務の中で作成する請求書の記載内容に直結します。

まずは、これら3つを押さえていきましょう。

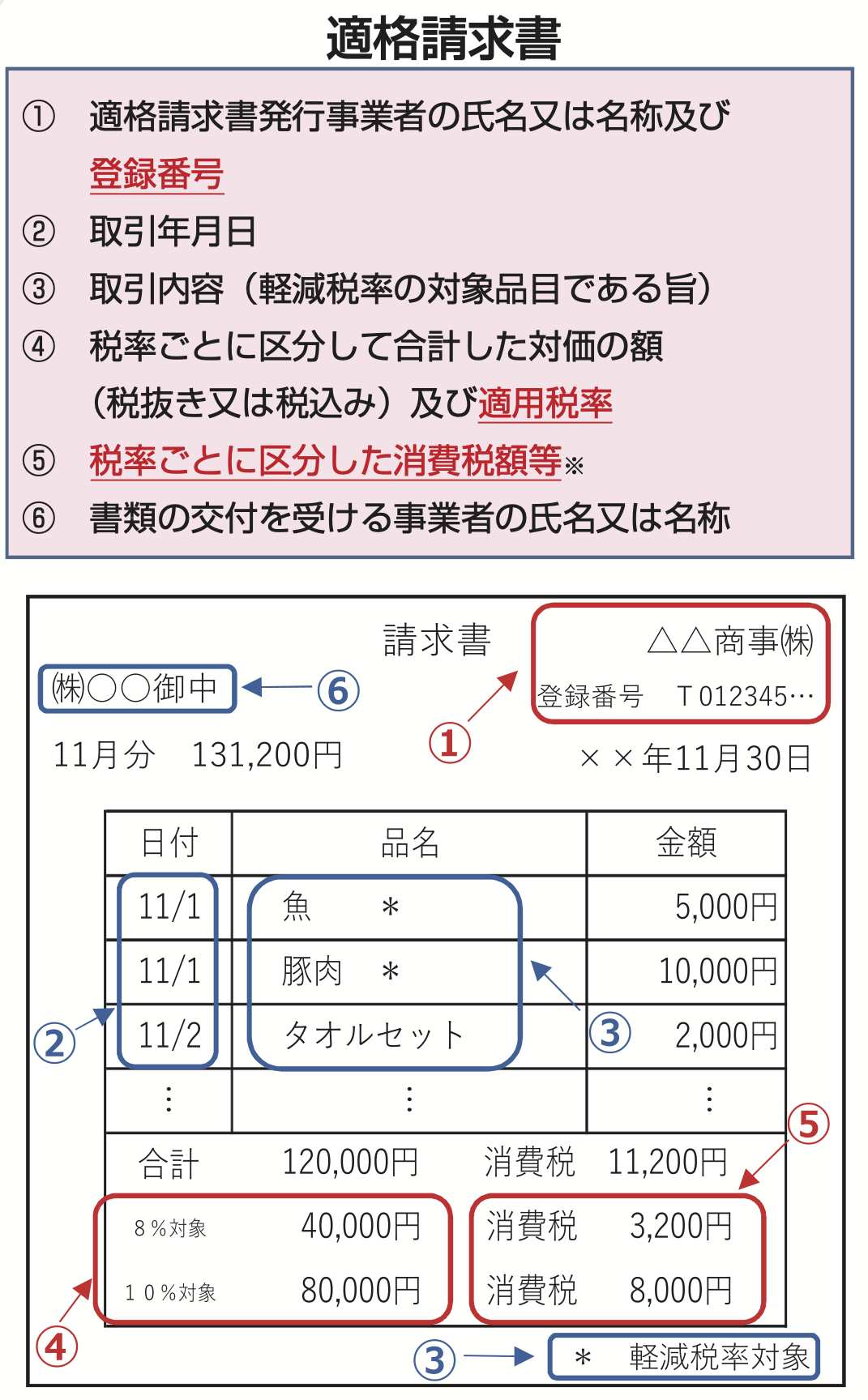

これらの要件を満たした請求書(10%と軽減税率を含む)サンプルをご覧ください。

では、これらについて深堀りしていきます。

インボイス制度とは

インボイス制度とは、売り手(請求書の発行者)が買い手(請求書を受領して支払う側)に対して、正確な消費税率や消費税額を伝えることを目的とした制度です。

買い手は、仕入税額控除の適用を受けるためには、課税事業者である売り手から、インボイス制度の要件を満たした請求書等を受領する必要があります。

*消費税の納付額は、売上にかかる消費税から、仕入れにかかる消費税を差し引いて計算しますが、これを仕入税額控除と言います。この「差し引く対象の消費税額」に含めるためには、インボイス制度の要件を満たした請求書等を売り手側に発行してもらう必要があります。

インボイス制度に関連する重要な用語

まず、当記事で出てくる重要な用語について簡単に説明します。

適格請求書(インボイス)

インボイス制度の要件を満たした書類を適格請求書(インボイス)と言います。

「請求書」や「インボイス」という用語が使われていますが、対象の書類は請求書に限らず、納品書や支払通知書などの他の書類でも、要件を満たしていれば「適格請求書(インボイス)」として扱うことができます。

要するに、インボイス制度とは「請求書に関する制度」というよりは、当制度に基づいた処理を行うための「各種書類の要件」と言えます。

登録番号

課税事業者は、適格請求書を発行するためには「適格請求書発行事業者」に登録申請する必要があり、登録が完了すると、「登録番号」が発行されます。

法人の場合、「T+法人番号」というルールですので、自社の登録番号は把握できますが、有効な適格請求書のためには、適格請求書発行事業者の登録申請を完了しておく必要があります。

区分記載請求書

2019年の消費税率引き上げと軽減税率導入に伴い、新たに導入されたものが「区分記載請求書」です。

これは、インボイス制度開始までの「経過措置」のような位置づけで、インボイス制度開始までの間、軽減税率を含む請求書の場合は、区分記載請求書の要件を満たす必要があります。

逆に、「消費税率は10%のみ」のように軽減税率を含まない場合は、区分記載請求書を発行する必要はありません。

インボイス制度対応のための書類の作成方法(適格請求書の要件)

インボイス制度(適格請求書)の要件を満たす記載内容は、国税庁のサイトで公開されています。以下は、国税庁の資料からの引用です。

記載内容に関する要件

請求書の記載内容における要件は、従来から国税庁より提示されていますが、それに加えて、新たにインボイス制度の要件として追加されたのが、上記の資料で赤字になっている部分です。

具体的には、以下の情報を記載する必要があります。

– 書類の発行事業者の名称(会社名や個人事業主の氏名等)

– 取引年月日(請求日・納品日等)

– 取引内容(摘要等に記載する品目や作業内容等)

– 書類の交付を受ける事業者の名称(顧客や仕入先の会社名や氏名等)

■適格請求書で必要になる記載内容

– 適格請求書発行事業者の「登録番号」

– 消費税率ごとの対価の額および適用税率・消費税額

また、軽減税率を含む場合は、現行の区分記載請求書と同様に、旧8%との区別が付くよう、軽減税率対象である旨の記載が必要です。

一般的には、明細行に※マークを付け、欄外に「※は軽減税率対象」と記載することが多いようです。

消費税の計算方法に関する要件

消費税計算における端数処理は「1つの適格請求書につき、税率ごとに1回」という要件があります。

これにより、たとえば、10%と8%の2つの税率を含む請求書の場合、それぞれの税抜金額を合計した上で、税率をかけて消費税額を算出します。

インボイス制度以前から、このような計算方法を採用している場合はとくに変更の必要はありません。

しかし、行ごとに消費税額を計算しているような場合は、計算方法の変更が必要です。

たとえば、請求書の行ごとに「数量」「単価」「金額」「消費税額」というかたちで、各行に消費税額を表示している場合、明細行が1行でない限り、同一の税率で複数回の端数処理が発生してしまい、「税率ごとに1回」という要件を満たせなくなってしまいます。

そのため、このような場合は、計算方法の変更(システムの改修等)が必要です。記載内容の追加に比べると、計算ロジックの変更の方がシステム的なインパクトは大きいと考えられるため、このような計算方法のシステムを利用している場合は、早めに対応した方が良いでしょう。

支払通知書(支払明細書)に関する注意事項

適格請求書の要件としては前述のとおりですが、売り手から請求書を発行してもらうのでなく、買い手側が「支払通知書(支払明細書)」を発行しているケースがあります。

このような場合も、適格請求書の要件を満たすことで、仕入税額控除を行うことができます。

「消費税率ごとの対価の額および適用税率・消費税額」や「1つの適格請求書につき、端数処理は税率ごとに1回」という要件は請求書のケースと同様です。

しかし、「登録番号」に関しては注意が必要です。

請求書等の売り手から発行する書類の場合は、「発行者(=売り手)の登録番号」でした。

一方、支払通知書は買い手が発行していますので、発行者の登録番号ではなく、仕入先(=売り手)の登録番号を記載する必要があります。

そのため、この場合は、仕入先から登録番号を集め、それを管理し、支払通知書に記載して発行するという運用を行います。

インボイス制度開始までのタイムスケジュールと準備

インボイス制度は2023年10月に開始しますが、それまでの主なタスクとスケジュールは以下のとおりです。

1. 適格請求書発行事業者の登録申請

インボイス制度に対応した請求書等の発行には、書類のフォーマットだけではなく、適格請求書発行事業者の登録申請を完了している必要があります。この登録が完了すると「登録番号」が発行されます。

登録申請の受付は2021年10月からスタートしていますので、すでに申請が可能です。

また、2023年10月のインボイス制度開始時に登録申請を間に合わせるためには、2023年3月31日までに、税務署に登録申請書を提出している必要があります。

「2023年10月」という日付のイメージが強いですが、まず最初に意識しないといけない日付は「2023年3月31日」ですのでご注意ください。

なお、個人事業主・フリーランスなどの免税事業者の場合、課税事業者を選択したうえで、インボイス制度の登録申請を行うかどうかの判断が必要になることから、早めの準備や検討を心掛けましょう。

2. 適格請求書フォーマットの準備

前述の通り、請求書以外の書類も要件を満たしていれば適格請求書として扱うことができますので、自社のビジネスモデルに合わせて、まずは、どの書類を適格請求書として発行するかを決める必要があります。

多くの場合は「請求書」で問題ないかと考えられます。

ただし、「納品書兼請求書」のように納品書とセットになっているケースや、請求書には詳細を記載していないため納品書を適格請求書にしたいケースなど、発行状況に合わせてご検討ください。

適格請求書フォーマットに変更する書類が決まったら、フォーマットを変更します。請求書サービス等のシステムを利用している場合は、対応状況・対応予定を確認しましょう。

なお、適格請求書フォーマットは、通常の請求書に加えていくつかの記載要件があるというものですので、2023年10月を待たずに、適格請求書フォーマットを利用しても問題はありません。準備ができたタイミングで、順次切り替えておくと良いかと思います。

3. 自社発行の請求書等以外の対応要否と準備

たとえば、「支払通知書をもって仕入税額控除を行っているケース」では、仕入先の登録番号を確認し、支払通知書に記載する必要があります。このような場合は、仕入先各社から登録番号を集める必要があります。

インボイス制度は、自社発行の請求書だけでなく、仕入税額控除の観点から、仕入先や外注先が適格請求書発行事業者かどうかの確認を行わなければなりません。場合によっては取引継続の適否を検討すべきケースもあるため、取引先と綿密にコミュニケーションをとって事前準備を進めましょう。

この際、税理士・会計士や税務署に確認することをお勧め致します。

インボイス制度に関するFAQ

弊社では請求書以外に見積書・納品書も発行していますが、これらも適格請求書にする必要がありますか?

必ず請求書を発行している場合は、請求書のみで問題ないと考えられます。

ただし、他の書類が適格請求書フォーマットだとしても、とくに問題はなく、受領者側が参考になる可能性もありますので、他の書類も適格請求書フォーマットにしても問題ありません。

適格請求書を発行しなかった場合はどうなりますか?

買い手が、消費税の仕入税額控除ができなくなりますので、取引を断られる等のリスクがあります。

インボイス制度開始後6年間は仕入税額控除に関する経過措置が設けられており、取引先によって対応が分かれることも考えられますので、取引先にご確認頂くのが良いかと思います。

個人事業主ですが、インボイス制度に対応するということは、消費税を納税する必要があるということですか?

免税事業者の場合(消費税を納付していない場合)は、ご認識のとおりです。適格請求書を発行できるのは課税事業者(消費税を納付している事業者)のみです。

請求書に記載が必要な「税率別の対価の額・消費税額」の金額は税込みですか、税抜きですか?

とくに規定はなく、どちらでも可能です。

税率10%以外は発生しないのですが、その場合でも適格請求書の要件を満たす必要がありますか?

はい、税率が1種類のみの場合でも、税率別の対価の額および適用税率・消費税額の記載は必要です。

なお、現行の区分記載請求書の場合は、軽減税率を含む場合のみ必要だったため、この点が異なります。

インボイス制度に関して不明なことがある場合はどうしたら良いですか?

まずは国税庁のサイトをご確認頂くのが確実です。また、国税庁がインボイス制度に関するコールセンターも用意していますので、そこで質問・相談が可能です。

コールセンター等の情報は、国税庁の「特集 インボイス制度」をご覧ください。

また、国税庁の資料で、よく参照する資料・ページも合わせて紹介します。

* インボイス制度の概要|国税庁

* 適格請求書等保存方式の概要 | 国税庁

* お問い合わせの多いご質問 | 国税庁

ただし、国税庁の資料は、非常に多岐にわたるトピックを扱っているため、自分に必要なことを把握していくのが大変です。そのため、税理士・会計士との顧問契約がある場合は、税理士・会計士に相談しましょう。

まとめ

今回は、主に「インボイス制度(適格請求書)に基づく請求書等の作成」に絞って解説致しました。

日々の業務で忙しくしていると、あっという間にインボイス制度が始まってしまいますので、なるべく早めに準備することをお勧めします。

請求書サービス・ソフトを使用している場合、その対応状況や内容を確認しておきましょう。万が一、利用しているソフトで対応予定がない場合、ソフトの変更やバージョンアップ等が必要になる可能性があります。

監修税理士のコメント

2023年10月1日から始まるインボイス制度に向けて、消費税の課税事業者・免税事業者を問わず、国内の企業や個人事業主の大半が対応に追われています。

特にインボイス制度では請求書のフォーマット変更に加え、適格請求書以外の請求書の場合には仕入税額控除の制限が生じることから、各事業者は自らの税負担が増加しないように適切な対策を講じなければなりません。

そのためには制度の概要を正しく理解し、自らの取引先とのコミュニケーションの機会を設けることによって、お互いに安心して取引を継続できる環境を整えることが重要です。

制度開始に向けて社内外で連携を取りながら、スケジュールに余裕を持って準備を進めましょう。

【監修税理士プロフィール】

服部大税理士事務所/合同会社ゆとりびと 代表社員

税理士・中小企業診断士

服部 大

2020年2月、30歳のときに名古屋市内にて税理士事務所を開業。

平均年齢が60歳を超える税理士業界の数少ない若手税理士として、顧問先の会計や税務だけでなく、創業融資やクラウド会計導入支援、補助金申請など、若手経営者を幅広く支援できるよう奮闘している。

執筆や監修業務も承っており、「わかりにくい税金の世界」をわかりやすく伝えられる専門家を志している。

事務所ホームページ:https://zeirishihattori.com/

インボイス制度の請求書発行に関するよくあるご質問

インボイス制度の請求書発行に役立つQ&Aをまとめています。

Q.インボイス制度の請求書発行に必要な情報は何ですか?

A.インボイス制度に基づく請求書には、登録番号、税率ごとの対価の額・適用税率・消費税額を記載する必要があります。

Q.個人事業主もインボイス制度に対応する必要がありますか?

A.個人事業主が課税事業者の場合は、インボイス制度に対応する必要があります。免税事業者は課税事業者になるかどうかの判断が必要です。

Q.消費税の端数処理に関して、インボイス制度ではどのようなルールがありますか?

A.インボイス制度では、1つの適格請求書につき、税率ごとに1回のみ端数処理を行う必要があります。

Q.請求書以外の書類も適格請求書として扱うことができますか?

A.納品書や支払通知書なども、インボイス制度の要件を満たしていれば、適格請求書として扱うことができます。

Q.免税事業者がインボイス制度に対応しないとどうなりますか?

A.免税事業者がインボイス制度に対応しない場合、取引先が仕入税額控除を受けられないため、取引が減少する可能性があります。

コメント