企業が資金を調達する方法の1つにファクタリングがあります。

ファクタリングとは、急な資金が必要になった際に、自社が持つ売掛金などの債権をファクタリング会社に買い取ってもらうことで資金調達する方法です。ファクタリングは「買取型」と「保証型」の2種類に分けられ、さらに買取型には「2者間ファクタリング」と「3者間ファクタリング」があります。

スピーディに現金化でき、倒産などによる回収トラブルの心配が減らせるといったメリットが多いファクタリングですが、利用に際してデメリットや注意点がないのかと不安に思う方もいるのではないでしょうか。

この記事では、「買取型」「保証型」のそれぞれのメリット・デメリットや、利用をおすすめするケースをご紹介します。この記事を読めば、自社の状況に最適なサービスを選択できるようになります。ぜひ参考にしてみてください。

目次

※本記事はGMOあおぞらネット銀行株式による寄稿記事です。LISKUL編集部監修のもと公開しています。

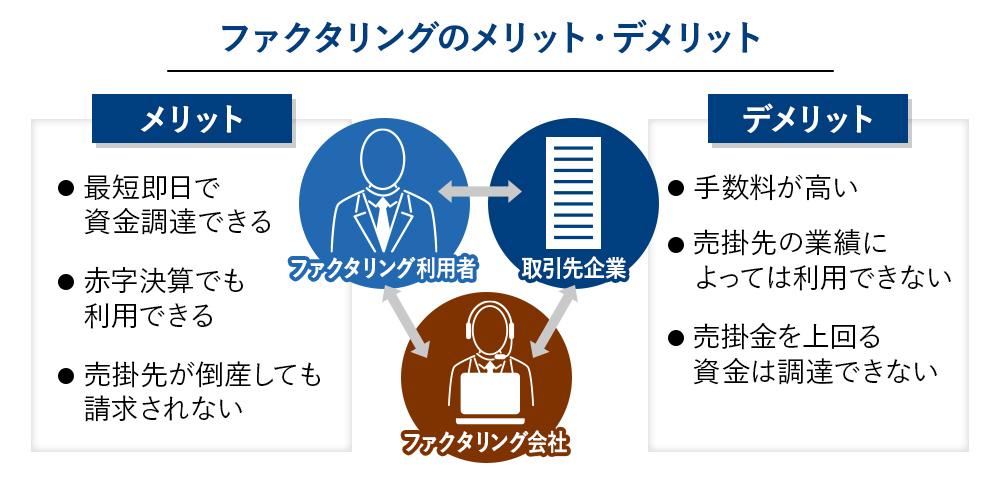

ファクタリングのメリット・デメリット

ファクタリングを利用する際には、ファクタリングの持つメリットとデメリットを理解したうえで利用しましょう。

メリット

ファクタリングには、資金調達までのスピードが早いことや、赤字決算でも利用できること、さらに売掛先が倒産してもファクタリング会社から請求されないといったメリットがあります。

最短即日で資金調達できる

通常、業務を遂行するうえで急な資金調達が必要になった際には、金融機関から融資してもらうことを考えます。

しかし、ビジネスローンなどの融資商品は、申し込んでから審査に通らなければ利用できず、審査に時間がかかります。

ビジネスローンは、申込から審査を経て融資を受けるまでに7日~10日程度かかることが多いです。最近では最短即日の融資が可能な金融機関もあるので、気になる方は以下の記事を参考にしてみてください。

参考:【2023年最新版】ビジネスローンおすすめ25選を比較!選び方も紹介 | LISKUL

また、日本政策金融公庫といった公的金融機関から資金を借り入れることもできますが、審査に1カ月程度の時間を要するため、緊急で資金調達が必要なケースには向いていません。

その点、ファクタリングでは即日で資金調達が可能な場合もあり、資金調達を急いでいる経営者の方に向いています。

実際、資金調達に時間をかけられなかった経営者の声として、以下のような口コミがありました。

【ファクタリング経験者の口コミ】

コンサルからの紹介です、直近の資金繰りの解決法としてファクタリングを勧められました。補助金の申請作業に四苦八苦していたから分かるのですが、手続きがとにかく楽でした。手続きに使った時間はトータルで数時間程度です(入金までは数日ですが)。ファクタリングが簡単と言うのは存じていました。しかしうちの会社は私一人で回しているような規模なので、準備にはあまり時間を取れません。本業に支障がなかったという意味でも、ベストファクターさんにお願いしてよかったです。

引用:即日振込専門ファクタリング会社 – ベストファクター|Google

赤字決算でも利用できる

ファクタリングの利用でも、もちろん審査は行われますが、銀行などの融資と異なる点があります。

銀行の審査では、企業の信用力を重視しますが、ファクタリングの審査で重視するのは、取引先(売掛債権の相手先)の信用力です。

そのため、銀行からの一般的な融資では赤字決算だと審査に通りづらいと言われていますが、ファクタリングだとその心配はありません。

また、ファクタリングの利用に関して、担保や保証人が不要な点も利用しやすいと言えるでしょう。

売掛先が倒産しても請求されない

売掛債権を抱えたままだと、売掛先が倒産した場合は債権を回収できません。しかし、ファクタリングを利用すれば損失を防ぐことができます。

ファクタリングでは基本的に、償還請求権のないノンリコース契約が結ばれます。償還請求権とは、元の債権者にさかのぼって支出した費用の返還を求めることができる権利のことです。

償還請求権がない場合、売掛先が倒産しても、ファクタリング会社は利用者までさかのぼって売掛債権を請求することができません。

ファクタリングには、このように売掛債権の回収リスクを低減できるといったメリットがあります。

デメリット

一方で、ファクタリングにはデメリットもあります。

メリットだけでなくデメリットの側面も理解したうえで、利用するかどうかを最終的に判断しましょう。

手数料が高い

ファクタリングの利用には手数料が発生します。

手数料は、後述する「2社間ファクタリング」と「3社間ファクタリング」によって異なりますが、平均的な手数料率は以下のとおりです。

- 2社間ファクタリングを利用する場合:売掛債権金額の15%~30%

- 3社間ファクタリングを利用する場合:売掛債権金額の1%~9%

2社間ファクタリングと3社間ファクタリングで手数料率に大きな差があります。

3社間ファクタリングでは、手数料が安い代わりにデメリットもあります。

詳しくは次の章を参考にしてください。

また、以下のような口コミがあることから、複数回利用することで手数料を下げてくれる会社もあるようです。

【ファクタリング経験者の口コミ】

今回で3度目のファクタリングになりますが、活用できる場面が多く重宝しています。つい最近では悪天候の影響で工事が延期となり、入金ズレが発生しましたが、ご相談したところ迅速にご対応頂き大変助かりました。3度目の利用という事もあり書類の再提出する必要もなく、翌日には現金の確保ができました。手数料に関しても初回に比べると若干下げて頂いており、とても助かっています。

引用:即日振込専門ファクタリング会社 – ベストファクター|Google

売掛先の業績によっては利用できない

ファクタリングの審査では、売掛債権の相手先、つまり取引先の信用力を重視します。

そのため、取引先の業績によっては利用できない可能性がある点に注意しておきましょう。

【ファクタリング経験者の口コミ】

売掛先の与信の影響で希望金額満額は調達できませんでしたが、担当の方がとても気さくで安心感があった。

引用:株式会社ビートレーディング 東京本社 | ファクタリング|Google

ファクタリングを利用するなら、業績のいい取引先の売掛債権を選ぶことが大切です。

売掛金を上回る資金は調達できない

ファクタリング会社に売掛債権を買い取ってもらうことで資金調達を行う方法である以上、売掛債権を上回る資金調達はできません。

売掛債権よりも高額な資金調達が必要なら、銀行からの融資などが適しています。

ファクタリングの種類

冒頭で述べたとおり、ファクタリングには買取型と保証型があります。

ここでは、買取型と保証型の違い、そして買取型に属する「2社間ファクタリング」と「3社間ファクタリング」のメリットやデメリットについて解説します。

買取型

買取型とは、売掛債権をファクタリング会社に買い取ってもらう仕組みのファクタリングです。

そして、買取型には2社間ファクタリングと3社間ファクタリングがあります。

それぞれの仕組みと、メリット・デメリットについては以下のとおりです。

2社間ファクタリング

2社間ファクタリングとは、ファクタリングを利用する企業とファクタリング会社との2社間で行われるファクタリングを指します。

主なメリットは以下の2点です。

- スピーディーに資金を調達できる

- 売掛先に取引を知られない

2社間ファクタリングを利用するメリットは、資金調達までの時間が早いことです。契約締結を2社間で行うため、売掛先を交えた契約を省け、その分スピーディーな資金調達が可能になります。

2社間ファクタリングでは、売掛金を回収するのはあくまでもファクタリングを利用する企業です。回収先が変わらないため、取引先にファクタリングの利用を知られないといったメリットがあります。

ファクタリングは資金調達の手段として有効ですが、できれば取引先に資金繰りに悩んでいることを知られたくないと考える経営者もいるでしょう。そのような場合には、2社間ファクタリングの利用がおすすめです。

なお、デメリットとしては手数料が高いことが挙げられます。2社間ファクタリングは3社間ファクタリングに比べ、手数料が高めに設定されています。

なぜなら、2社間ファクタリングは審査の際に売掛債権を発行した取引先の経営状況を詳しく知ることができず、売掛債権を買い取ったものの、最終的に売掛債権の一部を回収できないリスクが高くなるためです。

このようなリスク回避の目的で、手数料を高く設定しているという現状があります。

3社間ファクタリング

3社間ファクタリングとは、ファクタリング会社とファクタリングを利用する企業、そしてその取引先(売掛債権の相手先)との3社間で契約を行うスタイルで、2社間ファクタリングとの大きな違いは取引先からの売掛金の回収をファクタリング会社が行う点です。

主なメリットとして、2社間より手数料が低いことが挙げられます。

3社間ファクタリングでは、取引先も交えた契約になるため、ファクタリング会社は取引先の経営状況を審査できます。

さらに、取引先へ直接売掛金の回収が行えるため、売掛債権が回収できないリスクを抑えることが可能です。

そのため、3社間ファクタリングは2社間ファクタリングよりも手数料を抑えられます。

一方でデメリットは、資金調達までに時間がかかる点です。

3社間ファクタリングは2社間ファクタリングと比べて各取引先との契約を結ぶ必要があり、取引先の数が多いほど手続きに時間がかかります。

そのため、2社間ファクタリングと比べ、資金調達までに時間がかかる点に注意しなければなりません。

3社間ファクタリングを利用するなら、いつまでに資金が必要なのかを確認したうえで、余裕を持って申込を行いましょう。

保証型

保証型とは、ファクタリング会社がファクタリングを利用する企業から売掛債権を買い取るのではなく、ファクタリングを利用する企業が抱えている売掛債権に対して保証契約を行う仕組みです。

そのため、取引先の売掛債権が回収不能になったときには、ファクタリング会社から保証金額が支払われます。

保証型は、売掛先が破産手続きを開始する場合や、売掛先の手形が不渡りになるなどで、売掛債権が回収できなくなった時点で適用されるので、単なる入金の遅れなどには適用されません。

また、保証型を利用する際にも、保証額に対して一定の割合で設定された保証料の支払いが必要です。

ファクタリングがおすすめのケース

ファクタリングの特徴は、売掛債権が回収されるまでの時間が長いという問題を解消できることです。

そのため、人件費を日払いすることが多く手元資金が不足しがちにもかかわらず、入金サイトが長い売掛金が多い、といった企業にはファクタリングがおすすめです。

また、資金調達を行いたいけれど担保がなく、銀行からの融資を受けられないといったケースも当てはまります。

なお、ファクタリングを利用する際には、売掛金の振込先として法人口座が必要となる場合があります。まだ法人口座を開設していない場合は、以下の記事で法人口座が開設できる銀行を比較してみてください。

参考:【2024年最新版】法人口座を開設できる銀行おすすめ15選を比較!選び方も紹介 | LISKUL

ファクタリングをおすすめしないケース

一方で、現金での取引が多い業種や、取引相手に個人が多い業種などは、売掛債権がないためファクタリングの利用には向いていません。

具体的には、飲食業や小売業などが当てはまります。

ファクタリング以外に即日で資金調達する方法

ファクタリング以外に即日で資金調達する方法としては、ノンバンク系のビジネスローンの利用が挙げられます。

ノンバンク系のビジネスローンだと、審査に要する時間が銀行系のビジネスローンよりも短いケースが多く、即日融資を可能としているところもあります。

ただし、銀行系のビジネスローンよりも金利が高めに設定されているため、利息負担が大きくなる点には注意しておきましょう。

まとめ

ファクタリングは、売掛債権を現金化して資金調達を行う方法で、早期な資金繰りの改善が期待できます。

ただし利用には手数料がかかるほか、取引先の経営状況によっては利用できない可能性もあります。

「買取型」「保証型」とそれぞれのメリット・デメリットや特徴を理解したうえで、自社に合った最適なサービスを選択するようにしましょう。