DXを推し進めるべく、国が旗振り役となって進められた「キャッシュレス決済」の普及。昨今はコロナ禍ということもあり、キャッシュレス決済の中でもオンラインでの利用を前提にした「ネット決済」に注目が集まっています。

しかし、ネット決済の導入について、こんなことを思う方もいるでしょう。

「どのネット決済を導入していいか分からない」

「ネット決済を導入して売上を伸ばしたい」

そこで本記事では、昨今注目が集まる「ネット決済」について、導入のメリット・デメリットから、種類・サービス別の費用や特徴まで徹底解説します。

この記事を最後までお読みいただければ、「自分が導入するべきネット決済」はもちろん、「ネット決済を導入して売上を伸ばすために必要な知識」までしっかり身につきます。

大企業だけでなく、中小規模・個人事業主の方にも参考になる内容になっていますので、ぜひご覧ください。

ネット決済とは

そもそもネット決済とは、「インターネットを介して商品の支払いやサービスの代金を受け取る方法」のことです。「オンライン決済」「Web決済」とも呼ばれ、具体的にはクレジットカード決済やコンビニ決済などを用いた決済手法がとられます。

従来は日本中で広く普及しているクレジットカード決済が主流でしたが、昨今は他にも多くのネット決済手段が登場しています。

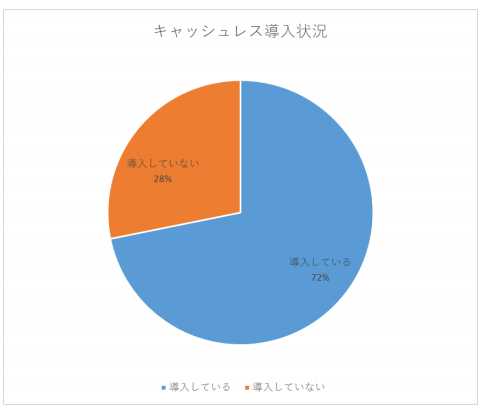

導入率も年々上がっており、2021年に経済産業省が調査したデータによれば、中小事業者でも約70%が何かしらのキャッシュレス決済手段を店舗に導入しています。

▼中小事業者のキャッシュレス決済導入率

また、2019年の決済代行サービス大手・SBペイメントサービスの調査によると、「普段最も利用する決済手段が対応していない場合、物販サイトで62.5%、デジタルコンテンツサイトで51.5%のユーザーが購入をやめる」というデータが出ており、顧客の消費行動にも大きな影響を与えるようになってきています。

つまり、もはやネット決済は「顧客の利便性を上げる」「DXを促進する」といったレベルの話ではなく、「導入しなければ売上が下がりかねない」という状況になっているのです。

参考:ECサイトにおける決済手段の利用実態に関するアンケート調査

ネット決済導入のメリット

では、ネット決済の導入にはどのようなメリットがあるのでしょうか。ポイントごとに整理します。

顧客の決済手段が増え、売上アップが見込める

先ほどのデータにもあるように、顧客の決裁手段を増やし、離脱を防げるのは大きなメリット。なぜなら、これは売上アップに直結するからです。

実店舗の場合は現金を持たない消費者の購入を促進し、ECサイトの場合は現金でのやり取りが困難な状況で商品売買ができるようになります。

売上の管理や分析がしやすくなる

ネット決済を活用した場合、入出金履歴や商品の売れ行きに関する数多くのデータが蓄積されます。

得られたデータをうまく使えば、売上管理や分析、帳簿付けなどが簡単になるのはもちろん、場合によってはそれらを自動化できるようになります。

現金を利用した場合、データを残すには手作業での管理が欠かせないため、現金と比べて情報が正確になり、手間を大きく削減できます。

継続課金を促せる

昨今はサブスクリプションサービスが普及し、中小規模の事業者も継続課金式のビジネスモデルを採用するのが珍しくなくなってきました。

ネット決済は現金と異なり「自動決済機能」が用意されている場合がほとんど。継続課金を促せるのは、現金にはない大きな魅力です。

国や自治体の支援を受けられる

従来から国のDX政策の目玉としてキャッシュレス化は掲げられていましたが、コロナ禍で国の支援にもさらに力が入っています。こうした事情から、国による補助制度の恩恵を受けられる可能性は高いです。補助制度については、詳しくは以下のリンクをご覧ください。

また、自治体レベルでもキャッシュレス化を促進している市区町村は多く、管轄の自治体によってはさらなる支援も見込めます。

ネット決済導入のデメリット

ネット決済は確かに魅力的な決済方法ですが、デメリットがあるのも事実です。ここではデメリットを整理します。

導入の初期費用や決済手数料がかかる

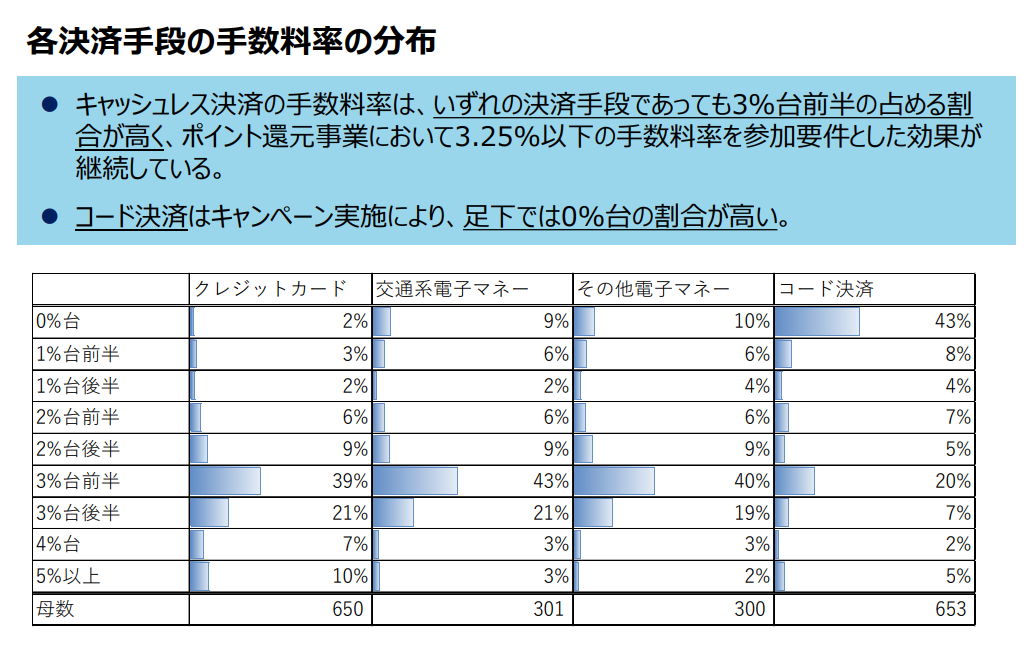

ネット決済の大きなデメリットは、専用のシステムや機器を導入する都合上、どうしても初期費用がかさむことです。決済回数や金額ごとに一定の決済手数料が発生するのが一般的で、導入前より実質的な売上が下がるリスクはあります。

▼中小事業者を対象にした、各手段の手数料率の分布

ただし、初期費用が無料、あるいは期間限定で決済手数料が無料になるキャンペーンを実施している場合もあるほか、初期費用に対する国の補助などもあるため、タイミングやサービスをよく選べば最小限の支出で済みます。

複数の決済方法を導入すると管理が大変

ネット決済は、ただ導入して終わりではありません。導入した後も継続的に管理・運用していく必要があります。

これは少しハードルが高く、しかも複数の決済方法を導入した場合、決済方法ごとの契約や管理、実店舗の場合オペレーションが大変になります。

しかし、この難点は各種ネット決済の契約や導入をサポートしてくれる「決済代行サービス」を活用すると、手間を大幅に削減できます。決済代行サービスの詳細や、おすすめの決済代行サービスについては、以下の記事をご覧ください。

【2021年最新】おすすめオンライン決済代行サービス13選を徹底比較!導入費・手数料・選び方など詳しく解説

現金化に時間を要する場合も

現金の場合、決済が発生すれば当然その場で現金が手に入ります。一方のネット決済では、現金化速度がどうしても一歩遅れます。

すぐ手元に現金が入らないということは、キャッシュフローに支障をきたす可能性があることを示しています。

一方、ネット決済事業者も「現金化の速度」が事業主に求められていることは認識しており、月に数回の入金があったり、提携している金融機関に翌日には振り込まれたりするサービスも。現金化の速度はサービス次第といえます。

個人事業主の場合はサービスを選ぶ

法人の場合は大半のネット決済を利用できますが、個人事業主の場合は利用できるネット決済サービスに限りがあり、審査も通りにくくなるケースが想定されます。

決済代行サービスによっては個人事業主NGの場合もあるので、使いたいサービスが個人事業主の利用に対応しているかはよくチェックしましょう。

ネット決済の種類

ネット決済と一口に言っても、実際は「クレジットカード決済」「コンビニ決済」など、さまざまな種類があります。ネット決済の導入を検討する際、どれを導入すればいいかがよく分からない人もいるでしょう。

結論から言えば、最初はまず利用者の多いクレジットカード決済の導入がおすすめです。

比較用として、ネット決済の種類ごとに、仕組みや特徴を一覧表にまとめました。

| 種類 | 特徴 | 費用 | 主な事業者 |

|---|---|---|---|

| クレジットカード決済 |

|

|

|

| 銀行決済 |

|

|

|

| コンビニ決済 |

|

|

|

| 電子マネー決済 |

|

|

|

| ID決済 |

|

|

|

| 後払い決済 |

|

|

|

| キャリア決済 |

|

|

|

ネット決済方法の比較ポイント

ここまでの内容から、ネット決済の種類ごとに特徴を整理できたと思います。しかし、「特徴は分かったけど、どの方法が自分のビジネスに一番合っているか判断できない」という方もいるでしょう。

ネット決済方法を比較するうえで大切なポイントは、以下の三点です。

- 顧客にあった決済方法かどうか

- 導入後の利用シーンにあっているか

- コスト面の負担が少ないか

ここからは、これらのポイントを具体的に見ていきます。

顧客にあった決済方法かどうか

上述の通り、顧客ごとに好む決済方法には明確な差があります。そのため、ネット決済の導入を検討する際には、まずターゲットとする顧客がどういった属性を持っているか把握しなければなりません。

極論ですが、顧客が「現金以外の決済方法を必要としていない」場合、ネット決済の導入すら必要がない可能性もあります。一方、ニーズに合った決済方法を導入できれば売上アップが見込めます。

導入後の利用シーンにあっているか

ネット決済を導入するうえで、「導入後にどういったシーンでの利用を想定しているか」はよく考える必要があります。完全にオンラインで利用するのか、実店舗でも併用したいのか。少額決済を想定するのか、高額決済まで対応する必要があるのか……。

決済方法ごとに強みは変わるため、利用シーンに合わせたネット決済を導入するべきです。

コスト面の負担が少ないか

現金以外の決済方法を利用する以上、初期費用や決済手数料は基本的にかかってしまいます。当然、費用が安いに越したことはありません。そのため、悩んだ際は負担の少ないものを選ぶべきです。

しかし、ネット決済は顧客の利便性や購入意欲を高めるため、多少の費用がかかっても導入による売上上昇を見込める場合も。初期費用や決済手数料などの短期的な負担だけでなく、長期的なランニングコストと売上をにらみながら最適なネット決済方法を選びましょう。

ネット決済導入は「決済代行サービス」がおすすめ

ここまでの内容を見て、「正直、ネット決済の導入って難しそう……」と思われた方もいるかもしれません。実際、自分一人でサービス選びから導入まで行うのは、確かに大変です。

しかし、そんなネット決済導入のハードルを大きく下げてくれるのが、「決済代行サービス」です。ネット決済を導入するなら、決済代行サービスの利用をおすすめします。

決済代行サービスとは、クレジットカードから電子マネー、QRコード決済まで、さまざまな決済システムを一括で契約&導入できるサービスのこと。面倒な個別の契約が必要なく、サイト運営者にとっても顧客にとっても利便性が高いです。

ネット決済需要の高まりにより、多くの決済代行サービスが普及しているので、自身の状況にあったサービスの利用を検討してみましょう。

ネット決済導入の流れ

実際にネット決済の導入を考えた場合、導入方法には「直接ネット決済事業者に申し込む」「決済代行サービスを利用する」という2つの選択肢が考えられます。

決済代行サービスの利用には手数料がかかりますが、複数の決済方法・サービスを導入する場合、契約の手間を踏まえると決済代行サービスを利用したほうが圧倒的に楽です。

以下では決済代行サービスを利用した場合の、ネット決済導入までの流れを解説します。(ほとんどの流れは個別の決済事業者に申し込んだ場合と同じです)

ステップ1. 打ち合わせ

まず、決済事業者との打ち合わせから導入の流れはスタートします。打ち合わせをスムーズに進めるために、求める要件や導入したい決済方法などを伝えられるようまとめておければベスト。

ただし、自分一人では判断が難しい点については、プロの意見を判断材料にするのも有効です。

ステップ2. 見積もりの確認

続いて、打ち合わせの内容をもとにした見積もりが事業者から共有されます。見積もりをよく読み、決済手数料や初期・月額費用など、費用面をよく確認しましょう。

ステップ3. 申し込み

見積もりの結果に納得できたら、いよいよ申し込みです。申し込みの際には、必要書類や事業・サービス説明用の資料などを合わせて提出します。

ステップ4. 審査

ただ申し込みをしただけでは、ネット決済を利用できません。決済事業者による審査をクリアして初めて、ネット決済が利用できるようになるのです。

審査機関や審査基準はサービス次第ですが、明確な基準は公開されていないケースがほとんどで、希望通りの決済手段を導入できるかは申し込む側次第となってしまいます。

ただし、決済代行事業者はプロなので、ある程度サービスごとの審査難易度などを把握しています。審査が不安な方は、担当者に相談してみましょう。

ステップ5. システム導入

審査を通過すれば、いよいよ決済システム導入開始です。ただし、ネット決済の場合は自社のサイトやシステムと決裁システムを接続する必要があり、ネットに慣れていない場合は苦労するでしょう。

ただ、決済事業者によってはある程度の導入サポートをしてくれます。

まとめ

ネット決済には、顧客の利便性を高めるだけでなく、売上アップにも貢献する可能性があります。決済方法ごとに強みや弱みが違うため、顧客や利用シーンに合わせた決済方法を選ぶことが大切です。

もし、ネット決済の導入に悩んでいる場合は、ぜひ一度決済代行サービスに問い合わせ、資料を入手してみましょう。具体的な導入のイメージがより描きやすくなるはずです。

引用:

引用: