年末調整とは、1月から12月までの所得の合計を計算して納税額を確定させる業務のことです。

そのため年度内で収入を得ている中途入社の人に対しては、年末調整をしなければなりません。

中途入社の人に対しての年末調整方法をするときには、書類を用意してもらう必要があり、早めの対応が必要です。

本記事では、中途入社の人に対する年末調整のやり方から注意点まで、詳しく解説しています。

「これから中途入社の人の年末調整をしなければないが、どのように進めればいいかわからない」

「年末調整をミスなく終えたい」

この記事は、上記のような要望に応える内容になっています。

本記事を読んでいただくことで、中途入社の人に対しての年末調整方法の知識をしっかり身につけ、漏れなくスムーズに全社員の年末調整をすることができるようになります。

参考:【画像解説】年末調整のやり方・必要書類や書類の書き方|LISKUL

即戦力人材が最短翌日から稼働可能なオンライン業務代行サービス「StepBase」

目次

中途入社した人の年末調整は必要!

中途入社の人は、年末調整の手続きをおこなわなければなりません。

年末調整では、1月から12月までの所得を計算して、納税額を確定させます。

中途入社の人の場合、年末調整の段階で所属している会社でおこなう必要があります。

参考:中途採用された場合の年末調整を解説!必要な書類など | 給与計算ソフト マネーフォワード クラウド

中途入社の人の年末調整は何が違うのか

中途入社の人の年末調整は、前職と現職の所得を合算して、年末調整をおこないます。

1年間同じ会社で働いている社員の場合、毎月の所得は会社ですべて管理されています。

一方で中途入社の人の場合、前職の所得は源泉徴収票を見なければいけないため、源泉徴収票を提出してもらう必要があります。

中途入社の人の場合必要な書類・やり方が異なるため、注意しましょう。

年末調整をしないとどうなる?

年末調整をしないと、会社に「10年以下の懲役、もしくは200万円以下の罰金(併科も可)」といった罰則が科せられる場合もあります。

中途入社の人を含め年末調整の対象者に対して、雇用主は年末調整をおこなう義務があります。

そのため中途入社の人に対しても、会社から年末調整の手続きをしなければなりません。

年末調整のタイミング

年末調整のタイミングは、中途入社の方も他の社員と同様に通常その年の最後の給与が支払われる12月におこなわれます。

そして12月もしくは1月の給与で、還付もしくは追加徴税をおこないます。

また1月31日までに年末調整関係の書類を所轄税務署長に提出しなければなりません。

追加徴税をおこなうタイミングは書類の提出に間に合うよう、会社によって決めています。

中途入社の人は年末調整のために、以下のような用意してもらう書類を用意してもらう必要があります。

用意してもらう書類は多いので、入社後に集められる書類は回収するなど早めに準備することをおすすめします。

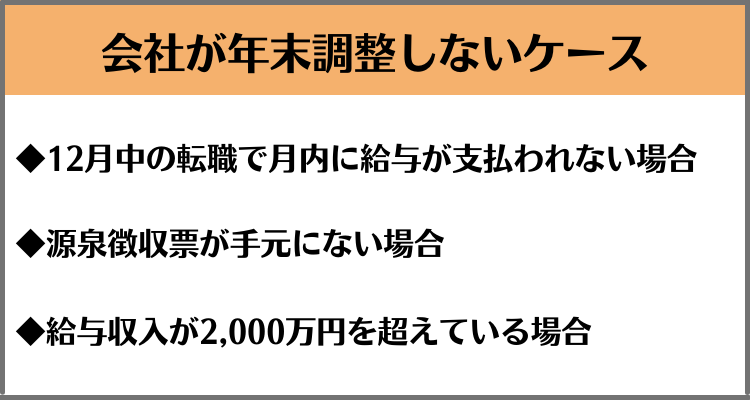

会社が年末調整しない3つケース

中途入社の人も年末調整が必要ですが、例外的に以下のケースでは会社が年末調整をする必要がありません。

前の会社での対応・確定申告などそれぞれ対応が異なるので、例外のケースとして覚えておきましょう。

12月中の転職で月内に給与が支払われない場合

12月に転職をしても実際の給料の支払いが翌年になる場合、年末調整は前の会社でおこなわれます。

そのため12月から働いていても、現職場で年末調整をする必要はありません。

ただし12月に転職しても年内に給料が支払われた場合は、現職場で年末調整をすることになります。

年末調整は年内最後の給料が支払われるタイミングでおこなわれるので、そのとき給料を支払ったかどうかで年末調整の有無を判断しましょう。

源泉徴収票が手元にない場合

中途入社の人の年末調整をするときには、前職の源泉徴収票が必要です。

しかし何かしらの事情で前職の源泉徴収票が手元にない場合、年末調整ができません。

その場合は本人に確定申告をしてもらう必要があります。

源泉徴収票は前の会社が発行する義務があるので、必要に応じて問い合わせしてもらうようにしましょう。

給与収入が2,000万円を超えている場合

給与収入が2,000万円を超えている場合、年末調整の対象ではなくなります。

本来会社に属している場合は年末調整が必要ですが、サラリーマンでも年収2,000万円を超えると、配偶者控除や社会保険料控除などの対象外になります。

そのため会社では年末調整ができず、自身で確定申告をしてもらう必要があります。

なお副業収入が20万円以上ある、複数の事業所から給与・賃金を受けているといった場合は、本業の会社で年末調整を受けた後に、個人で確定申告をする必要があります。

参考:ダブルワークをしている場合の年末調整に注意! 確定申告が必要なケースも | ARUHIマガジン

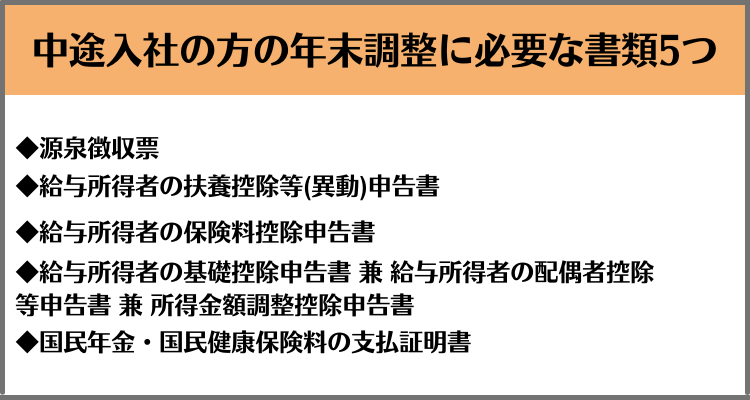

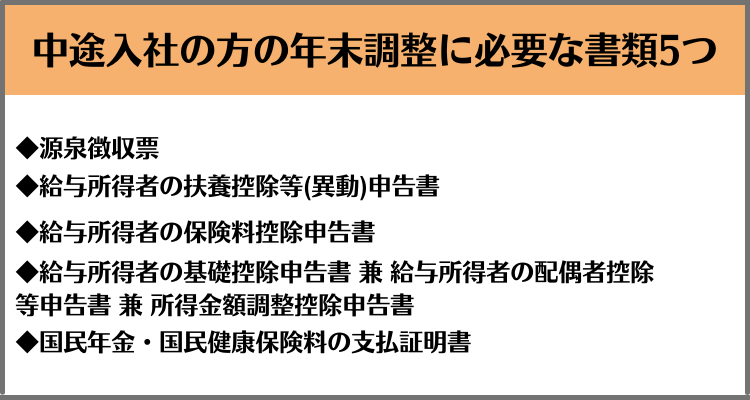

中途入社した人の年末調整をする際に必要な5つの書類

中途入社した人の年末調整をする際には、以下の5つの書類が必要になります。

それぞれ誰がどのように用意して、どういった事項を記載しなければならないのか解説していきます。

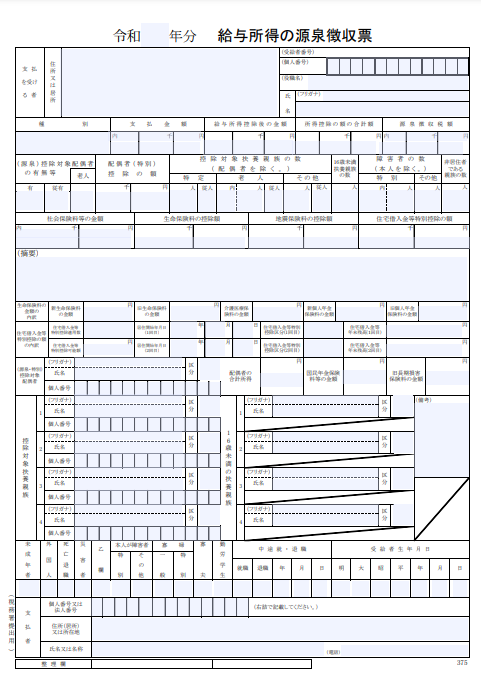

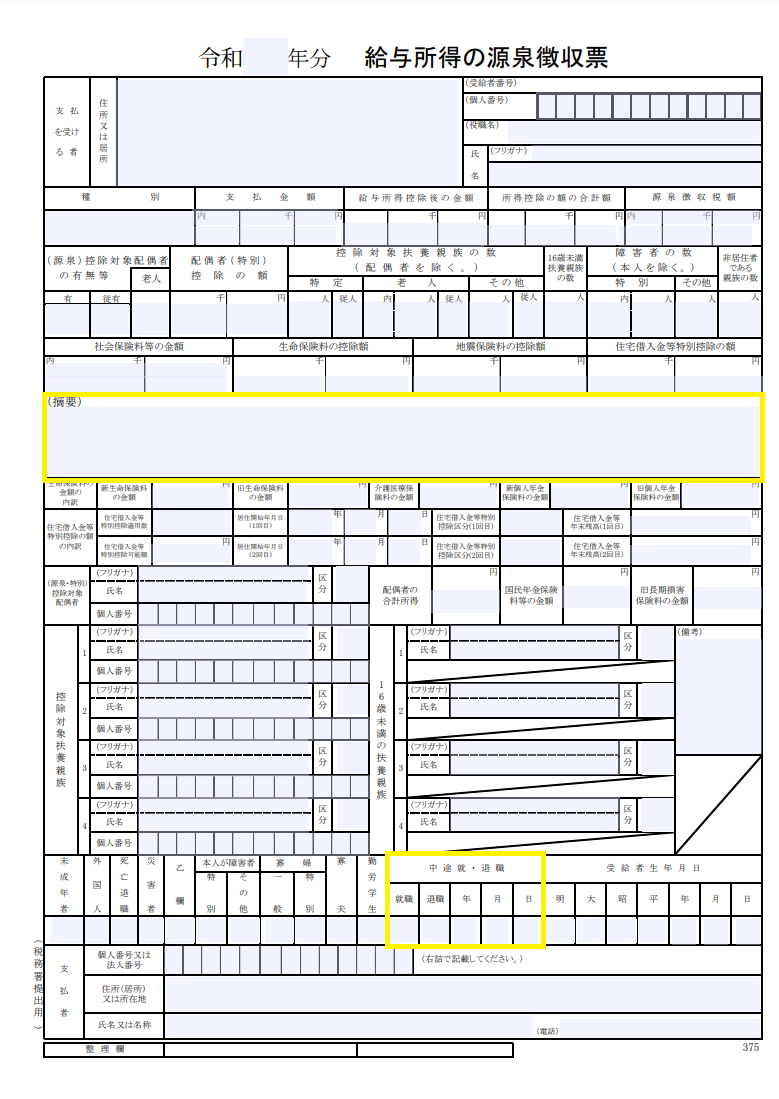

源泉徴収票

中途入社の人の年末調整時には、前の会社の所得がいくらであったか確認しなければなりません。

そのための書類が源泉徴収票です。

源泉徴収票は前の会社が発行してくれるので、中途入社の人に声をかけて預かるようにしましょう。

ちなみに年内で複数転職をしている場合は、各勤務先での源泉徴収票が必要です。

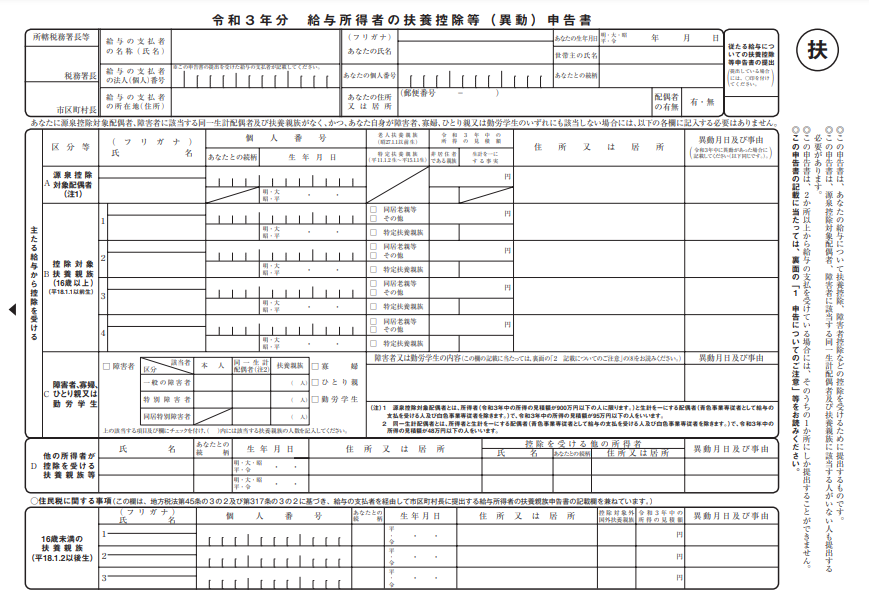

給与所得者の扶養控除等(異動)申告書

給与所得者の扶養控除等(異動)申告書とは、扶養家族の有無などを記載した書類です。

扶養控除等の申告は、その年の最初に給与支払いを受ける前日までに、税務署長および市区町村長に提出しなければなりません。

例えば5月に入社して、6月25日が最初の給与支払い日だった場合、6月24日までに提出が必要です。

そのため中途入社の人がいたら、入社してすぐ書類を渡して記入してもらうのがよいでしょう。

扶養控除等(異動)申告書という名称ではありますが、扶養家族の有無に関わらず提出する必要があります。

また書類にはマイナンバー(個人番号)の記載箇所があります。

平成28年1月以降従業員本人および控除対象となる配偶者、控除対象扶養親族等のマイナンバー(個人番号)が必要になったので記載漏れがないように注意しましょう。

参考:【記入例付き】転職・退職したときの年末調整の手続きと書き方を詳しく解説 | 税理士ドットコム

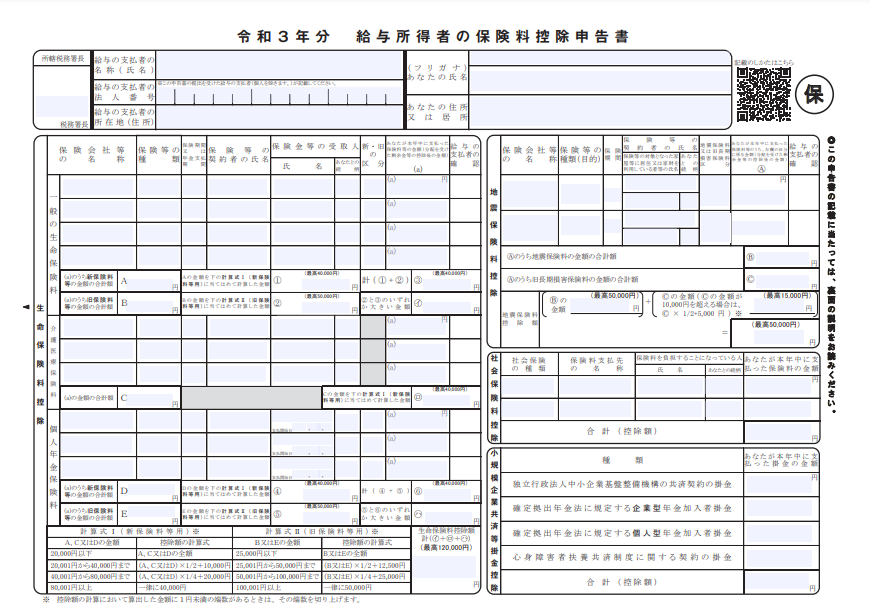

給与所得者の保険料控除申告書

給与所得者の保険料控除申告書は、給与所得者が生命保険料・社会保険料などの保険料控除を受けるための書類です。

保険料控除申告書はその年の最後の給与受取日までに、提出してもらう必要があります。

そのため年末調整のタイミングと重なるので、他の社員と同じように書類を配布するとよいでしょう。

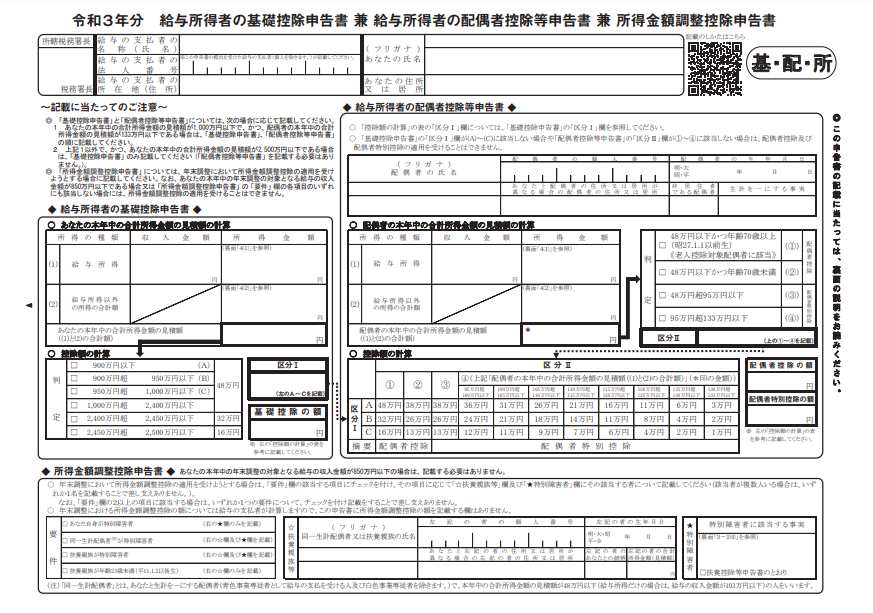

給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

令和2年分の年末調整以降、従来の給与所得者の配偶者控除等申告書から、給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書の提出に制度が変わりました。

以前は配偶者控除の対象者のみ提出が必要でしたが、現在では年末調整対象者全員の提出が必要です。

この書類の提出はその年の最後の給与受取日までです。

給与所得者の保険料控除申告書と同じタイミングで配布して、提出してもらうようにしましょう。

国民年金・国民健康保険料の支払証明書

退職し再就職するまでの間に、国民年金・国民健康保険料を支払った場合は、国民年金・国民健康保険料の支払証明書の提出も必要です。

これらの保険料も年末調整の社会保険料控除の対象になります。

国民年金・国民健康保険料の支払証明書は、郵送で自宅まで届きます。

ただし書類を紛失した場合は再発行の手続きも可能ですので、国民年金は年金事務所、国民健康保険料は役所の保険年金課に問い合わせしてもらうようにしましょう。

中途入社した人の年末調整の仕方

中途入社した人は入社時に「源泉徴収票」と「給与所得者の扶養控除等(異動)申告書」をもらい、年末調整時には他の社員と同様「給与所得者の保険料控除申告書」や「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」を提出してもらいます。

これらの書類を集めたうえで、年末調整書類を作成していきます。

中途入社した人の年末調整書類の記入方法

中途入社の場合でも、一部を除いて他の社員の源泉徴収票と同じ記載で構いません。

中途入社の人の場合、源泉徴収票の「中途就・退職」欄の「就職」欄に「○」をつけます。

そして就職した年月日をその右の欄に記入し、摘要欄に以下の情報を記載します。

- 他の支払者が支払った給与等の金額、徴収した所得税及び復興特別所得税の合計額、給与等から控除した社会保険料の金額

- 他の支払者の住所(居所)又は所在地、氏名又は名称

- 他の支払者のもとを退職した年月日

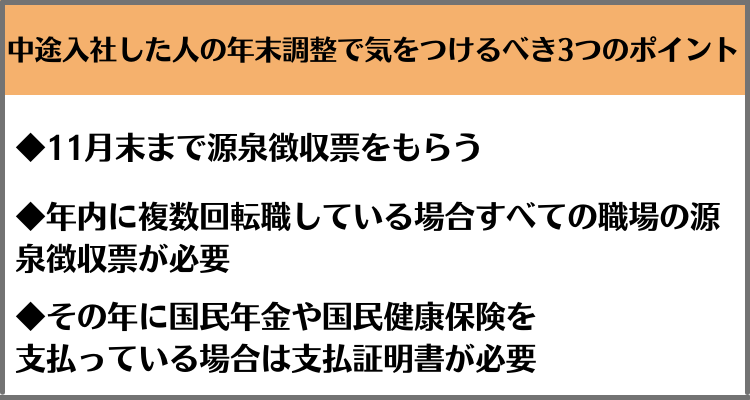

中途入社した人の年末調整で気をつけるべきポイント3つ

最後に中途入社した人の年末調整で気をつけるべきポイントを3つ紹介します。

いずれも注意していないと年末調整の作業が遅れてしまう可能性がありますので、しっかり確認しておきましょう。

11月末までに源泉徴収票をもらう

源泉徴収票は入社後できるだけ早くもらっておきましょう。

遅くとも、11月末までには源泉徴収票をもらっておく必要があります。

源泉徴収票が提出されないと、中途入社の人自身で確定申告をしてもらう必要があります。

中途入社の人は確定申告時に、前の会社の源泉徴収票が必要です。

源泉徴収票は退職日に発行されることが多いですが、会社によっては発行が遅くなることがあります。

また本人が源泉徴収票を紛失してしまう可能性もあるため、提出が可能か早めに確認をとりましょう。

年内に複数回転職している場合すべての職場の源泉徴収票が必要

年末調整は1月1日から12月31日の給与所得を計算する必要があります。

そのため年内に複数回転職している場合、すべての職場の源泉徴収票が必要になります。

複数転職している人が入社したら、その旨を伝え、早めにすべての源泉徴収票をもらいましょう。

もし前職の会社が倒産してしまって一切連絡がとれないといった事情で源泉徴収票がない場合は、源泉徴収票不交付の届出書を税務署に提出することになります。

その場合、給与明細書等が支払額の証明になります。

その年に国民年金や国民健康保険を支払っている場合は証明書が必要

国民年金や国民健康保険を支払っている場合は、支払証明書が必要です。

従業員が前職を退職してから自社に就職するまでの間の期間が空いている場合、国民年金や国民健康保険の支払いをしている可能性があります。

その場合は、年末調整にて支払った金額を控除できるため、忘れずに中途入社の方に確認を取りましょう。

中途入社の年末調整に関するよくあるご質問

中途入社の年末調整について、お悩みの方に役立つQ&Aをまとめています。

年末調整とは何ですか?

会社が従業員の所得税を年末時点で精算し、払い過ぎ/不足を調整する手続きです。

年末調整で必要になりやすい書類は何ですか?

扶養控除等(異動)申告、保険料控除申告、住宅借入金等特別控除(該当者)などが代表例です。

年末調整の基本フローは何ですか?

①申告書回収 ②控除額確定 ③年税額再計算 ④差額を給与等で精算 ⑤源泉徴収票発行、が基本です。

よくあるミスは何ですか?

保険料控除の入力ミス、扶養要件の取り違え、住宅控除の初年度/2年目の混同が多いです。期限と差し戻しフローを決めると減ります。

外部化やツール化の判断軸は何ですか?

人数×申告項目×差し戻し頻度で工数が増えます。ピークを越えられないなら電子回収や委託で平準化します。

まとめ

中途入社の人の場合、年末調整の段階で所属している会社でおこなう必要があります。

中途入社の人の年末調整は、前職と現職の所得を合算して、年末調整をおこないます。

そのため前職でいくら所得を得ていたのか、前職の源泉徴収票を見て確認しなければなりません。

年末調整のタイミングは最後の給与が支払われる12月なので、11月末までに以下の書類を提出してもらいましょう。

- 年内で働いた会社すべての源泉徴収票

- 給与所得者の扶養控除等(異動)申告書

- 給与所得者の保険料控除申告書

- 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

- 国民年金・国民健康保険料の支払証明書(退職し再就職するまでの間に、国民年金・国民健康保険料を支払った方のみ)

これらの書類を早めに集めておくことが、年末調整をミスなくおこなうポイントです。

必要な書類を早めに集めて、余裕をもって年末調整業務にのぞみましょう。

引用:

引用: 引用:

引用:

引用:

引用: 引用:

引用:

コメント