決済代行会社とは、決済システムを利用する企業と各決済機関の間に立って、審査や手続き、管理などを代行する企業です。

通常は決済機関ごとに契約して進めますが、決済代行会社を利用すれば、ひとつの契約で済みます。しかし、会社によって決済手段や手数料などの違いがあり、自社にあった決済代行会社を比較して選ぶのは大変です。

特にEC事業者やサブスクリプションサービスを運営する企業の担当者の中には、決済手段を増やしたい一方で、複数の決済機関との個別契約や運用負荷に悩んでいる方も多いのではないでしょうか。

そこで本記事では、おすすめの決済代行会社30選と選び方のポイントも紹介いたします。

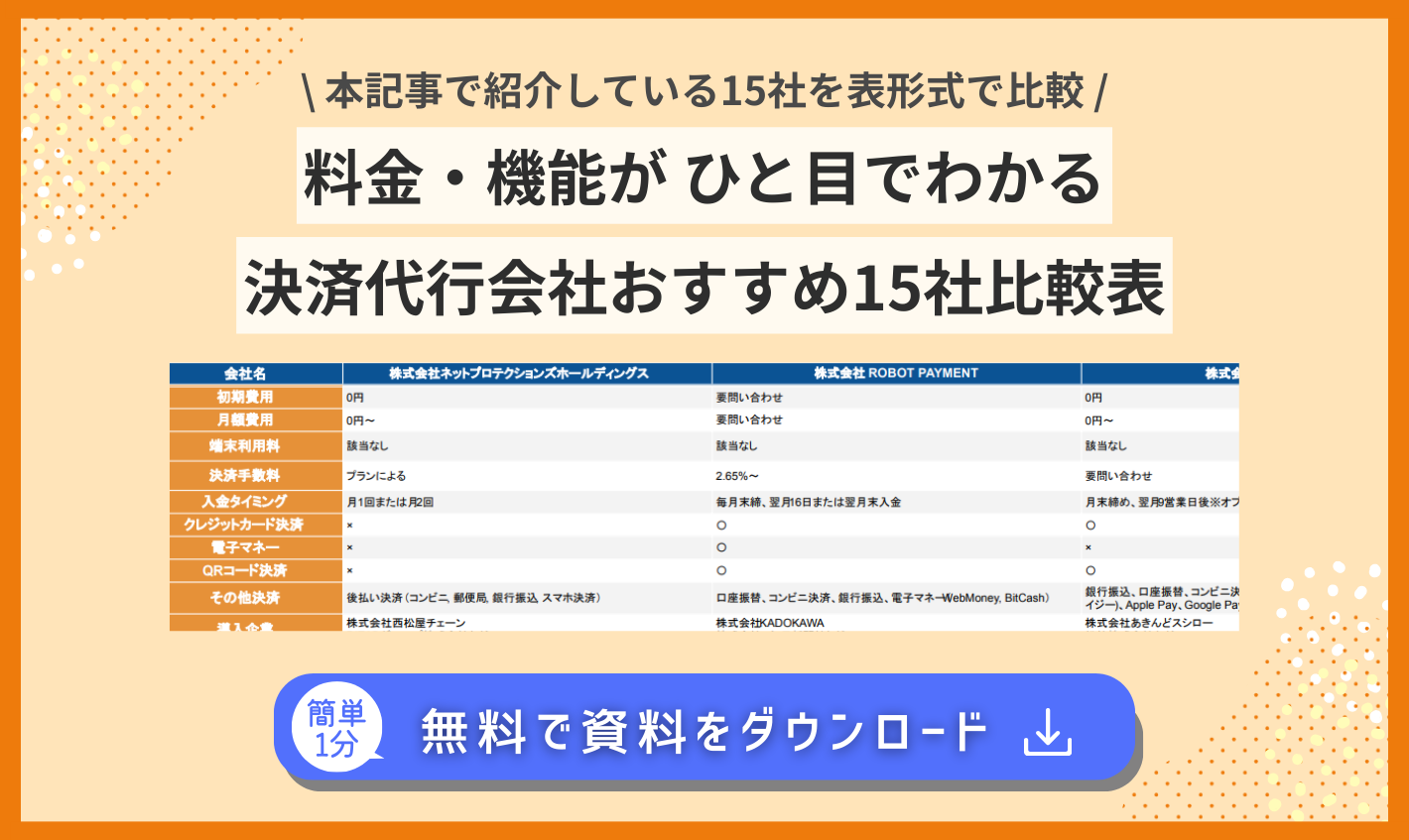

特に注目度の高い15社については、表形式で料金や機能の違いが比較できる一覧表をご用意していますので、以下よりぜひダウンロードしてご活用ください。

この記事を読めば、自社にぴったりの決済代行会社を見つけられます。

なお、本記事では各決済代行会社の注目度を客観的に判断するために、「決済代行会社 比較」で検索しました。さらに、検索上位10位までの紹介サイト9個を調査し、各決済代行会社を登場回数順に並べています。ぜひ参考にしてください。

※スコアリングや掲載している企業情報などは2025年8月時点のものです。

目次

- <比較表>決済代行会社おすすめ15社

- 決済代行会社のピックアップ[PR]

- 1.株式会社ネットプロテクションズホールディングス

- 2.株式会社ROBOT PAYMENT

- 3.株式会社ペイジェント

- 4.Square株式会社

- 5.SBペイメントサービス株式会社

- 6.GMOペイメントゲートウェイ株式会社

- 7.SP.LINKS株式会社

- 8.STORES 株式会社

- 9.株式会社DGフィナンシャルテクノロジー

- 10.株式会社ゼウス

- 11.アルファノート株式会社

- 12.GMOイプシロン株式会社

- 13.株式会社リクルート

- 14.株式会社ペイメントフォー

- 15.ストライプジャパン株式会社

- そのほかのおすすめ決済代行会社

- 決済代行会社を選ぶ3つのポイント

- 決済代行会社に関するよくあるご質問

- まとめ

<比較表>決済代行会社おすすめ15社

本記事で紹介している15社の違いがひと目でわかる一覧表をご用意しました。短時間でサービスの比較をしていただけます。

決済代行会社のピックアップ[PR]

キャッシュレス決済の導入、業務効率化をサポートする『ELESTYLE』

- 最大40種類以上の決済手段(クレジット・電子マネー・QRなど)を一括導入可能

- セルフレジ/在庫管理/キャッシュレス決済など柔軟な運用が可能で、店舗オペレーションを効率化

- セルフレジの導入で回転率アップし、売上アップを目指せる

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円~ |

| 端末利用料 | 該当なし |

| 決済手数料 | 3.24%〜 |

| 入金タイミング | 月1回 |

| クレジットカード決済 | 〇 |

| 電子マネー | 〇 |

| QRコード決済 | 〇 |

| その他決済 | 請求書払い |

| 導入企業 | 株式会社INFORICHなど |

| 導入社数 | 要問い合わせ |

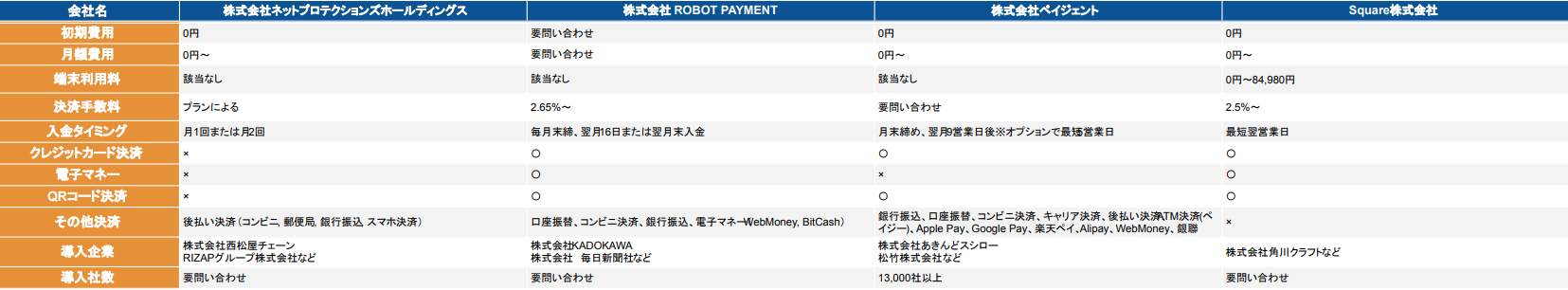

1.株式会社ネットプロテクションズホールディングス

- コンビニ後払い決済のパイオニアであり、BtoC、BtoB双方の「後払い」市場で高いシェアを誇る

- 未回収リスクを100%保証する独自の与信審査システム

- 請求書発行から入金確認、督促まで請求業務をすべて代行し、業務を効率化

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円~ |

| 端末利用料 | 該当なし |

| 決済手数料 | プランによる |

| 入金タイミング | 月1回または月2回 |

| クレジットカード決済 | × |

| 電子マネー | × |

| QRコード決済 | × |

| その他決済 | 後払い決済 (コンビニ, 郵便局, 銀行振込, スマホ決済) |

| 導入企業 | 株式会社西松屋チェーン RIZAPグループ株式会社 など |

| 導入社数 | 要問い合わせ |

2.株式会社ROBOT PAYMENT

- サブスクリプションビジネス(継続課金)の決済管理に特化

- クレジットカード決済と口座振替の両方に対応し、幅広い顧客層をカバー

- 請求債権管理を自動化するクラウドサービス「請求管理ロボ」を提供

| 初期費用 | 要問い合わせ |

|---|---|

| 月額費用 | 要問い合わせ |

| 端末利用料 | 該当なし |

| 決済手数料 | 2.65%~ |

| 入金タイミング | 毎月末締、翌月16日または翌月末入金 |

| クレジットカード決済 | 〇 |

| 電子マネー | 〇 |

| QRコード決済 | 〇 |

| その他決済 | 口座振替、コンビニ決済、銀行振込、電子マネー(WebMoney, BitCash) |

| 導入企業 | 株式会社KADOKAWA 株式会社 毎日新聞社 など |

| 導入社数 | 要問い合わせ |

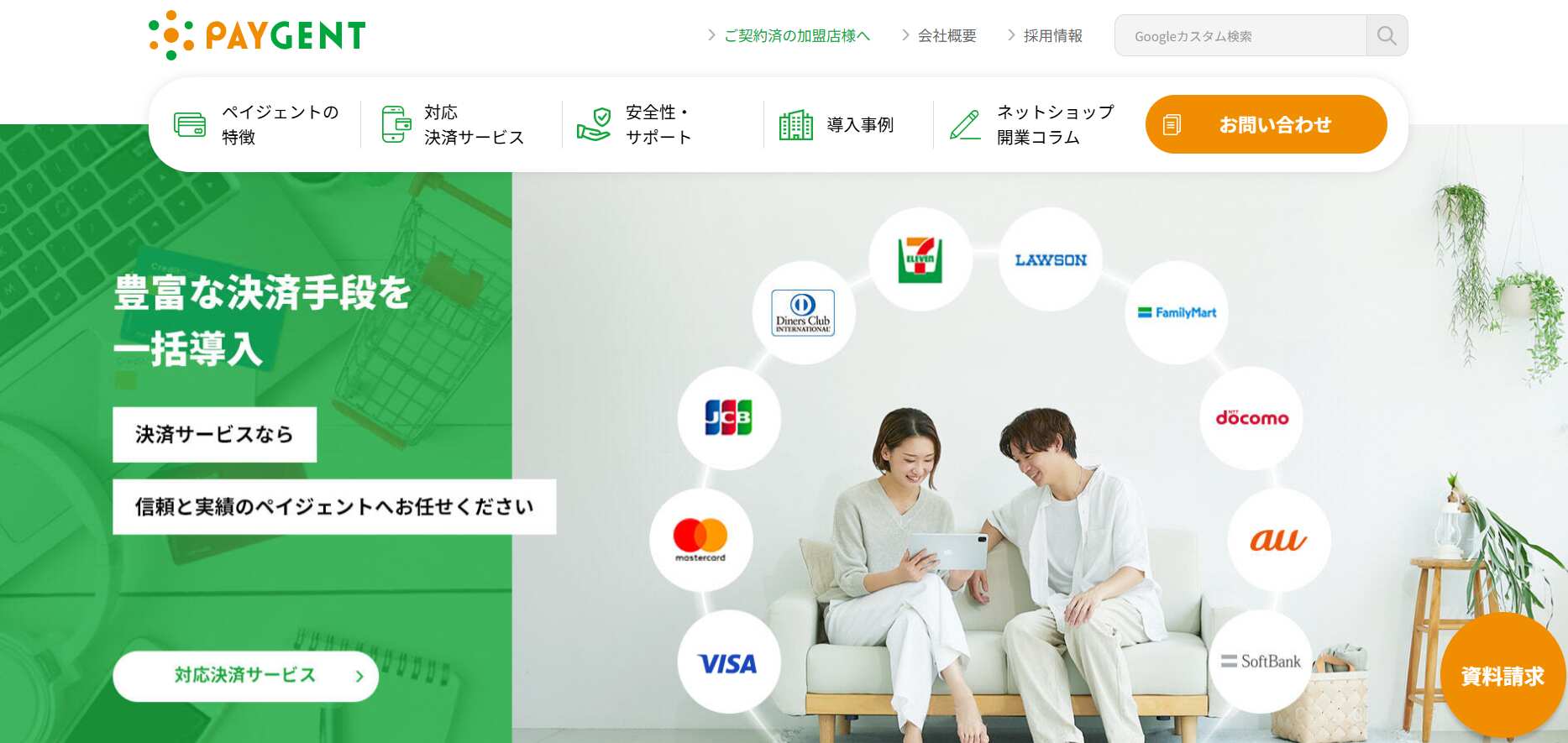

3.株式会社ペイジェント

- NTTデータと三菱UFJニコス共同出資による高い信頼性と安定した経営基盤

- オプション利用で最短5営業日での早期入金が可能で、キャッシュフローを改善

- クレジットカード5大国際ブランドに加え、コンビニ決済やキャリア決済など多様な決済手段を一括導入できる

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円~ |

| 端末利用料 | 該当なし |

| 決済手数料 | 要問い合わせ |

| 入金タイミング | 月末締め、翌月9営業日後 ※オプションで最短5営業日 |

| クレジットカード決済 | 〇 |

| 電子マネー | × |

| QRコード決済 | 〇 |

| その他決済 | 銀行振込、口座振替、コンビニ決済、キャリア決済、後払い決済、ATM決済(ペイジー)、Apple Pay、Google Pay、楽天ペイ、Alipay、WebMoney、銀聯 |

| 導入企業 | 株式会社あきんどスシロー 松竹株式会社 など |

| 導入社数 | 13,000社以上 |

4.Square株式会社

Square(スクエア)| 初期費用無料のキャッシュレス決済、POSレジ

Square(スクエア)| 初期費用無料のキャッシュレス決済、POSレジ

- 最短翌営業日という業界最速水準の入金サイクル

- 初期費用月額固定費0円から始められる、シンプルで透明性の高い料金体系

- POSレジから小型リーダーまで、デザイン性の高い豊富な決済端末を提供

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円~ |

| 端末利用料 | 0円~84,980円 |

| 決済手数料 | 2.5%~ |

| 入金タイミング | 最短翌営業日 |

| クレジットカード決済 | 〇 |

| 電子マネー | 〇 |

| QRコード決済 | 〇 |

| その他決済 | × |

| 導入企業 | 株式会社角川クラフト など |

| 導入社数 | 要問い合わせ |

5.SBペイメントサービス株式会社

決済代行・オンライン決済サービス・システム導入ならSBペイメントサービス(ソフトバンクグループ)

決済代行・オンライン決済サービス・システム導入ならSBペイメントサービス(ソフトバンクグループ)

- 40種類以上の豊富な決済手段に対応し、多様な顧客ニーズに応えることが可能

- 大企業や官公庁への豊富な導入実績があり、大規模で信頼性が求められるシステムに強い

- オプションで最大月6回の複数回入金に対応し、キャッシュフローの安定化に貢献

| 初期費用 | 要問い合わせ |

|---|---|

| 月額費用 | 要問い合わせ |

| 端末利用料 | 要問い合わせ |

| 決済手数料 | 要問い合わせ |

| 入金タイミング | 月2回※オプションで最大月6回 |

| クレジットカード決済 | 〇 |

| 電子マネー | 〇 |

| QRコード決済 | 〇 |

| その他決済 | コンビニ決済、キャリア決済、後払い決済、口座振替、Pay-easy、総合振込決済、銀聯、Alipay+、WeChat Pay、PayPal、プリペイドカード |

| 導入企業 | LINEヤフー株式会社 SHOWROOM株式会社 など |

| 導入社数 | 要問い合わせ |

6.GMOペイメントゲートウェイ株式会社

オンライン総合決済サービス「PGマルチペイメントサービス」|GMOペイメントゲートウェイ

オンライン総合決済サービス「PGマルチペイメントサービス」|GMOペイメントゲートウェイ

- 年間決済処理金額10兆円超、15万店舗以上の導入実績を誇る業界のリーディングカンパニー

- NHKや国税庁など、高い信頼性が求められる公的機関での豊富な導入実績

- オプションで最短2営業日後の早期入金に対応し、事業者の資金繰りを強力にサポート

| 初期費用 | 要問い合わせ |

|---|---|

| 月額費用 | 要問い合わせ |

| 端末利用料 | 該当なし |

| 決済手数料 | 要問い合わせ |

| 入金タイミング | 要問い合わせ ※オプションで最短2営業日後 |

| クレジットカード決済 | 〇 |

| 電子マネー | 〇 |

| QRコード決済 | 〇 |

| その他決済 | コンビニ決済、代引決済、キャリア決済、ID決済、銀行振込、口座振替、後払い決済 |

| 導入企業 | GO株式会社 株式会社メルカリ など |

| 導入社数 | 150,000店舗以上 |

7.SP.LINKS株式会社

決済代行を導入するならSP.LINKS株式会社(旧:ソニーペイメントサービス株式会社)

決済代行を導入するならSP.LINKS株式会社(旧:ソニーペイメントサービス株式会社)

- 決済代行サービスのパイオニアとして、サービス開始から約30年の高い信頼性

- クレジットカード決済は初期費用月額費用トランザクション処理料が無料で導入可能

- 標準で月2回の入金サイクルを提供し、安定したキャッシュフローを実現

| 初期費用 | 0円~ |

|---|---|

| 月額費用 | 0円~ |

| 端末利用料 | 該当なし |

| 決済手数料 | 要問い合わせ |

| 入金タイミング | 月2回 |

| クレジットカード決済 | 〇 |

| 電子マネー | 〇 |

| QRコード決済 | × |

| その他決済 | コンビニ決済、オンラインID決済、口座振替、Pay-easy、キャリア決済、銀聯、BtoB掛け払い |

| 導入企業 | 株式会社ソニー・ミュージックソリューションズ ニフティ株式会社 など |

| 導入社数 | 要問い合わせ |

8.STORES 株式会社

お店のキャッシュレス決済の導入をかんたんに STORES 決済

お店のキャッシュレス決済の導入をかんたんに STORES 決済

- 交通系電子マネーの決済手数料が業界最安水準の1.98%

- 初期費用月額固定費が0円で、小規模事業者でも導入しやすい

- 申し込みから最短3営業日で利用開始できるスピーディーな導入プロセス

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 端末利用料 | 19,800円※条件達成で0円 |

| 決済手数料 | 1.98%~ |

| 入金タイミング | 最短翌々営業日 |

| クレジットカード決済 | 〇 |

| 電子マネー | 〇 |

| QRコード決済 | 〇 |

| その他決済 | 請求書決済 |

| 導入企業 | 株式会社ワコール ミーレ・ジャパン株式会社 など |

| 導入社数 | 80,000社以上 |

9.株式会社DGフィナンシャルテクノロジー

決済代行サービスならVeriTrans4G|株式会社DGフィナンシャルテクノロジー(旧:ベリトランス株式会社)

決済代行サービスならVeriTrans4G|株式会社DGフィナンシャルテクノロジー(旧:ベリトランス株式会社)

- 30種類以上の豊富な決済手段を一括で導入管理可能

- 国際基準PCI DSSに完全準拠した強固なセキュリティ体制

- 決済代行の老舗としての長年の実績と、丁寧なサポート体制

| 初期費用 | 要問い合わせ |

|---|---|

| 月額費用 | 要問い合わせ |

| 端末利用料 | 該当なし |

| 決済手数料 | 決済手数料1~3%台 業界最安水準 ※クレカ決済の場合 |

| 入金タイミング | 月末締め、翌月末払い |

| クレジットカード決済 | 〇 |

| 電子マネー | 〇 |

| QRコード決済 | 〇 |

| その他決済 | キャリア決済、コンビニ決済、銀行決済、Amazon Pay、Apple Pay、Google Pay など |

| 導入企業 | 株式会社ルミネ au損害保険株式会社 など |

| 導入社数 | 要問い合わせ |

10.株式会社ゼウス

- SBIグループ企業としての信頼性と25年以上の豊富な実績

- 年中無休のカスタマーサポート体制で、万が一の際も安心

- オプションで入金サイクルを月2回や月3回などに短縮可能

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円~ |

| 端末利用料 | 要問い合わせ |

| 決済手数料 | ~3.24% |

| 入金タイミング | 月1回~週2回 |

| クレジットカード決済 | 〇 |

| 電子マネー | 〇 |

| QRコード決済 | × |

| その他決済 | 銀行決済(銀行振込, ペイジー, 口座振替)、あと払い決済、コンビニ決済、キャリア決済 |

| 導入企業 | 伊良コーラ株式会社 株式会社スマートサプライ など |

| 導入社数 | 14,000サイト以上 |

11.アルファノート株式会社

- 週払いなど、業種や事業規模に応じた柔軟な入金サイクルに対応

- 24時間365日対応の一社専任制サポートで、迅速な問題解決を実現

- キャンペーン利用で決済端末が無料になる場合があり、導入コストを削減

| 初期費用 | 要問い合わせ |

|---|---|

| 月額費用 | 要問い合わせ |

| 端末利用料 | 0円 ※キャンペーンによる |

| 決済手数料 | 2.5%~ ※業種や取扱い商材により変動 |

| 入金タイミング | 月1回~週2回 |

| クレジットカード決済 | 〇 |

| 電子マネー | 〇 |

| QRコード決済 | 〇 |

| その他決済 | リンク決済、分割決済、後払い決済、CSV決済、銀行振込管理、コンビニ決済、Pay-easy、キャリア決済 |

| 導入企業 | 株式会社サトー 有限会社momodogs など |

| 導入社数 | 要問い合わせ |

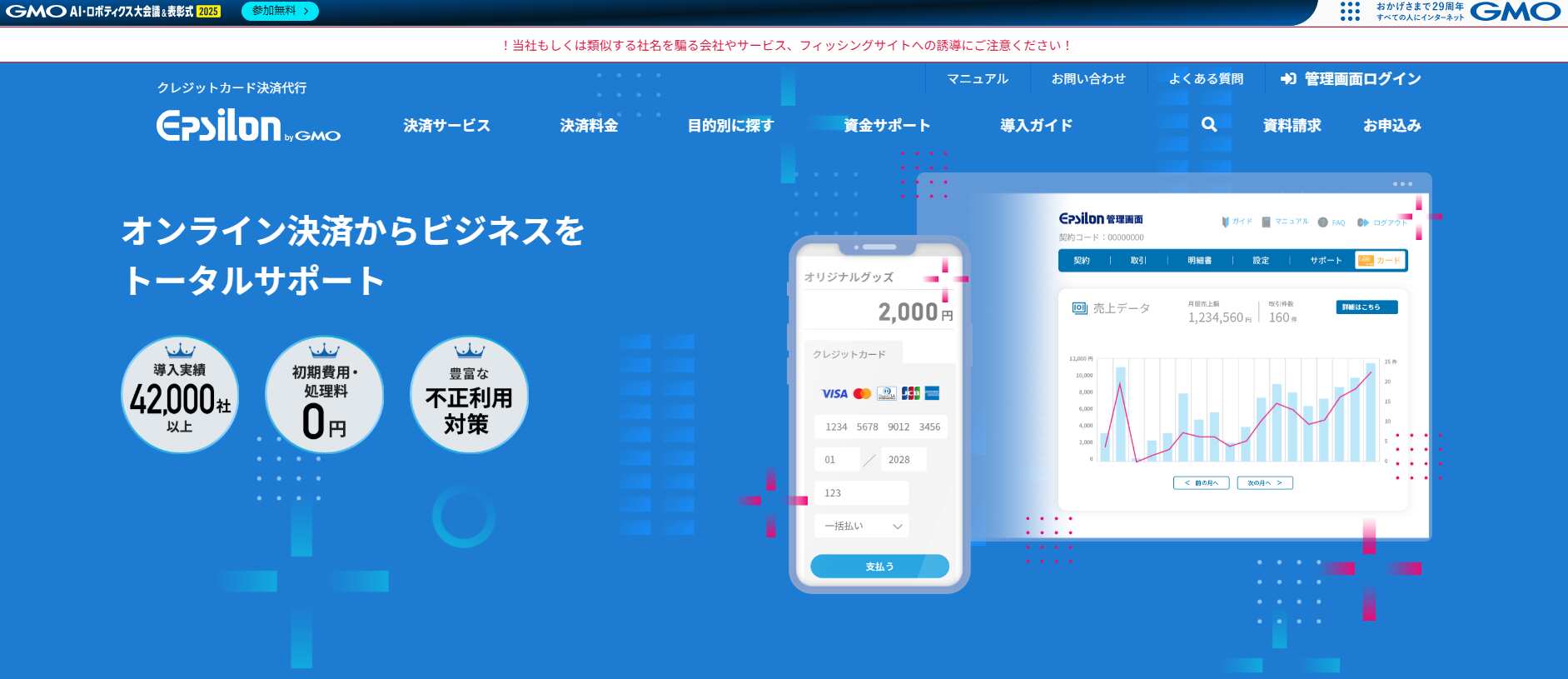

12.GMOイプシロン株式会社

- 中小企業や個人事業主向けの料金プランが豊富で、事業規模に合わせた選択が可能

- 事業の成長に合わせて月額費用と決済手数料のバランスを最適化できるプラン体系

- 初期費用やトランザクション処理料が0円で、スモールスタートに適している

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 2,980円~ |

| 端末利用料 | 0円 ※マルチ決済端末 |

| 決済手数料 | 2.79%~ |

| 入金タイミング | 翌々月20日 ※オプションで早期入金あり |

| クレジットカード決済 | 〇 |

| 電子マネー | 〇 |

| QRコード決済 | 〇 |

| その他決済 | コンビニ決済、後払い決済、銀行振込、代引き、キャリア決済、口座振替 |

| 導入企業 | 俺の株式会社 エフ・プラット株式会社 など |

| 導入社数 | 42,000社以上 |

13.株式会社リクルート

【Airペイ】カード・電子マネー・QRコード決済も使えるお店のキャッシュレス決済

【Airペイ】カード・電子マネー・QRコード決済も使えるお店のキャッシュレス決済

- クレジットカード、電子マネー、QRなど77種の決済ブランドに1台の端末で対応

- 初期費用月額固定費振込手数料がすべて0円で、コストを抑えて導入可能

- キャンペーン利用で専用カードリーダーが無償貸与され、手軽に始められる

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 端末利用料 | 0円 ※キャンペーンで無償貸与 |

| 決済手数料 | 0.99%~3.24% |

| 入金タイミング | 月3回または月6回 |

| クレジットカード決済 | 〇 |

| 電子マネー | 〇 |

| QRコード決済 | 〇 |

| その他決済 | ポイント決済 (dポイント, Vポイント, Ponta, 楽天ポイント, WAON POINT) |

| 導入企業 | フランス菓子ルリス メゾンフルーリ maison fleurie など |

| 導入社数 | 要問い合わせ |

14.株式会社ペイメントフォー

- 会費制ビジネスに特化し、入会申込から集金催促までを完全自動化

- 決済だけでなく、顧客管理システムやメール配信機能も標準装備

- スマートロックやクラウド会計ソフトとの連携で、店舗運営全体を効率化

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 要問い合わせ |

| 端末利用料 | 要問い合わせ |

| 決済手数料 | 要問い合わせ |

| 入金タイミング | 要問い合わせ |

| クレジットカード決済 | 〇 |

| 電子マネー | 〇 |

| QRコード決済 | 〇 |

| その他決済 | 口座振替、コンビニ決済 |

| 導入企業 | 要問い合わせ |

| 導入社数 | 55,000店舗以上 |

15.ストライプジャパン株式会社

- 開発者向けの強力なAPIと豊富なドキュメントで、柔軟なシステム連携が可能

- 135以上の通貨と多数の海外決済手段に対応し、グローバルな事業展開に強み

- 初期費用月額固定費0円の従量課金制で、スタートアップから大企業まで幅広く対応

| 初期費用 | 0円 |

|---|---|

| 月額費用 | 0円 |

| 端末利用料 | 該当なし |

| 決済手数料 | 1.5%~ |

| 入金タイミング | 要問い合わせ |

| クレジットカード決済 | 〇 |

| 電子マネー | × |

| QRコード決済 | × |

| その他決済 | コンビニ決済、銀行振込 |

| 導入企業 | 株式会社 日本経済新聞社 など |

| 導入社数 | 数百万社以上 |

そのほかのおすすめ決済代行会社

楽天ペイメント株式会社

株式会社ラクーンホールディングス

エクストライノベーション株式会社

マネーフォワードケッサイ株式会社

テレコムクレジット株式会社

株式会社Paidy

ヤマトクレジットファイナンス株式会社

PAY株式会社

PayPal Pte. Ltd.

PayPay株式会社

株式会社DEGICA

SBIビジネス・ソリューションズ株式会社

株式会社Biz Forward

株式会社 ASJ

決済代行会社を選ぶ3つのポイント

決済代行会社を選ぶポイントは以下の3つです。

ポイント1. 決済手段

ポイント2. 支払い手数料や初期費用

ポイント3. 信頼性

次にそれぞれのポイントを具体的に解説します。

ポイント1. 決済手段

決済を利用するシーンが企業間での取引なのか、それとも一般消費者向けなのかによって、必要となる決済方法は変わってきます。また、オンライン上での決済のみにするのか、実店舗でも決済できるようにするかどうかで、違ってきます。

オンラインにおける一般的な決済方法といえばクレジットカード決済ですが、コンビニ決済や電子マネー決済を取り入れれば、クレジットカードを保有していない10代など、若年層の顧客を取り込みやすくなります。

また、外国人顧客が多い企業では、多言語・海外決済にも対応している決済手段の導入が必須です。

参考:【2025年最新版】オンライン決済サービスおすすめ35選を比較!選び方も紹介

また、数こそ多くはありませんが、建設業界や葬祭事業者など、業界特化型の決済サービスを提供している代行会社も存在します。

自社の顧客層にマッチする決済サービスを取り入れることで、売り上げアップにつながる可能性があります。一度決定した後に変更するとなると、手間や費用が発生するため、情報収集をしっかりと行い、慎重に検討していきましょう。

ポイント2. 支払い手数料や初期費用

決済代行会社に対して支払う費用は、大きく分けると

- 基本利用料(初期費用や月額利用料)

- 決済利用時の手数料(決済手数料や決済処理料)

のふたつがあります。基本利用料を無料にしている決済代行会社も少なくありませんが、その分決済手数料や処理料を高めに設定しているため、結果的にランニングコストが負担になることも考えられます。

売上や予算と照らし合わせて、最もコストパフォーマンスが良いものを選びましょう。

また、入金サイクルも重要な比較ポイントです。月に1~2回程度の入金サイクルでは、資金繰りに影響を与える可能性があります。資金の回転率を上げるためには、入金サイクルを短縮できるオプションを付けられる代行会社を選びましょう。

決済代行会社に支払う費用の詳細は、ホームページに掲載されておらず、問い合わせて見積もりを作成してもらうサービスがほとんどです。

オプションの有無や決済手段の方法によって費用は大きく変わってくるため、複数社から見積もりをとり、比較することをおすすめします。

ポイント3. 信頼性

顧客の重要な個人情報や自社の売上金などを取り扱うことになる決済代行会社の選定時には、信頼性が重要なポイントとなります。

そのため、サポート体制やセキュリティ関連対策の内容を確認してから契約しましょう。一般的に大手企業との取引の有無や導入社数は、信頼性の高さをはかる重要な指針となり得ます。

導入実績社数は、各社のホームページで公開されていることが多いので、気になる会社があれば決済方法や料金体系とともに確認しておきましょう。

また、リスクに備えた安全対策も重要なチェックポイントです。

海外顧客との取引が多い会社の場合、国際基準に準拠したセキュリティを搭載している会社の選択をおすすめします。クレジットカード情報や顧客のプロフィールを守ることができます。

それでも何らかのトラブルが発生した場合、迅速に対応してくれる、サポート体制が整った代行会社を選ぶと安心です。

多くの会社がメールや電話によるサポートを行っていますが、なかには専門サポートスタッフが24時間体制で受け付けてくれる会社もあります。

導入時のサポートはもちろん、トラブルが発生した際にはどのようなサポートを受けることができるのか、事前に確認しておきましょう。

決済代行会社に関するよくあるご質問

決済代行会社の導入を検討中の方に役立つQ&Aをまとめています。

Q.決済代行会社の主な役割は何ですか?

A.多様な決済手段の提供や取引データの分析、振込管理などがあります。詳しくは提供元にお問い合わせください。

Q.決済代行会社はどのようなセキュリティ対策を講じていますか?

A.PCI DSS準拠や二要素認証などセキュリティ対策は提供元によって異なります。詳しくは提供元にお問い合わせください。

Q.決済代行会社はどのような振込サイクルですか?

A.売上金の振込サイクルは月次振込、週次振込、即日振込など様々です。詳しくは提供元にお問い合わせください。

Q.決済代行会社は海外決済に対応していますか?

A.海外決済や多通貨決済に対応している場合もあります。詳しくは提供元にお問い合わせください。

Q.決済代行会社の料金相場はどのぐらいですか?

A.全体の相場は不明で、サービスによって料金形態は変わりますが、LISKULでリサーチしたサービスの中では、400~500円ぐらいの月額料金が多いです。詳しくは提供元にお問い合わせください。

まとめ

本記事では、おすすめの決済代行会社を30社紹介しました。選ぶポイントとしては、決済方法、料金体系、そして信頼性を目安にすると良いでしょう。

本記事の情報を参考に、自社にフィットする決