会社の資金繰りに困ったとき、資金調達方法にはさまざまな方法がありますが、そのひとつに「ファクタリングサービス」があります。

手持ちの売掛債権をファクタリング会社に売却することで資金を手に入れることができる方法です。

しかし、ファクタリングサービスを利用する際には、メリットや注意点についてしっかりと確認しておかなくてはなりません。またどこのファクタリング会社を利用するのかも大事なポイントになります。

ここでは、ファクタリングサービスの仕組みやメリット・デメリット、利用する際の注意点、ファクタリング会社の選び方などを中心に解説していきます。

目次

LISKULおすすめのファクタリング(PR)

QuQuMo online QuQuMo online | WEB完結で最短2時間後にご入金も可能 | |

アクセルファクター アクセルファクター | 年間相談件数3000件、買取申込額290億円超 | |

トップ・マネジメント トップ・マネジメント | 30万円~3億円まで最短即日でご対応 |

ファクタリングサービスとは

ファクタリングサービスとは、売掛金などの売掛債権を譲渡することにより、決済期日前に資金を手に入れることができるサービスのことをいいます。

売掛金が実際に手元に入るまで1か月~数か月かかってしまうことが多いですが、すぐに資金が欲しいときにファクタリングサービスを利用すると、急な支払いなどに対応できます。

また、ファクタリングサービスには、買取型と保証型のふたつのタイプがあります。それぞれどういった特徴やメリット・デメリットがあるのか確認していきましょう。

参考:ファクタリングとは?仕組みを図解!デメリットや注意点も詳しく解説

買取型のファクタリングサービス

買取型のファクタリングサービスは、利用会社が手持ちの売掛債権をファクタリング会社に売却することで、手数料を差し引いた金額を受け取ることができる仕組みです。担保や保証人などは不要で、売掛先の信用力が重視されます。

買取型のメリットは、すぐに現金が手に入るという点で、急ぎで現金が必要になったときに便利な方法です。一方、デメリットとして、手数料が割高ということがあります。ファクタリング会社にとっても回収不能リスクがあるので、多い場合で30%近く差し引かれることもあります。

保証型のファクタリングサービス

保証型のファクタリングサービスの目的は、資金調達ではなく「売掛債権の貸し倒れリスク回避」にあります。売掛先の信用力が不安な場合に備えておくもので、仮に売掛先が倒産しても保証会社に保証金を支払ってもらうことができます。

保証額は売掛先を調査して保証枠を決定したのちに、その枠内で保証してもらえます。

保証型のメリットには、貸し倒れリスクを気にすることなく取引先を増やすことができるということがあります。また、取引先の与信調査(支払い能力を審査すること)をファクタリング会社が請け負ってくれるので、本業に集中して取り組むことができます。

一方デメリットは、「支払い不能」とされる条件が決まっているので、該当しない場合は保証金をもらうことができない点です。例えば、破産、手形の不渡り、会社更生手続きの開始など、取引先が一定の状態にならなければ支払い不能と判断してもらえません。「今は払えないから少し待ってほしい」と言われた場合では保証金はもらえないのです。

ファクタリングサービスの仕組み

買取型のファクタリングサービスには「2社間ファクタリング」と「3社間ファクタリング」があり、それぞれ仕組みが異なりますのでご紹介します。

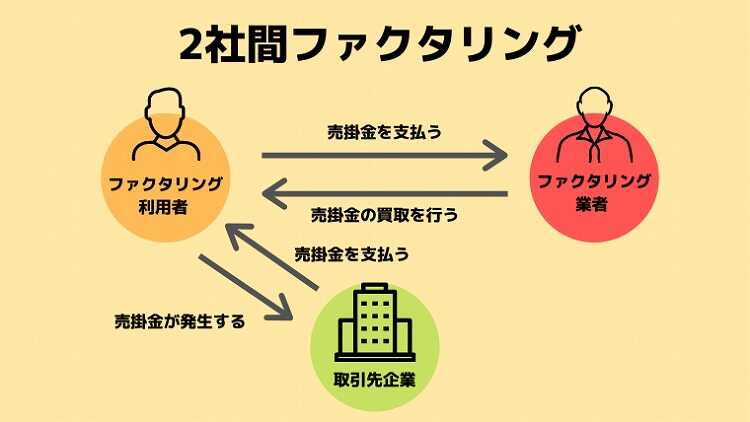

2社間のファクタリングサービス

利用会社とファクタリング会社の2者間で行うファクタリングです。売掛先会社は入らないため、売上債権を売却したことを知られることはありませんし、ファクタリングの承諾を得る必要もありません。

売掛先会社はファクタリングの事実を知らないので、通常通り利用会社に代金を支払います。そして代金を受け取った利用会社がファクタリング会社に受け渡しをするという流れになります。

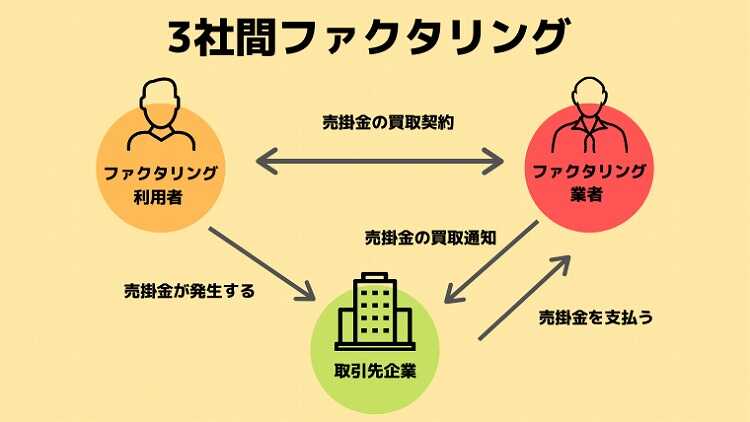

3社間のファクタリングサービス

利用会社とファクタリング会社、売掛先会社の3者間で行うファクタリングです。利用会社がファクタリング会社に売掛債権を売却すると、売掛先会社に売掛債権が譲渡されたことの通知が届き、その承諾を得る必要があります。

売掛先会社にファクタリングをした事実が知られてしまうことはもちろん、ファクタリングをすることへの承諾も得なくてはなりません。利用会社にとってはハードルが高い取引形態といえます。

しかし、回収不能リスクが2社間ファクタリングサービスよりも低くなるため、手数料は安くなるというメリットもあります。

ファクタリングサービスのメリット

ファクタリングサービスには主に次の4つのメリットがあります。

- すぐに現金化できる

- 融資より手軽

- 財務健全化につながる

- 回収のリスクを避けられる

ではそれぞれのメリットについて確認していきましょう。

すぐに現金化できる

ファクタリングサービスのメリットといえば、資金化がスピーディーにできることがあります。ファクタリング会社によっては、申し込んだその日に即日資金化ができるところもあるほどです。

金融機関に融資を申し込んだ場合、融資実行まで数週間~2か月程度かかることを考えると、最短即日で資金を手に入れることができるのは大きなメリットといえます。

融資より手軽

ひとつ目のメリットでも触れましたが、ファクタリングサービスを利用した場合の資金化は最短即日が可能です。急に現金が必要になったときでもスピーディーに対応できます。

また、金融機関から融資を受けると、利息の支払いが発生したり、信用情報機関に借入がある旨を記録されたりするデメリットがあります。一方、ファクタリングサービスは融資ではないので、「利息の支払いがない」「信用情報に影響がない」といったメリットがあります。

財務健全化につながる

ファクタリングサービスは財務状況を健全化する効果もあります。貸借対照表では、支払いサイクルが短縮化されるため、負債を資産に変えるタイミングが早くなり、財務状況が改善されます。

また、損益計算書ではファクタリングサービスを利用したことを記載する必要がないうえに、負債を早期に返済できるなどの効果が期待できます。

将来、金融機関から融資を受けることになった際に、貸借対照表と損益計算書は重要な審査資料になりますので、ファクタリングサービスを利用して健全化できることはメリットといえます。

回収のリスクを避けられる

売掛先会社が倒産したり、資金繰りができずに支払不可になったりすると、売掛債権が未回収に終わってしまう可能性があります。しかし、ファクタリングサービスを利用すれば、ファクタリング会社が買い取ってくれるので、回収不可といったリスクを負わずに済みます。

また、保証型ファクタリングサービスを利用した場合、倒産したなどの一定の条件に合致すれば保証金をもらうこともできます。

ファクタリングサービスのデメリット

ファクタリングサービスにはさまざまなメリットがあることがわかりましたが、一方で気を付けなくてはならないデメリットもあります。

主なデメリットは次のふたつです。

- 売掛金より金額が安い

- 信用が落ちる可能性がある

利用してから困らないように、デメリットについてもしっかりと確認しておきましょう。

売掛金より金額が安い

売掛債権の額面よりも受け取る金額が安くなるというデメリットがあります。というのも、ファクタリング会社に手数料を渡す必要があるためです。手数料の相場は、2社間ファクタリングサービスの場合、売掛債権の10%~30%程度、3社間ファクタリングサービスの場合、売掛債権の1%~5%程度です。

手数料が高く必要なだけの資金が得られない場合は、ビジネスローンを利用したり、物品の購入であればクレジットカードを利用したりするなど、ファクタリングサービス以外の方法を探すこともひとつの方法です。

信用が落ちる可能性がある

ファクタリングサービスを利用する際、債権譲渡登記をすることがありますが、債権譲渡登記をすると閲覧するだれにでも見られてしまうので、売掛債権を売却したことがバレてしまいます。

また、3社間ファクタリングサービスでは売掛先会社の承認が必要なので、売掛債権を売却したことが必ずバレてしまいます。そのため、「あの会社は資金繰りが大変なのでは?」と勘繰られ信用が落ちてしまう可能性があります。

もし売掛先会社にバレるのが嫌な場合は、手数料が高くなりますが2社間ファクタリングサービスを利用する、債権譲渡登記が不要なファクタリング会社に依頼するなどの対策も有効です。

ファクタリングサービスを利用すべき企業の特徴

ではここで、ファクタリングサービスを利用したほうがいい企業の特徴をまとめます。

- 金融機関の融資審査が通らない

- 資金調達するまでの時間がない

- 貸借対照表のオフバランス化を目指している

- 開業したてで運転資金が足りない

金融機関の融資では綿密な審査を行うため、審査に通るのは難しいケースが多いです。特に、赤字経営が続いていて税金を滞納しているような企業に対して融資をしてくれる金融機関はまれでしょう。

一方、ファクタリングサービスは融資ではないため、利用会社が審査を受けることはありません。調査対象となるのは売掛先会社の支払い能力です。そのため、赤字経営だったとしても、そのことが理由でファクタリングサービスを利用できないということはないのです。

ほかにも、開業したての企業は運転資金の確保に苦戦しがちです。営業実績も少ないため金融機関の融資に通るのも難しいでしょう。そのような場合にもファクタリングサービスは有効といえます。

「貸借対照表のオフバランス化」については、売掛債権を売却すると流動資産が減少するかわりに純利益が増加します。そのため、企業の基盤が厚くなり信用度が増す効果があります。

ファクタリングサービスを使った企業の成功事例

これからファクタリングサービスを利用する会社にとって、実際に利用したことのある会社の成功事例は気になるものです。そこで、業種別にどのような成功事例があるのか、一例をご紹介します。

今回の成功事例は「アクセルファクター」のファクタリング例をまとめてみました。

参考:広がるファクタリングの活用方法!アクセルファクター成功事例|アクセルファクター

建設業の成功事例

| 使途 | 建設業許可取得費用 |

| 調達金額 | 200万円 |

| 振込完了までの期間 | 即日 |

請負工事を受注するために必要な「建設業許可取得」費用のために、最低200万円の資金が必要になり、同業者から話を聞いていたファクタリング会社に相談、必要書類を準備して面接に出向いた。すると、売掛先会社と付き合いのあるファクタリング会社だったこともあり、即日買い取り額を提示してくれ、振込まで済ませてくれた。

土木業の成功事例

| 使途 | 下請け会社への前払い金の支払い |

| 調達金額 | 130万円 |

| 振込完了までの期間 | 即日 |

下請け会社に依頼する際、いつもは工事完了後に支払っていたが、当社の経営難を察してか「前払いで欲しい」と言われ、至急資金調達が必要になった。赤字経営が続いていたので銀行からの融資は期待できず途方に暮れていたが、同業者から勧められたファクタリング会社に相談した。契約はその日のうちに完了したが、申し込み時間が夕方だったので振り込みは翌日になった。

人材派遣業の成功事例

| 使途 | 一般労働者派遣事業許可取得費用 |

| 調達金額 | 300万円 |

| 振込完了までの期間 | 即日 |

一般労働者派遣事業許可取得のための条件のひとつに、「現預金が1,500万円以上」という項目があるが、どうしても資金を捻出することができないでいたところ、ファクタリングサービスという方法があったことを思い出した。派遣先から来月入金予定のものをファクタリングサービスで資金化し、無事に手続きを完了することができた。

運送業の成功事例

| 使途 | 輸送費用(ガソリン代等) |

| 調達金額 | 50万円 |

| 振込完了までの期間 | 即日 |

輸送業は原油価格により経営状況に影響を受けるが、急激に原油が高騰し経営難に陥ってしまった。来月まで待てば資金化される売掛債権があったが、それまでのつなぎ資金がなく困っていたところ、ファクタリングサービスという方法があることを知った。担当者が運送業に精通した人だったので、資金調達だけでなく今後の経営についてのアドバイスももらえた。

建設足場業の成功事例

| 使途 | 従業員への給与 |

| 調達金額 | 90万円 |

| 振込完了までの期間 | 即日 |

元請け会社からの支払いが遅れがちで、その間の経営がギリギリだった。銀行融資は時間がかかるため資金繰りが間に合わなく困っていたところ、同業者にファクタリングサービスを教えてもらった。取引がスムーズにすすみ、即日入金してもらった。取引先にバレないのが良い点だと思う。

ファクタリングサービスで知っておくべき注意点

ファクタリングサービスを利用する際には、気を付けていただきたい注意点があります。利用してから「知らなかった!」とならないように、注意点についてもしっかり確認しておきましょう。

利用するためのコストが高い

すでにご説明したとおり、ファクタリングサービスは利用する際のコストが高いというデメリットがあります。利用会社としては、手数料はできるだけ安いほうが嬉しいですが、手数料はファクタリング会社がまるまる手に入れているわけではないのです。

手数料として差し引かれた分のうち、登記費用に40%、印紙代に10%、紹介料に15%程を支払うと、ファクタリング会社の取り分は手数料のうちのわずか35%程になってしまうのです。

ファクタリング会社も回収不能リスクがあるため、ある程度は取り分がないと経営が成り立ちません。コストが高いのはネックですが、こういった事情があることも考慮する必要があるでしょう。

中には悪質な業者もある

ファクタリングサービスを利用したい会社は、「すぐに現金が欲しい」といった状況にあることが多いので、悪質な業者に付け入るスキを与えかねません。また、ファクタリングに関する法的規制が少ないのも、悪質な業者がはびこる原因になっています。

実際にどのような悪質な業者がいるのか一例をご紹介します。

「2社間ファクタリングで手数料5%」といったように、極端に安い手数料をうたい文句にファクタリングを持ち掛けてきます。しかし、実際にはきちんとした調査をすることなく時間だけを引き延ばし、「売掛先会社の信用が低い」などといって法外な高い手数料を請求してきます。

結果的に売掛債権の半分くらいしか受け取ることができず、いざファクタリング会社に売掛金を引き渡すときに支払えない状況になります。そこでファクタリング会社は、分割払いや融資話をもちかけてきます。その際の金利はもちろん法外な高金利となり、払えないとなると執拗な取り立てを行うようになるのです。

こういった悪質な業者に当たらないためには、次のポイントを守ってください。

- 手数料は相場 に近いものか

- 見積書と契約書があっているか

- ファクタリング会社の概要をホームページで確認する

手数料が相場から著しく離れた金額だと優良なファクタリング会社ではない可能性があります。また、見積段階では格安だったにもかかわらず契約書では高額な手数料になっていないか確認が必要です。さらに、実在する会社かどうかホームページで確認しておくといいでしょう。

ファクタリングサービスの選び方

数あるファクタリング会社の中から、どの会社をえらべばいいのか迷ってしまう方もいると思います。

そこで失敗しないファクタリング会社の選び方のコツをご紹介します。

対応可能な金額

ファクタリング会社によって、対応している金額が異なるため、希望する金額でも問題ないか確認しましょう。

場合によっては、「最低100万円~」といったように小額ファクタリングに対応していない会社もあります。

そのため、ファクタリング会社の上限・下限を調べておくことが必要です。

調達までの日数

早急に資金を得たい場合、資金化までの日数が速いところを選ぶと良いでしょう。早いところでは即日資金化も可能な場合があります。

売掛金の承諾無しで利用できる2社間ファクタリングは、最短即日で調達することが可能です。しかし、初回時に審査・契約含め即日に対応していないケースもあるため、あらかじめ確認をしておきましょう。

参考:

ファクタリングの仕組みとは?注意点や使い方、手数料の目安|アスピック

手数料

ファクタリングの業者によって手数料は異なるため、できるだけ料金を抑えるためには確認が必須です。

しかし、手数料はファクタリング会社独自の審査によって決定されるため、実際に審査を受けてから初めて知ることができます。

一社だけで決めず、相見積もりをとるなどして手数料を比較して決めることをおすすめします。

また、ファクタリングの手数料の相場は以下の通りです。

ファクタリングにかかる主な手数料と相場は以下のようになります。

| 手数料 | 相場 | |

| 基本手数料 | 売掛金の0.25~30% | |

| 別途手数料 | 債権譲渡登記費用 | 7,500円または15,000円 |

| 印紙代 | 数百円~数千円(売掛金による) | |

| 振込手数料 | 数百円程度(銀行による) | |

| 交通費 | ケースバイケース | |

この相場よりも異常に高い手数料を要求された場合、悪徳業者の可能性があるため注意が必要です。

ファクタリングにかかる手数料の相場の詳しい情報に関しては、以下の記事を参考にしてください。

参考:ファクタリングにかかる手数料の相場と、安く利用するための3つのコツ

償還請求権の有無

業者を選ぶ際、償還請求権の有無を確認しましょう。

償還請求権とは、債権者が債務者に対して、債務の完済を要求する権利のことです。つまり、債務者が債務を履行しなかった場合に、債権者がその債務の返済を求めるために行使する権利と言えます。

国内のファクタリングで償還請求権は原則必要ないですが、一部償還請求権ありの業者も存在します。

もし償還請求権ありの場合、相手業者が貸金業登録をしている正規の業者か確認しましょう。

参考:ファクタリングは「償還請求権」の有無に注意!その仕組みと意味とは | ファクタリングジャーナル ~お任せ資金調達~

ファクタリングサービスのおすすめ業者

ここで、おすすめのファクタリング会社を厳選して5社ご紹介します。ファクタリング会社を選ぶ際の参考にしていただければと思います。

- QuQuMo

- アクセルファクター

- ベストファクター

- OLTA

- ビートレーディング

ではそれぞれの特徴を確認していきましょう。

参考:【2022年最新】ファクタリング会社厳選27社を比較!種類、選ぶポイントも解説

QuQuMo/株式会社アクティブサポート

| 手数料 | 1%〜14.8% |

| 入金スピード | 最速2時間 |

| 上限金額 | なし |

| 2社間/3社間 | 2社間 |

| 利用対象 | 法人、個人事業主 |

| オンライン完結 | 〇 |

QuQuMoは業界でもトップクラスの手数料の安さを誇っているファクタリング会社です。2社間ファクタリングサービスなので売掛先に会社に知られることもありません。小額から高額まで柔軟に対応しています。

アクセルファクター

| 手数料 | 2%〜20% |

| 入金スピード | 即日 |

| 上限金額 | 1億円 |

| 2社間/3社間 | 2社間、3社間 |

| 利用対象 | 法人、個人事業主 |

| オンライン完結 | × |

アクセルファクターも手数料が2%からと安く設定されています。数万円といった小額の売掛債権にも対応していることもあり、93%という高い審査通過率が特徴です。また、個別の状況に合わせて柔軟に対応しているので、特に緊急性があるケースでは臨機応変に手続きをすすめてくれます。

ベストファクター/株式会社アレシア

| 手数料 | 2%〜20% |

| 入金スピード | 即日 |

| 上限金額 | 1億円 |

| 2社間/3社間 | 2社間、3社間 |

| 利用対象 | 法人、個人事業主 |

| オンライン完結 | × |

ベストファクターも最短即日入金が可能で手数料が2%からと安いファクタリング会社です。最低金額は30万円からなので、小額利用にも利用できます。また、ホームページの「簡易診断趣味レーター」では、売掛債権情報をフォームからアップロードするだけで、わずか30秒で入金額を確認することができます。

OLTA株式会社

| 手数料 | 2%〜9% |

| 入金スピード | 即日 |

| 上限金額 | 300万円程度 |

| 2社間/3社間 | 2社間 |

| 利用対象 | 法人、個人事業主 |

| オンライン完結 | 〇 |

OLTAは、手数料が最高でも9%と他にない低価格に設定されています。なぜこのような安い手数料が実現するかというと、通常審査は人の手によって行われますが、時間もコストもかかってしまいます。しかしOLTAでは、審査にAIを活用して時間やコストを大幅に短縮しているのです。なお、OLTAは2社間ファクタリングのみの対応となっていますのでご注意ください。

株式会社ビートレーディング

| 手数料 | 2%〜20% |

| 入金スピード | 即日 |

| 上限金額 | 上限なし |

| 2社間/3社間 | 2社間、3社間 |

| 利用対象 | 法人、個人事業主 |

| オンライン完結 | × |

ビートレーディングは、手数料の安さや最短即日入金はもちろんのこと、最大の強みは「資本力」といえます。これまでも7億円といった売掛債権を取り扱ったことがあるほどです。審査の柔軟性にも定評がありバランスのとれたファクタリング会社です。

ファクタリングサービスまとめ

ファクタリングサービスは金融機関での融資とは異なるため、利息の支払いはありませんし、信用情報に記録されることもありません。ファクタリング会社に手数料を支払うことにはなりますが、支払期日よりまえに現金を手にすることができるので、急な資金繰りが必要になったときに重宝します。

ただし、利用者の足元を見て法外な手数料を請求してくれる悪質な業者もいるため、ファクタリング会社選びは慎重に行いましょう。