請求書の管理とは、発行・受領した請求書を適切に保管するプロセスのことです。

請求書などの証憑は、電子帳簿保存法や会社法などに則った形で管理する必要があり、これを違反した場合には、証憑として認められず、追徴や過料が発生する場合があります。

しかし、要件が複雑で、たびたび改正されることもあり、どのように管理すればよいのか分からない方も多いのではないでしょうか。

そこで、本記事では請求書管理の基礎から、押さえておくべき管理のポイント、管理方法や破棄する際の注意点などを一挙にご紹介します。

請求書の管理でお悩みの方は、是非ご覧ください。

目次

請求書の管理とは、財務の透明性を担保するためのプロセス

請求書の管理とは、受領した請求書を適切な形で保管するプロセスです。

このプロセスは、企業が財務の透明性を確保し、会計監査や税務調査に際して企業のコンプライアンスを支える重要な役割を果たします。

他にも、請求書の管理が適切に行われることで、企業は支払いの遅延や支払いの誤りを予防できます。

請求書管理における保管・保存の基本ルール

請求書を管理する際に最低限おさえておくべき基本ルールを説明します。

請求書の保管・保存において、ルールが厳密に決められています。法人・個人で期間が異なりますので注意が必要です。

参考:請求書の保管期間と保管のポイント・注意点を一挙解説!│LISKUL

1.受領した請求書は原本を保管する

受領した請求書は、必ず原本を保管するようにしましょう。

請求書は会計上の記録としてだけでなく、税務調査や監査の際に証拠として提出されることもあります。

このため、請求書の保管には、請求書自体の可読性や、アクセスの容易さなども求められます。

保管の要件は受領方法によって異なるため、詳しくは後述の「受領した請求書の管理」の章をご覧ください。

2.受領した請求書の保存期間は、法人が7~10年、個人が5~7年

受領した請求書の保存期間は、法人・個人と、青色繰越欠損金の有無によって異なります。

参考:請求書の保管期間と保管のポイント・注意点を一挙解説!│LISKUL

法人の請求書の保存期間は7~10年

法人税法では、事業年度における法人税の確定申告期限の翌日から7年間、請求書を保管することが義務付けられています。

これは、期間内の税務調査や監査に際して、取引の正確性と合法性を証明する必要があるためです。

さらに、平成30年4月以降において青色繰越欠損金が生じた事業年度等の場合の、請求書保存期間は10年間に延長されています。

このように、保存期間の要件は企業の税務状況に応じて異なるため注意が必要です。

一般的に法人は、請求書を10年間保存しておくとよいでしょう。

個人事業主の請求書保存期間は5~7年

個人事業主の場合においても、請求書の保存が義務付けられています。青色申告と白色申告の両ケースで、確定申告期限の翌日から5年間、帳簿書類を保存することが要求されます。

また、簡易課税を選択している場合を除き、年間の課税売上が1000万円を超える「消費税課税事業者」の場合には、個人事業主であっても請求書を7年間保存することが義務付けられているので注意しましょう。

3.納品書などの証憑も請求書と同様の期間保存する必要がある

受領した納品書などの証憑も取引の詳細や金額を証明するための重要な書類なので、請求書と同様に、法人なら7~10年間、個人の場合は5~7年間保存する必要があります。

請求書を保存しているからといって破棄してしまうと、過料が発生することもあります。

基本的には取引単位で請求書と一緒に保管するか、追跡できるように重複のない件名や通し番号などを用いて管理するようにしましょう。

4.発行した請求書の写しがある場合は7年間、写しがない場合は保存の義務なし

自社で発行した請求書については、写しを作成した場合には保存の義務が生じ、7年間保存する必要がありますが、写しがない場合には保存の義務もありません。

また、写しを保存する主な目的は、入金確認/入金確認済/未入金を分かりやすく管理することなので、コピーを保存するだけで問題ありません。

5.インボイスの適格請求書は、写しを7年間保存する義務がある

インボイス制度の適格請求書を発行した場合には、発行者は写しを作成し、保存しなければならないので注意しましょう。

保存の義務を怠った場合には罰則が発生する可能性がある

請求書などの証憑を義務付けられた期間保存しておらず、将来的に発生した調査などで取引の透明性を証明できなかった場合には、以下のような罰則が与えられることがあります。

- 税務署から推計課税を適用される(通常の追徴課税にプラスして税務署が推定した課税)

- 青色申告が取り消される(特別控除が受けられなくなる)

- 繰越欠損金による相殺が認められなくなる

- 仕入れ消費税が控除されなくなる

- 100万円以下の過料が発生する(会社法違反)

いずれも税務署などの判断によって決定が下されます。

きちんと保存していれば問題ないので、間違って破棄して罰則ということがないように注意しましょう。

発行した請求書の管理方法

次に、自社から発行した請求書の管理方法についてご紹介します。

発行した請求書の写しは、最低でも紙またはデータで保存しておきましょう。発行した請求書の管理については、前述のとおり法的な保存義務はありません。

しかし適格請求書は写しを保管する必要がありますし、請求書の写しを保管することにはメリットもあります。発行した請求書の記録を保持することで、販売履歴の追跡や、顧客との取引履歴の管理を行えます。

また、たとえば紙で保管することで、デジタルの情報にトラブルが起きた際のバックアップにもなります。

さらに余力がある場合には、情報をデジタル化して保存することで、将来の財務計画や予算策定への利用が容易になります。コピーを取るだけであれば容易にでき、上記のようなメリットもあるので、写しも保存しておくとよいでしょう。

受領した請求書の管理

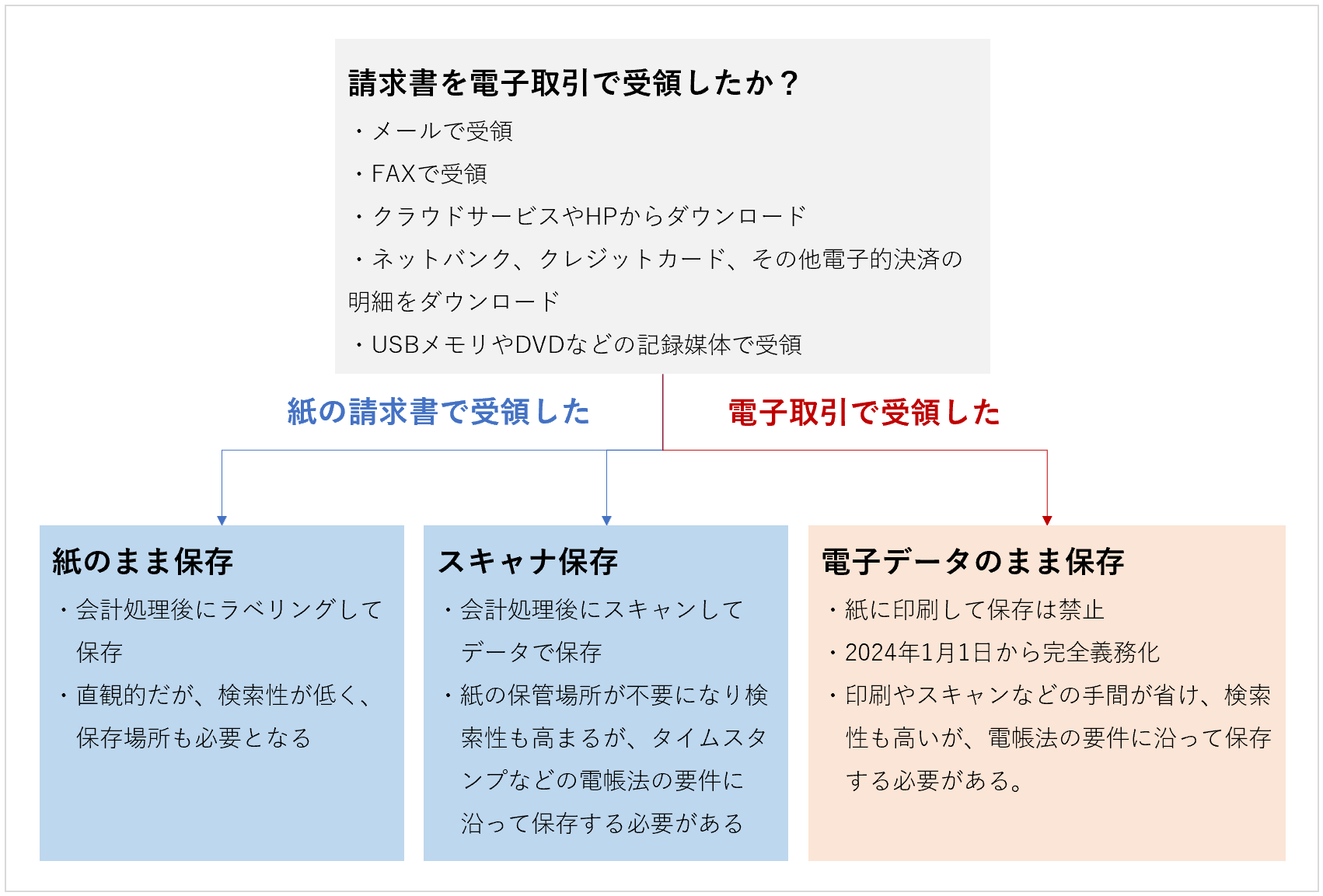

受領した請求書の管理方法は、その受領形式によって異なります。

紙で受領した場合と、電子取引で受領した場合に分けてご紹介します。

紙で受領した請求書は、原本またはスキャンしたものを保存する

紙のまま保存

郵送などで受け取った紙の請求書を物理的に保管する、最も一般的な方法です。

紙で郵送された請求書に関しては、一般的に相手方から受け取った正式な原本を保持し、保管する必要があります。

会計上の処理が完了した後は、日付、取引先、または金額別などの分類や適切なラベリングを行い、安全な文書保管所にて保管しましょう。

ここに決まりはありませんが、必要に応じて迅速に取り出せることや、火災や水害などのリスクの低い形で保管することが重要です。

スキャナ保存

紙の請求書をスキャンして保存する方法です。

デジタル化することで、物理的な保管スペースを節約しつつ、検索性を向上できます。

他にも、バックアップを容易に取れる、文書の物理的な破損や紛失のリスクを減らすことができる、複数の場所から容易にアクセスできるなどのメリットがあります。

ただし、このときに証憑として認められるには、「解像度200dpi相当以上で読み取ること」などの電子帳簿保存法のスキャナ保存の要件に則った形で保存する必要があります。

電子帳簿保存法の詳しい要件について知りたい方は、国税庁のパンフレットをご覧ください。

参考:【令和6年1⽉以降用】はじめませんか、書類のスキャナ保存|国税庁

電子取引で受領した請求書は、電子データのまま保存する

電子取引を通じてPDF形式などの請求書を受領した場合には、請求書を電子データのまま保存する必要があります。

電子取引とは、メールなどのやり取りの他にも、USBメモリなどの記録媒体を通じて得たものや、クラウドサービスのWebサイトからダウンロードしたものなどが含まれます。

2022年の1月1日から改正電帳法が施行されており、紙に印刷して保存することはできないので注意しましょう。

スキャナ保存と同じく、電子帳簿保存法の真実性や可視性の要件に則った形で保存する必要があります。

電子取引の詳しい要件については国税庁のパンフレットをご覧ください。

参考:電子帳簿保存法が改正されました|国税庁

電子帳簿保存法に対応した請求書の取り扱い方について徹底解説│LISKUL

電子帳簿保存法の要件には自社で対応することも可能ですが、専用のシステムを導入しないと業務フローの増大・煩雑化を引き起こす恐れがあります。

専用のシステムで受領した請求書を保管すれば、自動でミスなく電子帳簿保存法の要件に対応できます。

例えば、請求書をオンラインで受領・保管できるシステム「Bill One請求書受領」を使えば、電子帳簿保存法の要件を満たした形で請求書を自動で電子保存することができます。

「Bill One請求書受領」の特徴や機能については以下の記事で詳しくまとめてあります。

参考:クラウド請求書受領サービス「Bill One(ビルワン)請求書受領」とは。特徴・主要機能まとめ│LISKUL

3つの保管方法のメリットとデメリット

次に、請求書の3つの保管方法のメリットとデメリットをご紹介します。

| 紙の請求書を物理的に保管。 | 特別な技術やシステムが不要。直感的な管理が可能。 | 大量の紙の保管が必要、検索や管理の効率が悪い。 |

| 紙の請求書をスキャンし、電子データ化して保管。 | 物理的なスペースの節約。電子データの検索や共有が容易。 | スキャン作業に時間がかかる。完全なペーパーレス環境にはならない。 |

| 電子データの請求書を受領し、データで保管。 | プロセス全体の効率化、紙の管理コストと時間の削減。 | 適切なITインフラやセキュリティ対策が必要。 |

保管までのプロセスについては紙のまま保管するのが手間がかかりませんが、保管後に関しては、検索性や管理効率の高い電子データに軍配が上がります。

請求書の代理受領や電子化を代行してくれるサービスもあるので、データの電子化にかかる手間を課題に感じている方はぜひ利用を検討してみてください。

参考:【2023年最新版】請求書受領サービスおすすめ15選を比較!|LISKUL

請求書管理システムを導入するメリット

請求書を管理するにあたって、システムを導入するメリットをご紹介します。

手作業の削減によるミス防止

請求書管理システムを導入することで、手作業でのデータ入力や確認作業が減少してミスが防止されます。具体的には、一定のプロセスに則り請求書管理作業を行うため、入力ミスや二重入力が防止され、効率的に業務を進めることができます。

タスクの自動化によるコア業務工数増加

リマインダーの送信や支払いステータスの更新など、日常的なタスクが自動化されるため、担当者の手間が省け、より重要な業務に集中することができます。

リアルタイムの情報把握による迅速な対応

請求書管理システムは、リアルタイムで請求書の状況をオンライン上で把握できるので、支払い状況や未払いの請求書の確認などで迅速な対応が可能になります。

請求書管理システム選びのポイント4選

サービスを活用する手段を選ぶ場合に注目してほしいポイントを4つご紹介します。

自社で抱えている課題の解決に役立てるためにも、下記のポイントを押さえて導入することが肝心です。

1.直感的に操作できる

システムの操作が直感的に操作できるかどうかを確認しましょう。複雑な作業が必要なシステムは、導入後の利用率が低下する可能性があります。

初めて扱うユーザーが多い場合は、シンプルなインターフェースで、画面遷移や操作フローが一貫しているものが、使いやすくおすすめです。

2.自社に合わせたカスタマイズができる

自社の業務プロセスに合わせたカスタマイズができるシステムを選ぶことが重要です。必要な機能を追加したり、不要な機能を削除したりすることで、業務に最適なシステムを構築できます。

例えば、初心者には請求書の発行と送付機能があれば充分でしょう。一方で、より高度な分析やレポート機能が必要な企業には、それらの機能が追加できるサービスを選べば、一元管理できて便利です。

3.トラブル発生時のサポート体制がある

トラブルが発生した際に迅速に対応してくれるか、といったシステム導入後のサポート体制を確認しましょう。専任のカスタマーサポートチームがあるところを選べば、システムの利用方法やトラブルシューティングを丁寧にサポートしてくれるので安心して利用できます。

4.他システムと連携できる

既存の会計システムやERPシステムとの連携が可能なシステムを選ぶと、データの一元管理がしやすくなります。システム間でデータを連携することで、二重入力やデータの齟齬を防ぐことができます。

請求書を破棄する際には、第三者に読み取られないようにすること

請求書を廃棄する際には、必ずシュレッダーにかけるか、専用のサービスを利用しましょう。

請求書には、企業の財務状況、顧客情報、取引の詳細など、機密性の高いデータが含まれている場合が多いです。

廃棄する際には、シュレッダーで文書を細断することで、文書が再構築され、第三者によって読み取られるリスクを最小限に抑え、セキュリティを確保できます。

請求書の管理に関するよくあるご質問

請求書の保管をする際に役立つQ&Aをまとめました。

Q.請求書の管理方法は何ですか?

A.自社から発行した請求書の場合、最低でも紙またはデータで保存しておきましょう。

受領した請求書の管理の方法は、受領形式によって異なります。

詳しくは本記事の「受領した請求書の管理」の内容を参考にしてください。

Q.請求書をPDFで管理しても問題ないですか?

A. PDFで管理しても問題ありません。電子取引を通じてPDF形式などの請求書を受領した場合には、請求書を電子データのまま保存する必要があります。

Q.請求書の写しは保管義務はありますか?

A. 請求書の写しがある場合、保存の義務が生じ、7年間保存をする必要があります。

Q.請求書は何年間管理が必要ですか?

A. 請求書の保存期間は法人の場合は7~10年間、個人事業主の場合は5~7年間の管理が必要です。

詳しくは本記事の「請求書管理における保管・保存の基本ルール」の内容を参考にしてください。

Q.請求書はどのように破棄すればいいですか?

A. 請求書を廃棄する際には、第三者に読み取られてしまうリスクを考慮して、必ずシュレッダーにかけるか専用のサービスを利用しましょう。

まとめ

本記事では、請求書管理の基礎から、押さえておくべきポイント、管理方法や破棄する際の注意点をご紹介しました。

請求書管理とは、発行・受領した請求書を国に定められたルールに則った形で管理するプロセスのことです。

発行した請求書の写しを控える義務はありませんが、将来的な追跡などの可能性を考慮し、簡易的なものでも残すと良いでしょう。受領した請求書については法人は7~10年間、個人は5~7年間その他の証憑と一緒に保管しておきましょう。

電子帳簿保存法の要件に則る形で保管する必要があります。紙で受け取ったものは原本またはスキャンして保存し、電子取引で受領した請求書は電子データのまま保管しましょう。

そして請求書を破棄する際には、第三者に読み取られてしまうリスクを考慮して必ずシュレッダーにかけましょう。

以上が請求書管理の基礎となります。この記事が請求書を管理する際の一助となれば幸いです。

電子帳簿保存法の要件を満たして請求書を電子保存できる「Bill One請求書受領」(PR)

2024年1月から、電子取引で受領した請求書は電子帳簿保存法の要件に対応した形式で電子保存することが義務付けられました。

電子帳簿保存法の宥恕期間は2023年末で終了となり、2024年以降は対応しないと罰金や重加算税のペナルティが課せられる可能性があります。電子保存対応がまだの場合は早急に対応を進めましょう。

自社で対応することも可能ですが、電子帳簿保存法の要件は複数あり、専用のシステムを導入しないと業務フローの増大・煩雑化を引き起こす恐れがあります。

例えば、請求書をオンラインで受領・保存できるシステム「Bill One請求書受領」を使えば、電子帳簿保存法の要件を満たして紙の請求書を自動で電子化・保存することができます。

「Bill One請求書受領」についての詳細は以下よりご確認ください。