請求書は会計記録の証拠であり、適切に保管することが義務付けられています。

基本的に法人の場合は7~10年、個人の場合は5~7年の間、請求書などの証憑を保管する必要があります。

請求書の保管には定められた要件があるのですが、近年の法改正などの影響でどのように保管すればよいのか分からないという方も多いのではないでしょうか。

そこで本記事では、請求書保管の基礎から、保管期間、保管する際のポイント、保管方法、注意点などを一挙に解説します。

請求書の保管にお悩みの方は、ぜひご一読ください。

目次

請求書は保管が義務付けられている

請求書や領収書などの証憑は、会計記録に記載された取引の正当性を証明するための重要な証拠です。

請求書の内容には、取引先名、取引内容、金額などの機密情報が含まれるため、会計処理が完了した請求書は適切に保管する必要があります。

請求書の管理全般に課題を感じている方は以下の記事をご確認ください。

参考:請求書の管理とは?保管方法や保存期間、廃棄方法などを解説!│LISKUL

発行した請求書には保管義務がない

基本的に、自社が発行した請求書に関しては、法的に保管の義務はありません。

しかし、将来的に確認の必要が出た場合に備えて、写しを保管することが推奨されています。

受領した請求書には保管義務がある

一方で、他社から受領した請求書は、納品書などのその他証憑と共に保管することが義務付けられています。

保管に関する要件もあるので詳しくは後述の章をご覧ください。

証憑とは

証憑とは、取引が実際に発生したことを証明する文書のことです。

これには請求書だけでなく、領収書、契約書、納品書などが含まれます。

請求書保管期間は法人7年、個人事業主5年が基本

受け取った請求書などの証憑の保管期間は、法人と個人の場合で異なります。

法人の場合は基本的に7年間、個人の場合は5年間保存することが義務付けられています。

法人の場合は7~10年保管する

法人は、法人税法に基づき確定申告期限の翌日から原則7年間、請求書の保管が義務付けられています。

この規定は、税務調査や監査時に取引の正当性と合法性を証明するために重要です。

また、2018年4月(平成30年4月)以降に青色繰越欠損金が発生した事業年度に関しては、請求書の保管期間が10年間に延長されます。

企業の税務状況によって保管期間が変わるため、特に注意が必要です。

一般的には、安全を期して請求書を10年間保管することが推奨されます。

個人の場合は5~7年保管する

個人事業主にも請求書の保管義務があります。

原則として確定申告期限の翌日から5年間は、青色申告でも白色申告でも帳簿書類の保管が求められます。

なお、簡易課税を選択していない場合で、年間の課税売上が1000万円を超える消費税課税事業者は、個人事業主でも請求書を7年間保管する義務があります。

違反した場合には、過料などのペナルティが発生する場合もある

保管義務に違反した場合には、追徴や過料などのペナルティが発生する可能性も考えられます。

▼違反した場合のペナルティの一例

- 税務署の推計課税

- 青色申告の取り消し

- 繰越欠損金が認められない

- 仕入れ消費税が控除されなくなる

- 100万円以下の過料

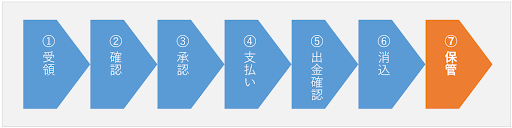

請求書の保管方法

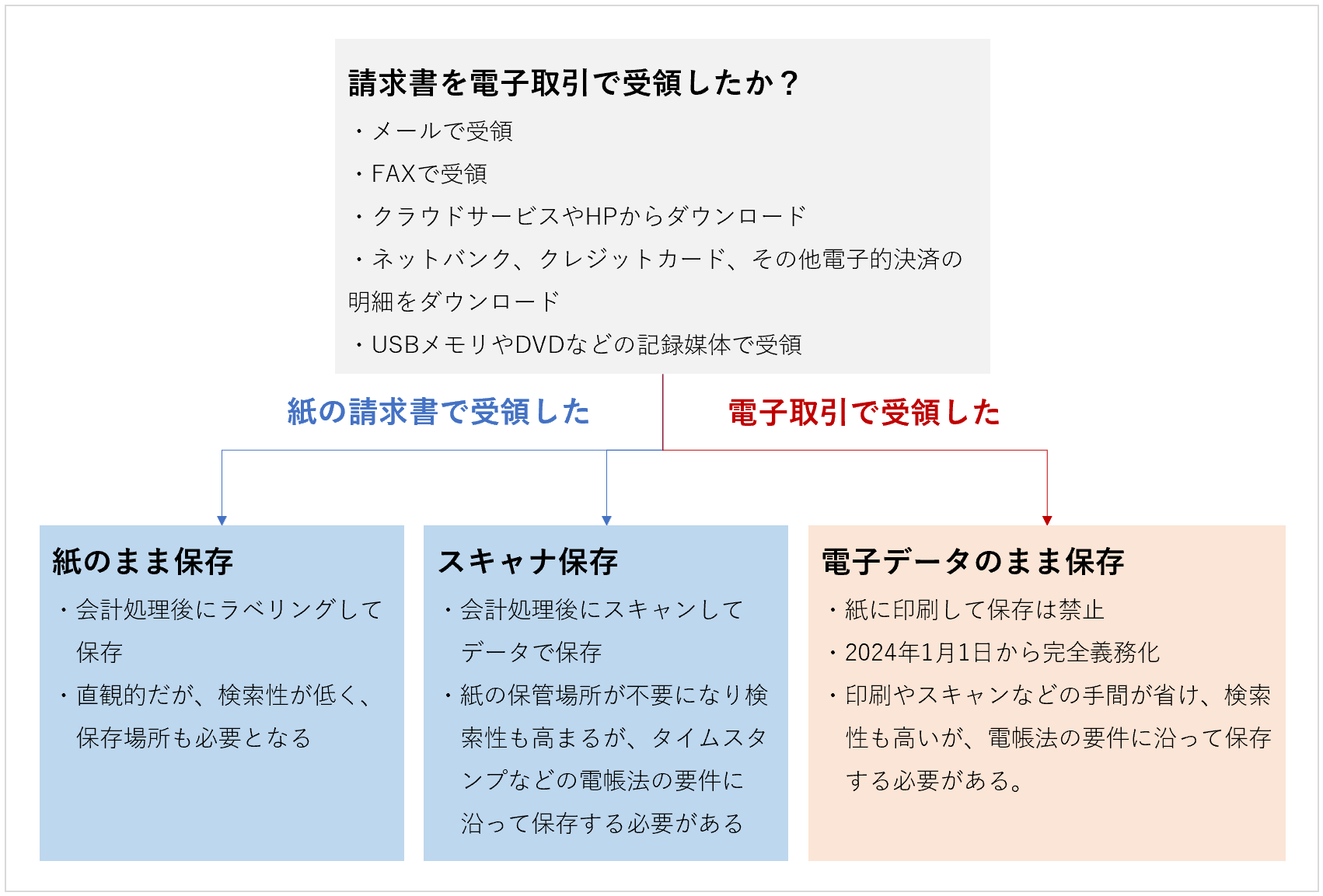

請求書の保管方法には、紙のまま保存する方法と、電子データを保管する方法があります。

しかし、ここで気を付けなければならないのが、電子帳簿保存法です。

2024年1月1日より、メールやWebサイトからのダウンロードといった電子取引により受領した請求書は電子データのまま保存することが義務付けられました。

紙で受け取った請求書以外は、紙での保存が認められないので注意しましょう。

1.紙のまま保管

特に手間なくそのまま保管することができ、システム障害などに影響されません。

反面、物理的なスペースが必要です。また、検索性に乏しく、大量の請求書を一枚ずつ目を通して探すといった手間が発生します。

2.紙の請求書をスキャンして保管

紙の請求書をスキャンして保管することで物理的スペースを確保する必要がありません。

検索性も高まります。しかし、タイムスタンプなどの電子帳簿保存法の要件に則った形で保管する必要があります。

スキャナ保存の要件について詳しく知りたい方は、国税庁のパンフレットをご覧ください。

参考:【令和6年1⽉以降用】はじめませんか、書類のスキャナ保存|国税庁

3.電子データのまま保管

電子取引を通じて受領した請求書は、電子データのまま保管する必要があります。

電子帳簿保存法の改正により2024年1月1日から義務付けられており、紙に印刷して保存することはできないので注意しましょう。

また、保存の際には解像度などの要件を満たす必要があります。

電子取引の要件について詳しく知りたい方は、国税庁のパンフレットをご覧ください。

電子帳簿保存法の要件は複数あり、自社で対応することも可能ですが、専用のシステム

を導入しないと業務フローの増大・煩雑化を引き起こす恐れがあります。

専用のシステムについては以下で解説します。

専用のシステムを導入

受領した請求書の保管に専用のシステムを導入するのも一手です。システムを利用することで以下のようなメリットがあります。

- 法的要件を満たした保管が容易になる

- デジタル形式で請求書を一元管理することで検索性が高まり、作業効率が上がる

- データの漏洩・紛失リスクを軽減できる

例えば、請求書をオンラインで受領・保存できるシステム「Bill One請求書受領」を使えば、電子帳簿保存法の要件を満たした形で請求書を自動で電子保存することができます。

「Bill One請求書受領」の特徴や機能については以下の記事で詳しくまとめてあります。

参考:クラウド請求書受領サービス「Bill One(ビルワン)請求書受領」とは。特徴・主要機能まとめ│LISKUL

またサービスによっては入金消込の処理を自動に行うものなどもあるので、気になる方は下記の記事をご覧ください。

参考:【2023年最新版】請求管理システム比較40選と選び方の3つのポイント|LISKUL

【2023年最新版】請求書受領サービスおすすめ15選を比較!|LISKUL

請求書を保管するポイント

次に、請求書を保管するポイントをご紹介します。

日付や取引先別に分類する

請求書を保管する際には、日付、取引先、金額、プロジェクト別などで分類し、迅速にアクセスできるようにしましょう。

ラベリング、ファイリング、フォルダ分けを行う

分類した請求書は、ラベルを張り付けたり、ファイルで分けましょう。電子データの場合にはフォルダ分けを行いましょう。

さらに、名前順や、時系列順に並べることで必要書類を探す際に一目で見つけることができるようになります。

目録を作成する

大量の請求書を管理する場合には、目録を作成することも有効です。

情報を探す際に目録を確認することで、特定の文書を容易に見つけることができます。

請求書に通し番号をつける

各請求書に通し番号を割り振ることで、請求書の追跡と管理が容易になります。これにより、請求書の整理、検索、そして確認作業がスピーディかつ正確に行えるようになります。

また、通し番号を活用することで、特定の文書に対するアクセスや報告の際に迅速に対応することが可能となり、効率的な文書管理を実現します。

保管にかかる費用の目安

請求書の量や保管方法によって、かかる費用は異なります。

紙の保管には物理的なスペースが必要です。

社内の貴重な空間を占領するほか、量が多い場合にはレンタル倉庫などのコストが発生する可能性があります。

一方で、デジタル化には初期投資やユーザー数に応じた月額費用などが発生する場合があります。契約するサーバーや、ツール、サービスによって費用感も異なります。

参考までに請求書を保管するツールの場合、月額2.5万円~10万円程度から利用することができます。

請求書を保管する際の注意点

機密情報を含んでいる請求書を保管する際には、セキュリティ対策、バックアップ、およびアクセス管理を行いましょう。また、紙の請求書の場合は劣化の可能性があるので、保存環境の整備にも注意しましょう。

セキュリティ対策を行う

紙の請求書は施錠できるスペースに保管する

紙の請求書を書庫や倉庫に保管する際には、鍵のかかるものを選びましょう。

電子データは外部からの攻撃に備える

サイバー攻撃などのリスクに備えて、ファイアウォール、ウイルス対策ソフトウェア、および侵入検知システムなどのセキュリティ対策を講じましょう。

暗号化技術を利用する

データを暗号化して保存することで、不正アクセスが発生した場合でも情報の読み取りを困難にします。

セキュリティポリシーの策定と従業員への教育を行う

せっかく設備を整えても人的エラーでトラブルが起きてしまう可能性もあるので、従業員に対してセキュリティポリシーの教育を行い、セキュリティへの意識を高めましょう。

高度なセキュリティを担保しているクラウドサービスを導入する

データの暗号化やアクセス管理を備えたクラウドサービスを利用することで、請求書を安全に保管できるようになります。

バックアップをとる(電子データで保管する場合)

定期的なバックアップ

突然のデータ損失を防ぐため、定期的に請求書データのバックアップを残しておきましょう。

災害復旧計画

自然災害などの緊急事態にデータを迅速に復旧できるよう復旧計画を策定しておきましょう。

参考:どこよりもわかりやすいBCP対策とは?策定までの手順から、代替策として使えるツールもご紹介│LISKUL

情報にアクセスできる人を制限する(電子データで保管する場合)

アクセスできる人を制限する

請求書にアクセスできる人を必要最低限の範囲に限定することでトラブルの可能性を下げることができます。

アクセスログを監視する

アクセスログの監視を設け、定期的に確認することで不正や違反を早期に検出することができます。

保管場所の環境管理

紙の請求書の保管には、環境条件が非常に重要です。適切な環境を維持することで、請求書の品質を保護し、劣化を防ぎます。

温度と湿度の管理

適切な温度と湿度の維持は、紙の請求書を長期にわたり保管する際に重要です。温度は20度前後、湿度は60%が望ましいと言われています。また、直射日光が当たらないように注意しましょう。

防火・防水機能を備えた保管場所

火災や水害などの物理的な災害から請求書を守るために、防火・防水機能を備えた保管場所を選ぶことが望ましいです。これにより、突発的な事故や自然災害が発生した場合でも、重要な文書を保護することが可能となります。

請求書の保管に関するよくある質問

請求書の保管をする際に役立つQ&Aをまとめました。

Q. 請求書は何年間保管が必要ですか?

A. 法人の場合は基本的に7年間、個人事業主の場合は5年間保存する義務があります。ただし、2018年4月以降に青色繰越欠損金が発生した事業年度に関しては、請求書の保管期間が10年間に延長されます。

詳しくは本記事の「請求書保管期間は法人7年、個人事業主5年が基本」を参考にしてください。

Q. 発行した請求書の保管義務はありますか?

A. 発行した請求書には法的な保管義務はありませんが、将来的な確認のために写しを保管することが推奨されています。

Q. 受領した請求書の保管義務はありますか?

A. 受領した請求書は、納品書などの証憑と共に保管することが義務付けられています。

Q. 電子取引で受領した請求書はどのように保管すべきですか?

A. 電子取引で受領した請求書は、電子データのまま保存することが義務付けられています。

詳しくは本記事の「請求書の保管方法」を参考にしてください。

Q. 請求書を保管する際の注意点は何ですか?

A. セキュリティ対策やバックアップを行い、アクセス権を制限することが重要です。電子データは暗号化し、紙の請求書は施錠できるスペースに保管します。

詳しくは本記事の「請求書を保管する際の注意点」を参考にしてください。

まとめ

本記事では、請求書保管の基礎、保管期間、保管のポイント、費用の目安、保管方法、注意点についてご紹介しました。

請求書とは、取引の正当性を証明するための証憑の一つであり、特に取引先から受領した請求書に関しては保管が義務付けられています。

法人であれば7年間、個人であれば5年間、適切に保管する必要があります。

保管方法は、紙での保管、スキャンして保管、データのまま保管の3種があり、それぞれの要件に対応する形で保管する必要があります。

費用は、請求書の量や保管する方法によっても異なりますが、紙の場合は物理的スペースの確保、電子データの場合は初期費用やサーバ費用などが発生します。

保管する際には、セキュリティ対策や、アクセスできる人に制限を設けるなどの第三者に読み取られないよう注意が必要です。

このように請求書の保管は、ただ保管すればよいというわけではなく、法的要件を満たしたり、セキュリティ対策を講じる必要があります。

適切な保管方法を選択し、ビジネスの透明性と効率を高めましょう。

電子帳簿保存法の要件を満たして請求書を電子保存できる「Bill One請求書受領」(PR)

2024年1月から、電子取引で受領した請求書は電子帳簿保存法の要件に対応した形式で電子保存することが義務付けらました。

電子帳簿保存法の宥恕期間は2023年末で終了となり、2024年以降は対応しないと罰金や重加算税のペナルティが課せられる可能性があります。

電子保存対応がまだの場合は早急に対応を進めましょう。

自社で対応することも可能ですが、電子帳簿保存法の要件は複数あり、専用のシステム

を導入しないと業務フローの増大・煩雑化を引き起こす恐れがあります。

例えば、請求書をオンラインで受領・保存できるシステム「Bill One請求書受領」を使えば、電子帳簿保存法の要件を満たして紙の請求書を自動で電子化・保存することができます。

「Bill One請求書受領」についての詳細は以下よりご確認ください。