「インボイス制度の導入に伴い、どのような対応をする必要があるのか知りたい」

「インボイス制度の内容を理解して、経理業務の負担を減らしたい」

このように悩まれている経理担当者の方も多いのではないでしょうか。

そこで本記事では、インボイス制度の概要や企業が行うべき対応内容について詳しく解説致します。

こちらを読めば、インボイス制度の内容や対応事項について理解し、経理業務の効率化に向けて行動できるようになります。

監修者

2010年に公認会計士試験合格後、約10年間大手監査法人や事業会社で主に上場企業での財務経理業務に従事。現在は畠山謙人公認会計士事務所の代表及び税理士法人赤坂共同事務所のパートナーとして、税務顧問、スタートアップ支援、財務アドバイザリー等を行う。(Twitter:@kandmybike)

目次

インボイス制度とは

インボイス制度とは正式名称を「適格請求書等保存方式」と言います。

複数税率に対応した、消費税の仕入税額控除の新しい方式です。

4年間の経過措置を経て、2023年10月1日より制度開始となります。

それまでに売り手側は、「適格請求書発行事業者」にならないとインボイス(適格請求書)の発行ができません。

インボイス制度は、取引の正確な消費税額と消費税率を把握するために制定されました。

買い手が仕入税額控除の適用を受けるためには、売り手が交付した所定の書式で記載された請求書の発行・保管が必要になります。

仕入れ額控除とは、生産や流通の段階で取引先に支払われる消費税を控除して納付する仕組みのことです。仕入れ額控除は課税仕入れのみ対象で、原材料費や棚卸資産の購入などが該当します。

インボイス制度と区分記載請求書の違い

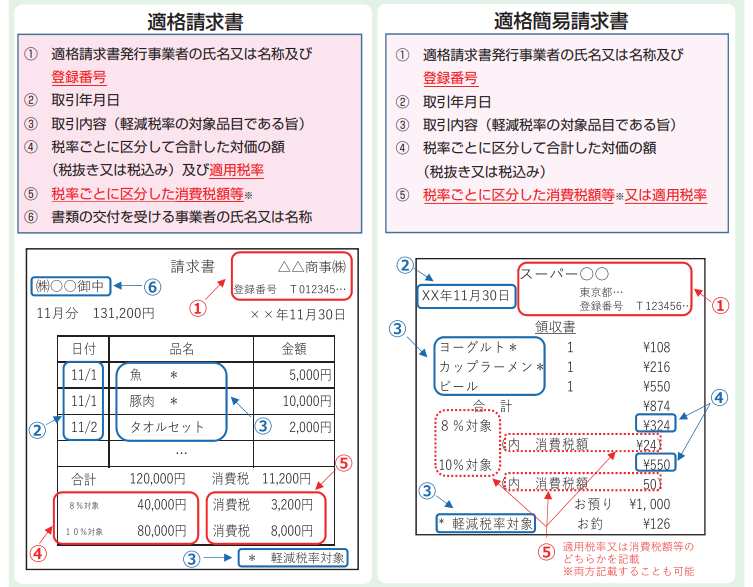

インボイス制度(適格請求書等保存方式)では、現行の「区分記載請求書等保存方式」から、更に以下の項目が追加されます。

- 1.請求書発行事業者の氏名又は名称

- 2.取引年月日

- 3.取引の内容(軽減対象税率の対象品目である旨)

- 4.税率ごとに区分して合計した対価の額

- 5.書類の交付を受ける事業者の氏名又は名称

新制度:適格請求書等保存方式(2023年10月~)

- 6.税率ごとに合計した対価の額および適用税率

- 7.登録番号(課税事業者のみ登録可)

区分記載請求書等保存方式に加えて以下が追加。

商品に課税されている税率を明確にするために、より細かい適用税率と消費税額が記載されるようになります。

また登録番号とは、専用の登録申請書を税務署に提出すると入手できる番号で、税務署から適格請求書を交付できると認められれば、その事業者は適格請求書発行事業者になります。

この申請ができるのは課税事業者に限られるため、登録番号の有無で課税・免税事業者かを見分けられます。

インボイス制度の導入スケジュール

インボイス制度は、2023年10月1日から開始します。

2023年10月1日から登録を受けるためには、原則としてその6ヵ月前の2023年3月31日(金)までに登録申請書を提出する必要があります。

ただし、すぐに制度が適用される訳ではありません。

制度開始後6年間は、適格請求書発行事業者以外からの課税仕入れについても、仕入税額相当額の一定割合を控除できます。

適用期間と控除割合は以下の通りです。

| 期間 | 控除内容 |

|---|---|

| 2023年10月1日~2026年9月30日 | 適格請求書発行事業者以外からの課税仕入れにつき80%の控除 |

| 2026年10月1日~2029年9月30日 | 適格請求書発行事業者以外からの課税仕入れにつき50%の控除 |

期間に応じて控除できる割合が変化し、2026年10月以降は前の月より30%も控除額が減ってしまいます。また2029年10月1日以降は一切の控除ができなくなる点にも注意しましょう。

参考:消費税の仕入税額控除の方式として適格請求書等保存方式が導入されます|国税庁

インボイス制度下で事業者に求められる対応

インボイス制度下で事業者に求められる対応は、課税事業者か免税事業者かによって変わってきます。

ここでは、それぞれの事業者で求められる対応について解説します。

課税事業者の対応

課税事業者は以下の3点を対応しましょう。

- 適格請求書発行事業者の登録申請

- 適格請求書発行事業者登録の有無を確認

- インボイスに対応した受発注システム、請求書管理システムの導入

適格請求書発行事業者の登録申請

適格請求書発行事業者(登録事業者)のみが適格請求書(インボイス)を交付することができるので、登録の申請を行う必要があります。

書類の郵送やe-Tax、あるいは各種会計ソフトなどを利用して申請ができます。

登録申請には「電子証明書(マイナンバーカード等)」と「利用者識別番号等」が必要になります。

申請書や記載方法例は国税庁のサイトに掲載されています。

参考:申請手続|国税庁

[手続名]適格請求書発行事業者の登録申請手続(国内事業者用)|国税庁

取引先の適格請求書発行事業者登録の有無確認

取引先からインボイスを発行してもらえないと、消費税の仕入額控除を受けられません。

そのため、取引先が適格請求書発行事業者登録をしているのか、取引先が免税事業者の場合は適格請求書発行事業者になる予定があるのかを確認しましょう。

取引先が免税事業者などで適格請求書発行事業者登録をしていない場合、そこから仕入れると消費税の仕入れ額控除を受けられません。

免税事業者だった場合は、今後課税事業者になるかを確認しておきましょう。

その際は、経過措置期間があることを伝えておくと、相手も切り替えるスケジュールを把握しやすくなり親切です。

そして取引先が免税事業者のままなら、仕入れ額控除を受けるインボイスとは別に帳簿や請求書を分ける必要が出てきます。取引先が多いと手間が増える可能性があるので注意してください。

インボイスに対応した受発注システム、請求書管理システムの導入

課税事業者は、売り手側・買い手側いずれでもインボイスに対応している受発注システムや、請求書管理システムの導入をしなければなりません。

今後は正確な納税のために、課税・免税事業者ごとで受発注や請求書を割り振る必要が出てきます。システム改修や導入には多額の費用と時間がかかるので、今のうちから見積もり金額や時間などを計算しておきましょう。

免税事業者の対応

インボイス制度は課税事業者を対象としていますが、免税事業者も例外ではありません。特に、課税事業者と取引があると大きな打撃を受ける可能性があります。

免税事業者は適格請求書を発行できず、仕入れ額控除をしたい課税事業者から取引を敬遠されることが考えられるからです。

そこで必要になる対応は以下の2点です。

- 課税事業者になるか検討する

- 適格請求書発行事業者に登録する

課税事業者になるか検討する

まず免税事業者は、課税事業者になるかの検討をしましょう。

| 選択肢 | メリット | デメリット |

|---|---|---|

| 課税事業者になる | ・仕入れ額控除をしたい課税事業者との取引が継続しやすい | ・消費税の納税義務が発生するため、利益が減少する |

| 免税事業者のまま | ・引き続き消費税が免税される | ・課税事業者との取引が解消されるリスクがある |

年間の課税売上が1,000万に満たなくても申請ができます。法人の場合、事業年度の始まりまでに「消費税課税事業者選択届出書」を提出すれば、課税事業者として登録することが可能です。

ただし、切り替えてしまうと消費税の納税義務が発生し、切り替え後2年間は免税事業者に戻れません。毎年の経費が増える恐れがあるので、慎重に選択しましょう。

参考:免税事業者及びその取引先のインボイス制度への対応に関するQ&A|公正取引委員会

適格請求書発行事業者に登録する

課税事業者になることを選択したら、適格請求書発行事業者の届け出をしましょう。

2023年10月1日からインボイス制度を適用するためには、2023年3月31日までに届出を完了する必要があります。

申請は、WEBの「e-Tax」や郵送、あるいは各種会計ソフトでも受け付けています。

郵送については、国税庁のホームページを参考にしてください。

インボイス制度に伴い必要な売り手側・買い手側の対応

インボイス制度に伴い、売り手側・買い手側で必要になる対応が異なってきます。

ここでは、それぞれの具体的な対応について解説します。

売り手・買い手に共通の対応

まず売り手・買い手に共通して、交付した適格請求書の写しを7年間保存する必要があります。

ここでいう写しとは、書類のコピーにかぎらず、その記載事項が確認できる程度のものでも大丈夫です(レジのジャーナル・一覧表・明細表など)。

また電子インボイスを提供、または提供を受けた場合、電子帳簿保存法に準じた方法により保存することが求められます。

参考:適格請求書の写しの電磁的記録による保存|国税庁

適格請求書に係る電磁的記録を提供した場合の保存方法|国税

売り手側の対応

売り手側のみ必要になる対応について紹介します。

具体的には以下の2点を押さえておきましょう。

- 請求書等の書式変更

- 再交付要請への対応

請求書等の書式変更

買い手側に交付するための請求書をインボイスに対応した書式に変更しましょう。

インボイス制度では、従来の記載事項に加えて登録番号や適用税率などが必要になってきます。古い書式のままだと、買い手側で仕入れ控除ができなくなってしまいます。

仕入れ控除は買い手側の税負担に直結するので、買い手側のためにもインボイス対応に変更しておきましょう。

再交付要請への対応

交付した請求書に不備があった場合、買い手側では修正できません。変更が必要な場合は、売り手側が修正対応する必要があります。

請求書の再交付に備えて、マニュアルなどの準備を整えておくと良いでしょう。

請求書の再交付時に注意することは、請求日の日付は同じにしておいて、請求書番号を分けることです。

不備があった請求書が手元に残っていて、再発行と合わせて同じ請求書が2枚あると二重請求の疑いがかけられます。

不備を解消した上で、買い手側に信頼される請求書を交付しましょう。

買い手側の対応

続いて、買い手側で必要になる対応について紹介します。

具体的には、以下の3点を押さえておきましょう。

- インボイスが必要な取引であるかを分別

- 取引先がインボイスを発行できるかの把握

- 経過措置の適用を受けるための準備

インボイスが必要な取引であるかを分別

買い手側は、商品を仕入れる時や経費を使う際にインボイスが必要な取引かを分別しましょう。

インボイスが必要・不必要、または発行できない事業者との取引を把握しておけば、経理業務の手間を減らせるでしょう。

インボイスが不必要なのは、3万円未満の自販機での購入や公共交通機関などが該当します。

取引先がインボイスを発行できるかの把握

取引先がインボイスを発行できるか把握しておきましょう。課税事業者か免税事業者か分からなければ、相手に直接確認してください。

また登録番号が分かれば、国税庁の「適格請求書発行事業者公表サイト」で検索すれば確認できます。

経過措置の適用を受けるための準備

インボイス制度開始後6年間は、免税事業者からの課税仕入れについても、仕入税額相当額の一定割合を控除できます。

消費税申告時は、インボイスで受領した請求書とは別に消費税を計算する必要がある点に注意しましょう。

インボイス制度に伴い必要なフリーランス・個人事業主の対応

インボイス制度は、法人だけではなくフリーランスや個人事業主にも関係してきます。

事前対応として、以下の2点を押さえておきましょう。

- 利用している会計ソフトの見直しを行う

- インボイス制度に合わせた請求書フォーマットを準備する

利用している会計ソフトの見直しを行う

利用している会計ソフトが、インボイス制度に対応しているか確認しておきましょう。例えば、専用の請求書が作れたり適格請求書発行事業者の登録申請ができたりなど、アップデートがされるか把握してください。

もし使っている会計ソフトにアップデートの予定がなければ、他の会計ソフトの利用を検討しましょう。

インボイス制度に合わせた請求書フォーマットを準備する

インボイス制度に合わせて請求書フォーマットを準備しておくと良いでしょう。適用税率や税率ごとの消費税額など項目がより細かくなるので、専用のフォーマットがあると安心です。

会計ソフトの利用と同時に請求書フォーマットを作れば、少ない手間で済むので経理業務の時間を節約できます。

インボイス制度に向けて「電子化」を推奨

インボイス制度に向けて、請求書や領収書などの書類を電子化していきましょう。

2022年1月に「電子帳簿保存法」が改正され、契約書や領収書などの書類を電子データとして保存することが可能になりました。

電子化をおすすめする理由は以下の通りです。

- 書類作成の時間を削減できる

- インボイス制度では適格請求書の保存義務がある

- 海外企業との取引容易化

- 書類改ざんの心配がない

- 消耗品のコスト削減

インボイス制度により、取引の内訳をこれまで以上に詳細に記載する必要があるため、紙の請求書対応では作成・修正の負担が大きくなります。

またインボイス制度下では、適格請求書(インボイス)を発行者・受領者共に保存する義務があります。

そのため紙のままだと、保管コストや紛失のリスクがあるので電子化がおすすめです。

まとめ

インボイス制度とは、複数税率に対応した、消費税の仕入税額控除の新しい方式です。

2023年10月1日の制度開始に向けて、各事業者は以下の対応を取る必要があります。

- 適格請求書発行事業者の登録申請

- 適格請求書発行事業者登録の有無を確認

- インボイスに対応した受発注システム、請求書管理システムの導入

<免税事業者>

- 課税事業者になるか検討する

- 適格請求書発行事業者に登録する

また売り手側か買い手側かによっても、必要な対応が異なります。

- 交付した適格請求書の写し

<売り手側の対応>

- 請求書等の書式変更

- 再交付要請への対応

<買い手側の対応>

- インボイスが必要な取引であるかを分別

- 取引先がインボイスを発行できるかの把握

- 経過措置の適用を受けるための準備

インボイス制度への対応は、課税事業者のみならず免税事業者も必要になってきます。

課税事業者は、適格請求書発行事業者に登録して所定の請求書を保管しなければなりません。

また免税事業者は、インボイスを発行できずに課税事業者との取引が打ち切りになる可能性があります。

本記事を参考にインボイス制度を正しく理解して、自社に合わせた対応をしてください。

インボイス制度への対応に関するよくあるご質問

インボイス制度への対応に関する役立つQ&Aをまとめています。

Q.インボイス制度導入の準備はいつまでにすべきですか?

A.2023年10月1日のインボイス制度開始に向けて、事業者は2023年3月31日までに適格請求書発行事業者の登録申請を完了する必要があります。

Q.取引先がインボイス対応していない場合はどうすればいいですか?

A.取引先が免税事業者でインボイスを発行できない場合、仕入税額控除を受けられないため、取引の継続や課税事業者への切り替えを確認しましょう。

Q.インボイス制度への対応でシステムの改修は必要ですか?

A.はい、適格請求書の発行や受領に対応したシステムの改修や導入が必要です。特に受発注や請求書管理システムの見直しを検討してください。

Q.請求書に登録番号を記載するのはなぜですか?

A.登録番号を記載することで、適格請求書発行事業者であることを証明し、仕入税額控除を受けられるようにするためです。

Q.インボイス制度ではどのような書類の保存が必要ですか?

A.交付した適格請求書の写しを7年間保存する必要があります。紙だけでなく、電子データとして保存することも認められています。

コメント