2023年10月1日より「インボイス制度」が開始されるにあたり、これに対応した請求書への見直しが必要です。

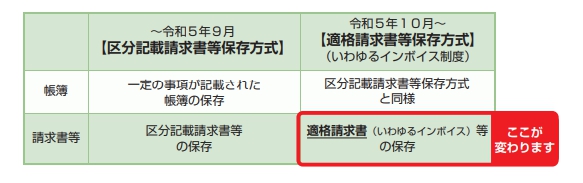

これまでは、軽減税率適用の表記や、適用税率ごとの区分表記を記載した「区分記載請求書」を発行すれば仕入れ税額控除を受けることができました。

しかし、インボイス制度の施行により、認定された事業所が発行する請求書(認定事業者の登録番号が記載された適格請求書)がなければ仕入税額控除が受けられません。

参考:【わかりやすい】インボイス制度での請求書発行の3つのキホンと対応準備の流れ

これは請求書の発行側だけでなく、受け取る側にも影響します。2023年10月1日のインボイス制度施行に向け、今から準備しなければ取引先との関係が変わる可能性もあります。

そこで本記事では、インボイス制度について以下の内容を解説します。

- インボイス制度の適格請求書と現行の請求書の違い

- インボイス制度の適格請求書の作成の注意点

- インボイス制度施行後の買い手と売り手の対応

本記事を読むことで、インボイス制度で留意すべき点がわかり、適切に請求書処理を行うことが可能です。

【圧倒的なコスパ×値上げなし】請求書の発行業務を自動化できるサービス

目次

インボイス制度とは消費税の仕入税額控除を受けるための新たな制度

インボイス(適格請求書)制度とは、「適用税率・税額の記載」を義務付けた請求書で消費税を計算・納付する制度のことです。

正式名称を「適格請求書等保存方式」と言います。

現在、消費税率は10%ですが、食品・定期購読の新聞等については8%の軽減税率が適用されます。この場合、売り手が買い手に対して「商品ごとの税率」を伝える必要があります。

消費税率の違いを伝える方法として、請求書内で消費税率・消費税額を記載する適格請求書が適用されることになりました。

インボイス制度で大きく変わるのは「仕入税額控除」

仕入税額控除を受けるためには、適格請求書発行事業者から、適格請求書を発行してもらわなければなりません。

そして、インボイス制度下では適格請求書を7年間保存することが、仕入税額控除を受けるための要件として新たに追加されています。

インボイス制度の適格請求書と現行の請求書の違い

インボイス制度では、これまでの区分記載請求書等の保存から新たに「①適格請求書の保存」が必要になり(上記)、また「②記載項目」にも新たに項目が追加されます。

これまでは、軽減税率適用の表記や適用税率毎の区分表記を記載した「区分記載請求書」を発行すれば仕入れ税額控除を受けられました。

しかし、インボイス制度施行後は適格請求書に対応していない場合、仕入税額控除を受けられません。

新制度に対応していない場合は、仕入れにかかった消費税と販売時に受け取った消費税の両方が税金になる「2重課税」の状態になります。

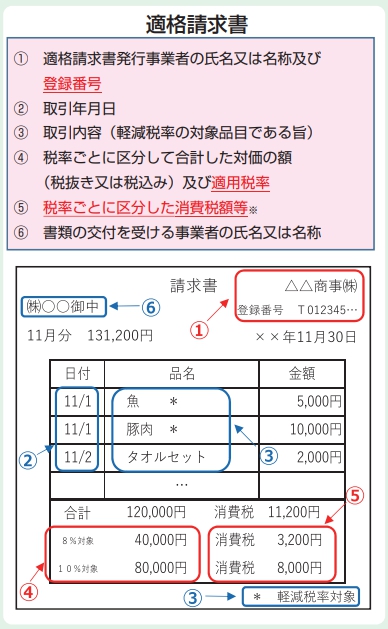

記載項目の変更

現行の区分請求書と適格請求書では、記載項目が以下の通り異なります。

| 現行の区分請求書 | 改正後の適格請求書 |

|---|---|

| 1.請求書発行者の氏名、または名称 2.取引年月日 3.取引内容(軽減税率の対象品目である旨) 4.請求書受領者の氏名、または名称 5.税率ごとに合計した税込対価の額 | 1.請求書発行事業者の氏名、または名称 2.取引年月日 3.取引内容(軽減税率の対象品目である旨) 4.請求書受領者の氏名、または名称 5.税率ごとに合計した税込対価の額 6.税率ごとに区分した消費税額および適用税率 7.登録番号 |

適格請求書(インボイス)では、「税率ごとに区分した消費税額および適用税率」が新たに必要になります。

税率ごとに区分した消費税額等とは、軽減税率が適用されている消費税が8%の商品と10%の商品をそれぞれ分けて計算するということです。

また適格請求書発行事業者に登録し、そこで発行される登録番号を請求書に記載しなければ、仕入税額控除を適用できません。

インボイス制度への対応について詳しく知りたい方は、以下の記事を参考にしてください。

参考:インボイス制度に向けて事業者が事前にしておくべき対応まとめ|LISKUL

適格請求書発行事業者に登録が必要

インボイス制度下で仕入税額控除を受けるためには、税務署で適格請求書発行事業者になるための登録申請書を提出する必要があります。

インボイス制度は2023年10月1日に施行されますが、制度施行時に登録を受ける場合には2023年3月31日までに登録申請書を提出する必要があります。

申請書の入手や提出方法については国税庁のホームページをご確認ください。

参考:[手続名]適格請求書発行事業者の登録申請手続(国内事業者用)|国税庁

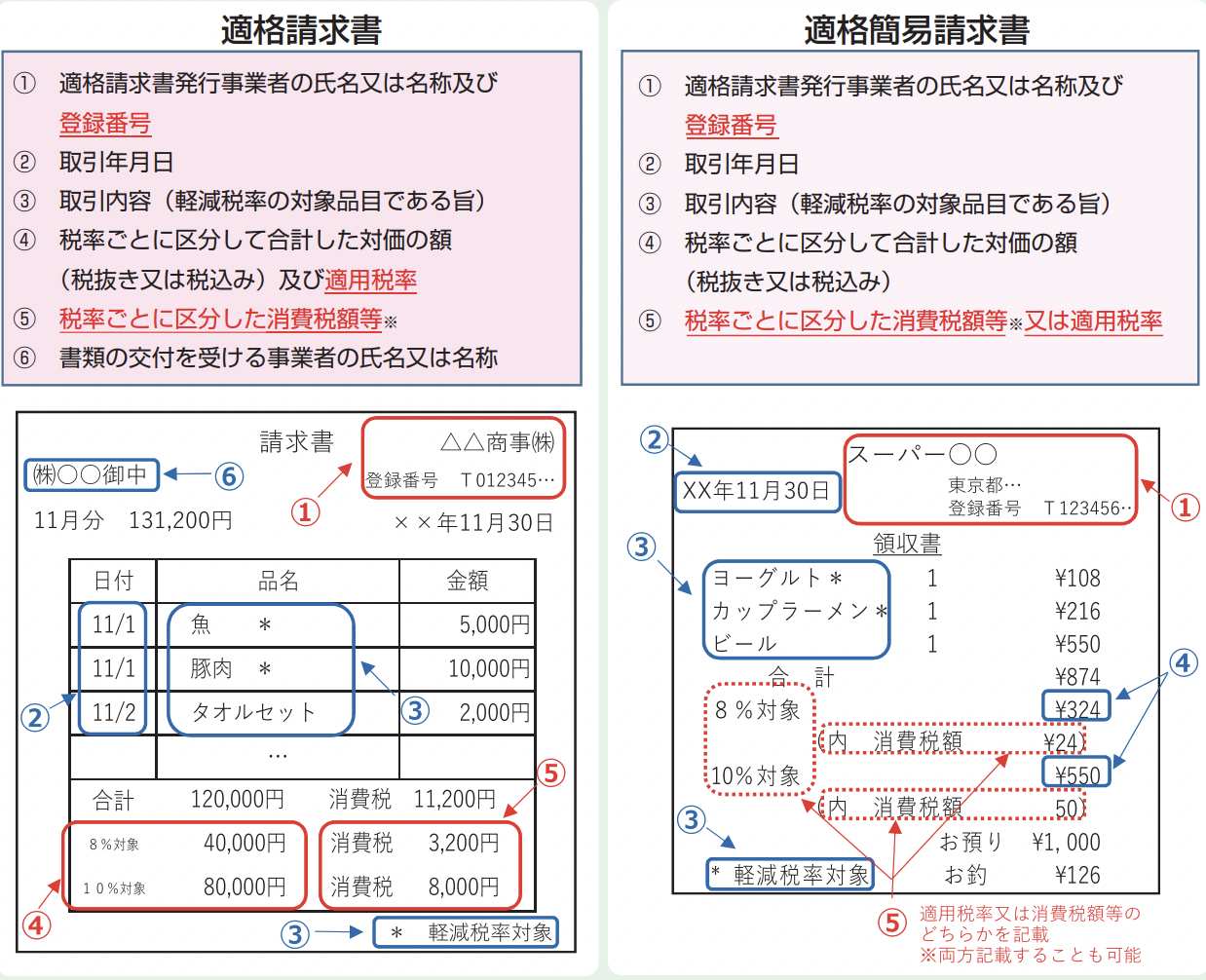

適格請求書と適格簡易請求書の違い

適格請求書と適格簡易請求書は、記載事項と発行できる事業者に違いがあります。

適格請求書と適格簡易請求書の記載事項の違い

適格請求書と簡易適格請求書は、以下の通り記載内容が異なります。

(1)適格請求書発行事業者の氏名、および登録番号

(2)取引年月日

(3)取引の内容(軽減対象税率の対象品目である旨)

(4)税率ごとに区分して合計した対価の額および適用税率

(5)税率ごとに区分した消費税額等

(6)請求書を受け取る側の事業者の氏名又は名称

【適格簡易請求書】

(1)適格請求書発行事業者の氏名、および登録番号

(2)取引年月日

(3)取引の内容(軽減対象税率の対象品目である旨)

(4)税率ごとに区分して合計した対価の額または適用税率

(5)税率ごとに区分した消費税額等

適格簡易請求書とは、不特定多数の者の取引を行う課税事業者が発行できる「レシート」のことです。

適格簡易請求書を発行する場合は、請求書を受け取る側の事業者の名称を省略できます。決まったフォーマットはなく、記載事項を表記していれば自由なフォーマットを使うことも可能です。

発行できる事業者の違い

適格請求書・適格簡易請求書ともに適格発行事業者として登録する必要がありますが、適格簡易請求書を発行できる事業者は限られています。

適格簡易請求書を発行できる事業者は以下の通りです。

- 小売業

- 飲食店業

- 写真業

- 旅行業

- タクシー業

- 駐車場業

※その他これらの事業に準ずる事業で不特定かつ多数の者に資産の譲渡等を行う事業

上記のような「不特定かつ多数の者に課税資産の譲渡等を行う次の事業を行う」事業者のみ適格簡易請求書を発行できます。

インボイス制度の適格請求書を作成する際の留意点

インボイス制度施行後の適格請求書を作成する際の留意すべき点は以下の通りです。

- 税率ごとの消費税額等の端数処理が必要

- 適格請求書は取引先コードだけの記載でも登録番号として扱える場合がある

- 仕入れ明細書でも仕入税額控除の適用が受けられる

- 1つの書類で記載事項を満たす必要はない

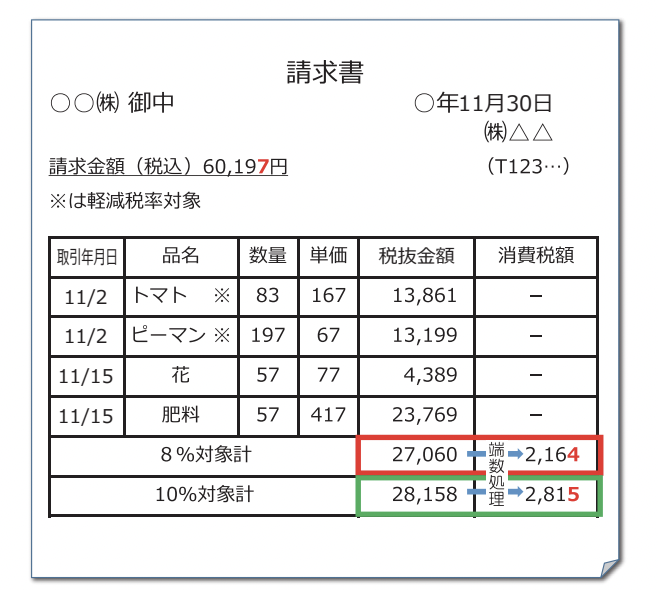

税率ごとの消費税額等の端数処理が必要

適格請求書の記載事項である「税率ごとに区分して合計した対価の額」に1円未満の端数が税率ごとに生じる場合は、1回の端数処理を行います。

端数処理については「切り上げ」「切り捨て」「四捨五入」など任意の方法で行います。

留意すべきは1商品ごとではなく、税率ごとに1回の端数処理を行うということです。

以下の図をご覧ください。

税率ごとの消費税を合計し、1円未満の端数を「切り捨て」した場合は以下になります。

27,060円 × 8% ÷ 100 = 2,164.8円 → 2,164円

【10%対象の商品】

28,158円 × 10 ÷ 100 = 2,815.8円 → 2,815円

上記の計算であれば問題はありませんが、商品ごとに消費税を計算し、端数処理をするのは認められません。

適格請求書は取引先コードだけの記載でも登録番号として扱える場合がある

適格請求書は登録番号や事業者名を記載しなくても、自社で管理している取引先コードを記載することで「登録番号」の記載があるものとして取り扱われます。

ただし、以下の条件を満たしている必要があります。

- 登録番号と紐つけて管理されている取引先のコード表を相手方に共有している

- 買い手が取引先コード表などから登録番号を確認できる場合

現行の請求書でも取引先コードを記載することは認められていますが、適格請求書の場合は取引先コードの管理と共有が必要になります。

仕入れ明細書でも仕入税額控除の適用が受けられる

「課税仕入の相手方の登録番号」や税率ごとの金額(現行の請求書と同じ)、「相手の承認を得た証拠」があれば仕入明細書だけでも仕入税額控除が受けられます。

相手の承認を得た証拠を取るための方法は以下になります。

- 「送付後一定期間連絡がない場合は確認済みとします」というような文言を仕入れ明細書に記入する

- 書類上に確認済みの署名等をもらう

- 電子帳票システムや文書管理システムなどで確認を受ける機能を設ける

- 電子メールで確認した旨の返信を受ける

確認が取れない場合は仕入明細書で仕入税額控除を受けることはできないので、適格請求書が必要になります。

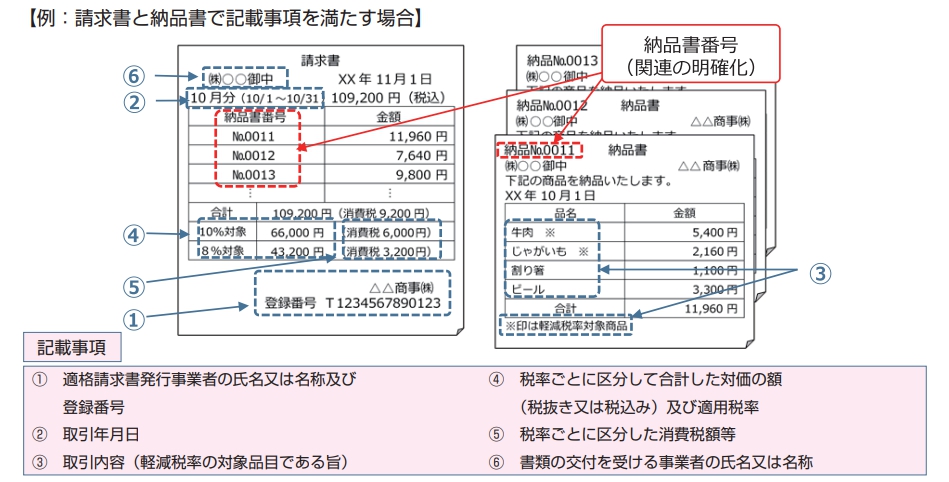

納品書や請求書の全てにインボイス制度に必要な記載事項を満たす必要はない

適格請求書や納品書の全てに、インボイス制度で必要な登録番号や税率ごとに区分した諸費税額等を記載する必要はありません。

例えば、請求書と納品書の関係性が明確な場合、書類全体でインボイス制度の記載事項を満たせば、複数の書類で一つの適格請求書として認められます。

上記の画像のように、納品書番号と請求書の項目を紐つけ、関係性を証明できれば複数の書類で一つの適格請求書として処理できます。

ただし、インボイス制度の記載事項を満たしていない場合は適格請求書として認められませんので注意が必要です。

インボイス制度に合わせた請求書の売り手と買い手の対応方法

インボイス制度に伴い、売り手側・買い手側で必要になる対応が異なってきます。

売り手(インボイス制度の適格請求書を発行する側)の対応

インボイス制度の適格請求書を発行する売り手の対応は以下の通りです。

- 適格請求書の交付

- 適格返還請求書の交付

- 修正した適格請求書の交付

- 写しの保存

3については、適格請求書に誤りがあった場合にのみ対応が必要になります。

対応1.適格請求書を交付する

課税事業者の取引相手の要望に応じて、適格請求書、または適格簡易請求書を発行します。

売り手は買い手から適格請求書を求められた場合、たとえ軽減税率対象品目の販売がなかったとしても必ず交付しなければなりません。

適格請求書を電磁的記録で求められた場合は、PDFなどの電子ファイルでの提出することも可能です。

記載内容については、前述した「適格請求書と適格簡易請求書の違い」をご確認ください。

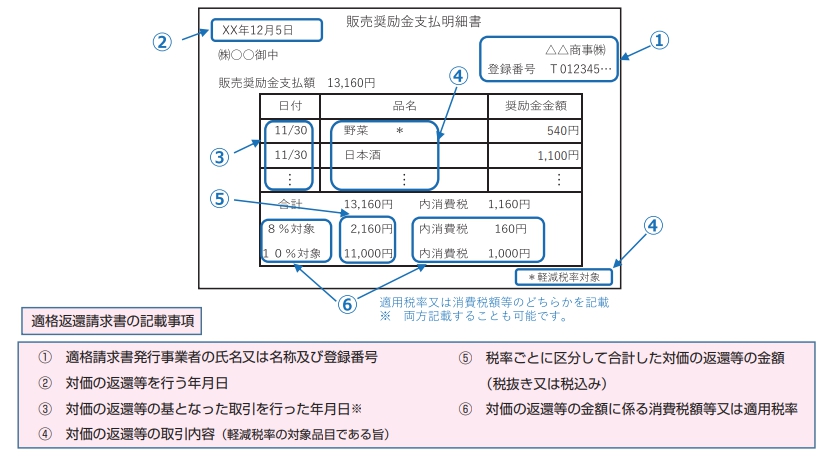

対応2.返品や値引きに対応する場合は適格返還請求書を作成する

商品の返品や値引きに対応する場合は、適格返還請求書が必要になります。

適格返還請求書は、適格請求書発行事業者が売り上げに係る対価の返還等を行う際に交付しなければいけません。

なお、適格返還請求書の対象となるのは返品や値引きだけではありません。売上割引や販売奨励金、事業分量配当金なども含まれます。

適格返還請求書の作成例は以下になります。

適格返還請求書を作成する際には以下の項目を記載しましょう。

(2)対価の返還等を行う年月日

(3)対価の返還等の基となった取引を行った年月日

(4)対価の返還等の取引内容(軽減税率の対象品目である旨)

(5)税率ごとに区分して合計した対価の返還等の金額

(6)対価の返還等の金額に係る消費税額等または適用税率

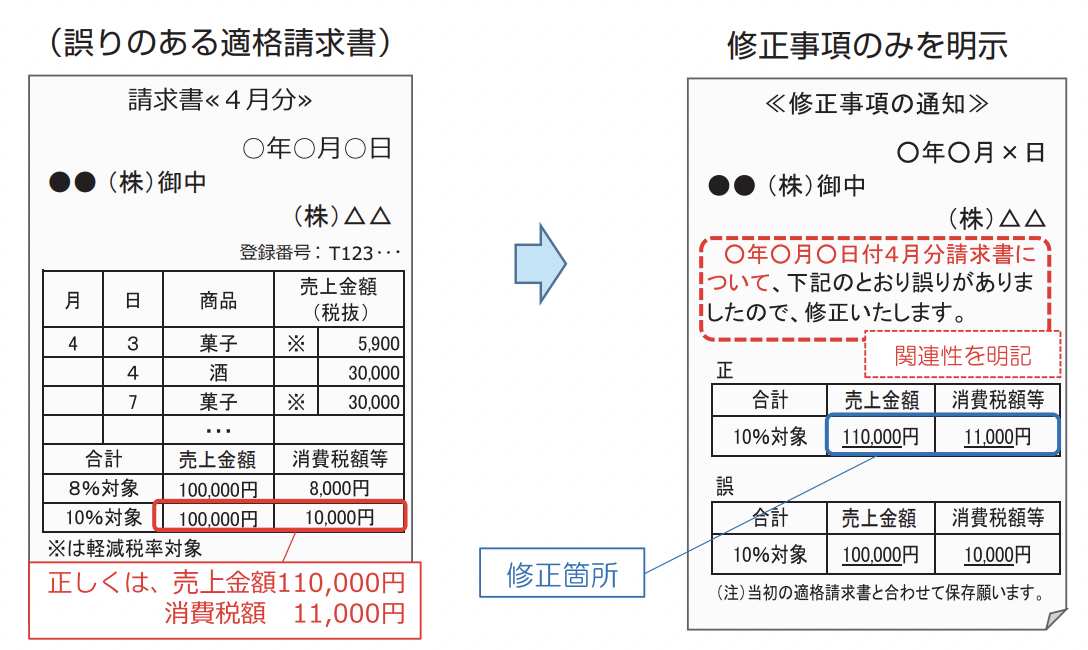

対応3.適格請求書に誤りがあった場合は修正版を交付する

適格請求書発行事業者が交付した適格請求書(適格簡易請求書、適格返還請求書を含む)に誤りがあった場合、修正した適格請求書を提出する必要があります。

適格請求書の修正方法は以下の2つの方法があります。

- 新たに適格請求書を作成する

- 修正前の適格請求書との関係性を示した上で、修正した箇所のみを明示した書類を交付する

対応4.適格請求書を保管する

適格請求書を課税事業者に交付した場合は、その写しを「その事業年度の確定申告書の提出期限の翌日から7年間」保管する必要があります。

納品書の受け取り:2022年1月

決算:2022年3月末

確定申告期限日:2022年5月末

↓

納品書の保管期限:2029年5月末(7年後)

交付した適格請求書の写しは紙の書類だけではなく、電磁的記録でも構いません。適格簡易請求書、適格返還請求書も同様です。

交付した適格請求書の記載事項が確認できるのであれば、レジのジャーナル(レジに保存されているデータ)や請求書を管理している一覧表、明細表でも問題ありません。

適格請求書の写しをファイルに閉じる、もしくは電子データでシステムに移し、7年間保管しておきましょう。

買い手(インボイス制度の適格請求書を受け取る側)の対応

適格請求書を受け取る側も、発行する側と同様に7年間の保存が義務付けられています。

そのほかにも、帳簿のみの保存で仕入税額控除を受けられるケースがあり、適格請求書の発行が不要なケースもあります。

対応.受け取った適格請求書を7年間保存する

課税事業者から仕入れを行った場合に発行される適格請求書、またはそれに関係する書類を7年間保存しておく必要があります。

(1)売手が交付する適格請求書又は適格簡易請求書

(2)買手が作成する仕入明細書等

(3)卸売市場において委託を受けて卸売の業務として行われる生鮮食料品等の譲渡及び農業協同

税務調査が実行された際、適格請求書保存で不備が見つかった場合は企業会計の信用性が下がるなどリスクがありますので、7年から10年ほど余裕をもって保存しておきましょう。

これらの書類は電磁的記録で保存しても問題ありません。

帳簿のみの保存で仕入控除が認められるケースがある

適格請求書を受け取ることができない場合(バスや鉄道などの運賃)は、帳簿の保存のみで仕入控除が受けられます。

(2)自動サービス機により行われる課税資産の譲渡等・自動販売機(3万円未満のものに限る )

(3)郵便切手を対価とする郵便サービス(ポストに出されたものに限る)

(4)適格簡易請求書の記載事項(取引年月日を除きます)を満たす入場券等が使用の際に回収される取引

(5)古物営業、質屋又は宅地建物取引業を営む事業者が適格請求書発行事業者でない者から、古物、質物または建物を当該事業者の棚卸資産として取得する取引

(6)適格請求書発行事業者でない者から再生資源又は再生部品を棚卸資産として購入する取引

(7) 従業員等に支給する通常必要と認められる出張旅費、宿泊費、日当及び通勤手当等に係る課税仕入れ

5の対象は棚卸資産に限定していることから、転売を目的とした物件の取得は棚卸資産に該当するため、帳簿のみの保存で仕入税額控除を受けられます。

ただし、賃貸を目的とした自社保有物件にする場合は固定資産に該当しますので、仕入税額控除を受けることはできません。

6についても、転売や再生資源の加工を目的とした仕入れの場合は仕入税額控除を受けられますが、自己保有する場合は認められません。

適格請求書を発行しなくてよいケース

事業者や提供している業種によっては、適格請求書を発行しなくてもよいケースがあります。

適格請求書を発行しなくてもよいケースは以下の通りです。

- 取引先が簡易課税制度を選択している場合

- 取引先が消費者、または免税事業者の場合

- 消費税が非課税とされるサービスを提供している事業者の場合

- 交付義務が免除される取引に指定されている場合

取引先が簡易課税制度を選択している場合

取引先が簡易課税制度を選択している場合は、事業者は適格請求書がなくても仕入税額控除が受けられます。

簡易課税制度とは、前々年、又は前々事業の課税売上高が5000万円以下の事業者が受けられる制度です。

簡易課税制度は納税額を簡単に計算できる制度であり、仕入税額控除に適格請求書は必要ありません。

取引先が消費者、または免税事業者の場合

売上先が消費者や免税事業者の場合は、仕入税額控除を必要としないため、適格請求書を作成する必要はありません。

非課税売上に対応する仕入れに適格請求書は不要

非課税売上には仕入税額控除を受けることができないため、適格請求書の作成は不要です。

非課税売上とは、主に以下の取引のことを指します。

- 土地の譲渡

- 有価証券の譲渡

- 貸付金利子

- 医療・社会福祉事業に対する売上

- 学校の授業料

- 住宅の貸付

これらは非課税とされているため、適格請求書の作成は不要です。

交付義務が免除される取引に指定されている場合

適格請求書の交付が困難な取引は交付義務が免除されるため、適格請求書を作成する必要はありません。

交付義務が免除される取引は以下の通りです。

(2)自動サービス機により行われる課税資産の譲渡等・自動販売機(3万円未満のものに限る )

(3)郵便切手を対価とする郵便サービス(ポストに出されたものに限る)

(4)出荷者等が卸売市場において行う生鮮食料品等の販売(出荷者から委託を受けた受託者が卸売の業務として行うものに限る)

(5)生産者が農業協同組合、漁業協同組合又は森林組合等に委託して行う農林水産物の販売(無条件委託方式かつ共同計算方式により生産者を特定せずに行うものに限る)

5の無条件委託方式とは、出荷した農産物の売値・出荷時期・出荷先等の条件を付けずに販売を委託することです。

共同計算方式とは、農業協同組合が同品質の農産物を期間内の平均価格で生産する方式です。これらに当てはまる取引については交付義務が免除されます。

インボイス制度に合わせて請求書等の電子化を検討しよう

インボイス制度に合わせて、請求書や領収書などの書類を電子化することを是非検討しましょう。

2022年1月に「電子帳簿保存法」が改正され、契約書や領収書などの書類を電子データとして保存することが可能になりました。

インボイス制度では、適格請求書の発行・受理した事業者の両方が請求書を7年間保管しなければなりません。

書類で保存している場合は書類の保管場所やファイル等が必要になります。書類を補完する工程を手作業で行うため紛失リスクが高く、紛失した場合は取引先に再度請求書を作成してもらうなどの対応が必要です。

しかし、請求書の電子化を行い、電子データを格納するシステムを導入すれば人的ミスをなくし、紛失リスクを下げられます。

参考:【2022年版】請求管理システム比較41選と選び方の3つのポイント

また、請求書を電子データで保存することによって、必要なときにすぐ検索しやすくなったり、紙の請求書発行の経費削減につながるというメリットが挙げられます。

ただし、適格請求書を電子データで受け取る場合は、「e-文書法」と「電子帳簿保存法」を満たしていなければいけません。

e-文書法と電子帳簿保存法は紙のデータによる保存を義務づけられていた書類を電子化保存できる法律です。これら2つを満たしたシステムやツールを使えば、電子データで請求書を保存できます。

詳しくは以下の記事を参考にしてください。

参考:e-文書法とは | PFU

電子帳簿保存法をわかりやすく解説!活用メリットと申請の流れ|LISKUL

インボイス制度の適格請求書に関するよくあるご質問

インボイス制度の適格請求書に関する役立つQ&Aをまとめています。

Q.インボイス制度に対応した請求書の記載項目は何が変わるのですか?

A.適格請求書には、登録番号、税率ごとの消費税額、および適用税率が新たに必要です。これが従来の区分記載請求書と大きく異なります。

Q.適格請求書発行事業者として登録しないとどうなりますか?

A.適格請求書発行事業者として登録しないと、取引先は仕入税額控除を受けられず、取引が減少する可能性があります。

Q.取引先が消費者の場合、インボイスは必要ですか?

A.消費者や免税事業者に対しては、適格請求書を発行する義務はありません。課税事業者のみが対象です。

Q.インボイス制度の適格請求書は電子化しても問題ないですか?

A.適格請求書は電子データで保存可能ですが、電子帳簿保存法などの要件を満たす必要があります。

Q.適格請求書を間違えて発行した場合の対応は?

A.誤りがあった場合は、修正した適格請求書を発行し、関係性を示した修正版を提供する必要があります。

まとめ

インボイス制度とは、消費税の仕入税額控除を受けるための新たな制度です。

インボイス制度下で仕入税額控除を受けるためには、適格請求書(インボイス)の7年間の保存が必要になります。

また適格請求書では、現行の区分記載請求書から新たに以下の項目の記載が必要になります。

- 税率ごとに区分した消費税額および適用税率

- 登録番号

適格請求書を発行するためには、適格請求書発行事業者に登録する必要があります。

ただし、以下のような適格請求書を作成できない場合、交付は不要です。

- 取引先が簡易課税制度を選択している場合

- 取引先が消費者、または免税事業者の場合

- 消費税が非課税とされるサービスを提供している事業者の場合

- 交付義務が免除される取引に指定されている場合

あくまでも「課税事業者」から要望を受けた場合に作成が必要になりますので、その点を理解し、インボイス制度に合わせた対応を行いましょう。