「マネーフォワード アーリーペイメント」というサービスをご存知でしょうか。

「マネーフォワード アーリーペイメント」は東証プライム上場 株式会社マネーフォワードの100%子会社であるマネーフォワードケッサイ株式会社が提供するファクタリングサービスです。

他のファクタリングサービスと比較しても最安水準の手数料率で、多くの中小企業から人気を集めています。

様々なファクタリングサービスが存在する中で、なぜ「マネーフォワード アーリーペイメント」が選ばれているのでしょうか。具体的なサービスの特徴や、資金調達手段として利用するメリット、導入事例など中小企業から選ばれる理由を、マネーフォワードケッサイ株式会社にうかがいました。

業界最安水準の手数料率を誇るファクタリングサービス「マネーフォワード アーリーペイメント」

目次

※本記事はマネーフォワードケッサイ株式会社提供によるスポンサード・コンテンツです。

「マネーフォワード アーリーペイメント」とは、手数料率業界最安水準のファクタリングサービス

「マネーフォワード アーリーペイメント」とは、マネーフォワードケッサイ株式会社が提供する2者間のファクタリングサービスです。

企業が所有する売掛債権を売却することで、手数料を差し引いた金額をお受け取りいただけます。

「マネーフォワード アーリーペイメント」は主に以下のような特徴があります。

- 売掛金を素早く資金化

- 手数料率が業界最安水準の1~4%/月

- 売掛先の通知および債権譲渡の登記が不要

条件確定後、最短2営業日で資金化が可能です。ファクタリングサービスを利用する際は手数料がかかりますが、業界平均を大きく下回る手数料率を誇っています。また、取引先企業への通知や債権譲渡登記も不要で、今後のビジネスに影響を与えません。

1.売掛金を素早く資金化

未収分の売掛金を売却する形で資金調達が行えるため、急な資金調達に対応できます。「マネーフォワード アーリーペイメント」では、条件確定後、最短2営業日で資金化することが可能です。

資金調達の手法は「融資」「エクイティ」「クラウドファンディング」などがあげられますが、審査が厳しかったり、資金化するまでに数カ月以上かかったりすることもあります。迅速に資金化できるという点が、ファクタリングサービス最大の魅力です。

※初回利用の審査には5~10営業日ほどお時間をいただいております。

また、取引先との契約が締結されていれば利用できるので、納品前の時点でも、発注書を基に売掛債権を売却することで早期に資金化することができます。

2.手数料率が業界最安水準の1~4%/月

「マネーフォワード アーリーペイメント」の利用にかかる手数料は、債権金額の1~4%/月です。その他、手続きなどに費用は発生しません。

一般的なファクタリングサービスの手数料率は10~20%ですが、弊社のサービスはその半分以下の手数料で、業界最安水準と自負しております。

ほかの資金調達の手段と比べると手数料が高いファクタリングサービスですが、「マネーフォワード アーリーペイメント」はその手数料をできるだけ下げることで、中小企業をはじめとした多くの企業の支援を実現しています。

3.売掛先の通知が不要

「マネーフォワード アーリーペイメント」では、売掛先(お取引先様)への通知や債権の登記ともに不要です。

ファクタリングによる調達を売掛先に知られたり、請求フローを変えたりすることなく利用することができます。

会社概要

マネーフォワードケッサイ株式会社は、ビジネス向けクラウドサービス「マネーフォワード クラウド」を提供してきた株式会社マネーフォワードの100%子会社です。業務に加えて「資金の流れそのものの効率化」を行い、より広範な経営サポートを実現するために設立されました。

設立当初から請求代行サービス「マネーフォワード ケッサイ」を提供してきました。その中のオプションとして、「売掛金の早期振込」を提供していた中で、請求代行と早期資金調達でニーズが異なることがわかり、「マネーフォワード アーリーペイメント」の提供を開始しました。

スタートアップ企業として、様々な調達手段を用いて成長してきた自社の経験や当時の課題を踏まえ、成長企業に向けた資金供給を行いたいという想いから、ミドルリスクかつミドルリターンの幅で行える資金調達手段を模索したところ、現在のファクタリングサービスに至ります。

「マネーフォワード アーリーペイメント」を導入して解決できる課題

「マネーフォワード アーリーペイメント」は、最短2営業日という短期での資金調達が可能です。

そのため、支払いサイトが30日以上と間隔が開きやすく、資金繰りが悪化しやすい業種の企業の改善手段として活用できます。また、スタートアップ企業などが陥りがちな「急速な事業成長や大型案件の獲得が見込めるものの、現状の資金では対応しきるのが厳しい」といった状況の解決にも有効です。

- 広告運用のようにデポジット形式での業務フローで資金繰りが悪化しやすい

- 納品後の「後払い」が標準的なフローとなっており資金繰りが悪化しやすい

- スタートアップ企業で融資等の資金調達が難しい

- 現状の資金面に難があり、大型案件の受注が難しい

上記のような課題を持つ企業はぜひ、「マネーフォワード アーリーペイメント」のご利用をご検討ください。

「マネーフォワード アーリーペイメント」が特にフィットしやすい企業

入金・出金のタイミングにギャップがあり、資金繰りが難しい業種は「マネーフォワード アーリーペイメント」による資金調達がフィットしやすいです。業種でいうと下記のような業界が挙げられます。

- 広告代理業

- 制作会社

- 製造業

- IT系開発会社

その他のファクタリングサービスと比べて、手数料が低く抑えられることや、大型の取引も可能です。

ただし、初回利用の際には審査に5~10営業日ほど要します。一方で2回目以降のご利用は最短2営業日程度の入金が可能ですので、いざという時の資金繰り手段として、事前にご相談いただくことをおすすめしています。

導入事例

「マネーフォワード アーリーペイメント」の利用によって、資金繰りの改善に成功している3つの事例を紹介しています。

今回は資金繰りの悩みを抱えやすい広告代理店1社とスタートアップ企業2社の事例をご紹介します。

参考:活用事例 | 売掛金早期資金化・ファクタリングサービス「マネーフォワード アーリーペイメント」

1.広告代理業:新規案件受注が進み、売上拡大に成功

広告代理業を営むある企業では、「マネーフォワード アーリーペイメント」を活用することで資金繰りの改善と新規案件の受注を可能にし、売上の拡大に成功しています。

同企業では「広告費用の前払い」という業界特有の商習慣によって資金繰りに窮し、案件受注に踏み切れないケースが多くありました。

そこで、短期の資金需要に対応可能な資金調達手段を模索していました。ただし、成長のためとはいえ、会社の資金に関わることから「信頼できる企業」であることが前提条件でした。

そこで選ばれたのが「マネーフォワード アーリーペイメント」です。株式会社マネーフォワードの100%子会社である企業が手掛けるサービスということもあり信頼度が高く、サービスを利用する決め手の一つとなっています。

同サービスを活用することによって入金タイミングを5~10営業日程度で早めることでできるようになり、十分な資金を確保することに成功します。資金繰りに余裕が生まれたことにより、積極的に案件の受注ができるようになり、売上の拡大に成功しています。

2.映像制作:資金の余裕から実績もでき、大手企業の案件の受注に繋がる

「マネーフォワード アーリーペイメント」を利用することで資金繰りに割いていたリソースの見直しに成功し、コア業務に注力できるようになった映像制作会社の事例です。

スタートアップである同社では、大型の案件は受注できているものの、入金までの期間が長いため、資金繰りに多大なリソースをとられていました。そのため、本業に注力できていないというのは大きな課題でした。

「手間・時間をかけず、かつコストをおさえて資金の調達がしたい」というニーズのもとサービスを探し始めたところ、「マネーフォワード アーリーペイメント」に行き着いたといいます。

ファクタリングはほかの資金調達の方法と比較しても審査などの負担が小さいのですが、その中でも「マネーフォワード アーリーペイメント」は、業界最安水準の手数料率を誇っています。「手間をかけたくない」「コストをおさえたい」という同社のニーズにぴったりと合っていたことが、サービスの利用につながりました。

サービスを利用することで、6カ月以上先の案件の入金を早期化することが可能になり、資金繰りの改善に成功しています。資金繰りが改善されたことでリソースをコア業務に費やすことできるようになり、結果として他大手企業の案件も受注できるようになっています。

3.ハードウェア開発:開発スピードの向上で販路を拡大

「マネーフォワード アーリーペイメント」の利用により、開発スピードを速めつつ、販路の拡大に成功したスタートアップ企業の事例です。

同企業は従業員数10~30名ほどで、ハードウェア開発を請け負っています。同社は1案件の単価が高く、会社の売上は順調に伸びていましたが、実際の入金までの間に外注費等を支払う必要があり、資金繰りに大きな課題があったといいます。

それに加えて、創業から日が浅いスタートアップ企業であることから、金融機関からの融資という調達手段だけでは調達額に限界がありました。

そこで、「マネーフォワード アーリーペイメント」を活用することにより、売掛債権の買取依頼を行ってから最短2営業日ほどでスピーディな資金調達が可能となりました。また、発注段階の案件でも発注書の買取が可能であるため、長期化する案件でも早期入金による資金繰りの改善にも成功しています。

「マネーフォワード アーリーペイメント」は金融機関よりも柔軟な審査を行っていますので、企業の売掛債権額に応じた金額を、より手間をかけずに調達することが可能です。

費用・利用条件

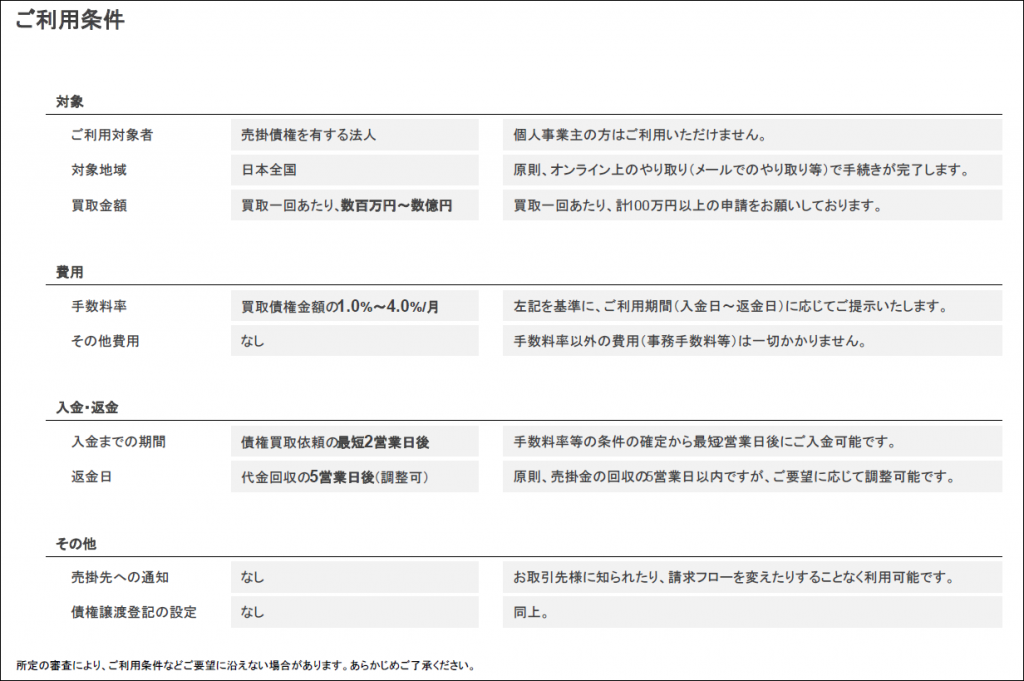

ご利用条件

- ご利用対象者:売掛債権を有する法人

- 対象地域:全国

- 買取金額:買取1回あたり、数百万~数億円

ご利用は法人格を有する企業に限定しています。対象地域は日本全国となっております。

一回当たりの買取金額は数百万から数億円です。

費用

- 手数料率:買取債権金額の1.0~4.0% /月

- その他費用:なし

手数料率はご利用機関に応じて変動します。

事務手数料等のその他費用は一切かかりませんのでご安心ください。

入金・返金期間

- 入金までの期間:買取依頼後、最短2営業日後

- 代金回収の5営業日後

条件確定から最短2営業日で入金可能です。(初回審査には5~10営業日ほどお時間をいただいております)

売掛金の回収は5営業日以内を原則としていますが、企業様のご要望に応じて調整可能です。

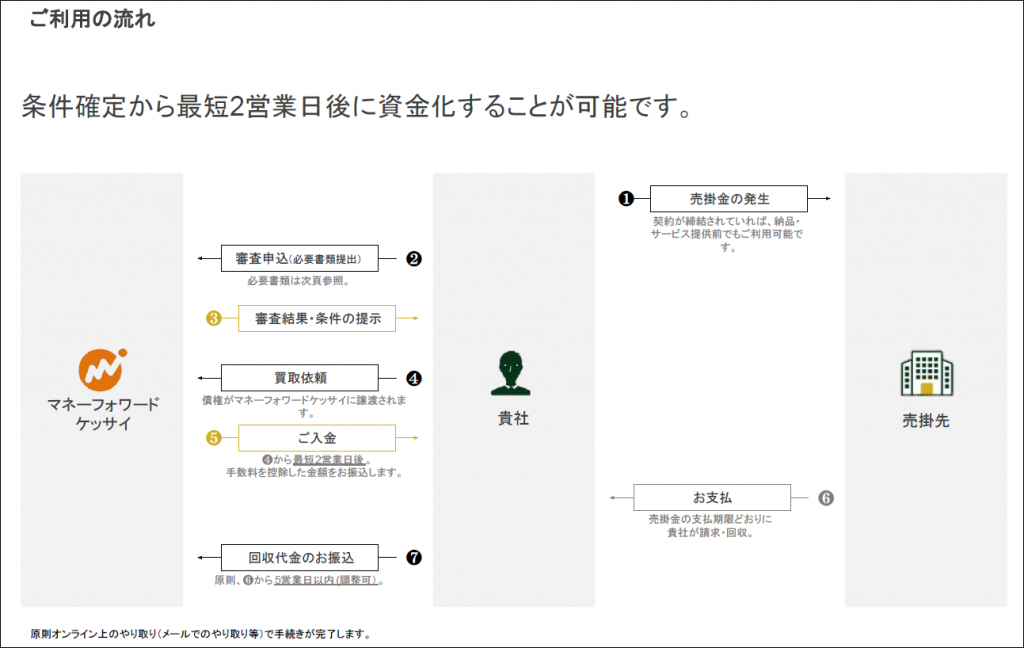

導入までの流れ・サポート体制

- 審査申込・必要書類提出(ご利用企業⇒マネーフォワードケッサイ)

- 審査結果および条件の提示(マネーフォワードケッサイ⇒ご利用企業)

- 買取依頼(ご利用企業⇒マネーフォワードケッサイ)

- 早期お振込(マネーフォワードケッサイ⇒ご利用企業)

- 売掛金の入金(売掛先企業⇒ご利用企業)

- 回収した代金のお振込(ご利用企業⇒マネーフォワードケッサイ)

まずはお気軽にお問い合わせください

「マネーフォワード アーリーペイメント」は、業界最安水準の手数料率が最大の魅力です。

売掛金を素早く資金化することができるので、資金繰りが悪化しやすい広告代理業や制作会社、開発会社などにおすすめのサービスです。また、急激な事業成長を目指すスタートアップ企業とも相性が良いでしょう。

ご利用を検討している方はまずは一度ご相談ください。

詳しいサービス内容・お問い合わせは以下リンク先をご参考ください。

業界最安水準の手数料率を誇るファクタリングサービス「マネーフォワード アーリーペイメント」

※本記事はマネーフォワードケッサイ株式会社提供によるスポンサード・コンテンツです。

コメント