テクノロジーの進化によって、様々な資金調達手法が生み出されている昨今ですが、「今すぐの資金調達のニーズに応える」といったことは既存の銀行では対応できないことも多いです。

そこで注目なのが、オンラインで完結するファクタリングサービス。

ファクタリングというと「手数料が高い」「店舗に面談しにいかないといけない」といった問題がありました。この問題をOLTA株式会社が提供するクラウドファクタリングは、機械学習による与信審査によって解決しています。

従来のファクタリングサービスと一体何が違うのか、その内容を三菱UFJ銀行出身で事業開発に携わる矢吹豊さんに伺いました。

手数料は2~9%だけ!オンライン完結で短期間の資金調達なら「OLTA」のクラウドファクタリング

目次

※本記事はOLTA株式会社提供によるスポンサード・コンテンツです。

OLTAとは

弊社はMUFGデジタルアクセラレータプログラムに採択されたことがきっかけで2017年4月に創業しました。

日本の中小企業を取り巻く資金調達の環境は、銀行借入以外の選択肢がほとんどなく、その銀行借入自体もハードルが高いため、日々の資金繰りに悩む中小事業者様が多いのが実情です。

そこで、「中小企業が銀行借入だけに頼らない選択肢をつくること」ができれば、社会的なインパクトが大きいと考え立ち上がったベンチャー企業です。

OLTAはどのようなサービスを提供しているか?

弊社では「クラウドファクタリング」というファクタリングをオンラインで完結するサービスを提供しています。

ファクタリングとは、売掛債権(入金待ちの売上)をファクタリング会社に売却することで、早期に資金化できる金融手法の1つです。

詳しい説明はこちらを御覧ください。

他のファクタリング会社との違い

ファクタリングは貸金業法の規制対象外ということもあり、素性の分からない会社も含めて数多くのファクタリング会社が存在していますが、弊社のクラウドファクタリングは「はやい」「かんたん」「リーズナブル」という3つの特長があります。

クラウドファクタリングの特徴1.「はやい」

申込みを受けて審査に必要な書類が揃ってから24時間以内に審査結果をお伝えします。条件に同意し契約いただくと、即日ないし翌営業日に買い取り代金をお振込みします。

クラウドファクタリングの特徴2.「かんたん」

申し込みから契約までの手続きすべてがオンラインで完結します。書類提出は弊社のウェブサービス上でアップロード(送信)するだけ。紙の書類も不要ですし、契約もオンライン上ですのでハンコを押す必要もありません。

他のファクタリング会社では一般的な、対面での面談も不要です。よくお客様に「東京に行く必要がありますか?」と質問いただきますが、遠方のお客様でもご来社いただく必要はありませんのでご安心ください。

クラウドファクタリングの特徴3.「リーズナブル」

リーズナブルとは、つまり「安さ」です。手数料は2~9%でどんなに高くても9%です。

他社さんですと「1%~」とうたいながら実際には20~30%を求めたり、手数料以外の諸経費を請求されたりということがありますが、弊社では上限が9%という点をお約束しておりますので、安心してお使いいただければと思います。

安さの秘密はAIです。独自のAIスコアリングをもとに審査をしているので、人の手を極力省くことでコスト削減ができており、その分、お客様には安い手数料をご提供できているわけです。

20万社のビッグテータに基づいてスコアリングモデルを開発しているので、審査の精度の高さは、他の会社には真似できないと思います。

クラウドファクタリングは会社の規模、請求書の金額に関わらず利用できる

中小企業でも24時間以内に審査が完了する

おかげさまで既にたくさんの中小事業者様にご愛用いただいております。

創業数年の若い会社様もいらっしゃいますし、その道うん十年の老舗の企業様もいらっしゃいます。

業種も幅広くお使いいただいております。立て替え資金が多い業種である建築・建設業、仕入れが先行する製造業、人件費の持ち出しが先に来るシステム開発会社や広告制作会社など本当に多岐にわたります。

銀行での借り入れが難しい状況であったり、突発的な資金需要で他の金融機関では間に合わないという場合でも、OLTAなら24時間以内に審査結果がわかりますので、困ったらまずは弊社にお問い合わせいただければと思っています。

少額の請求書でも買い取ってもらえる

弊社では買取金額に上限も下限も設定していません。

面談等の手間がかかってしまう他のファクタリング会社では、100万円以下の少額の場合に断られてしまうケースもあると聞いていますが、AIを用いるOLTAの審査では、少額のご利用も大歓迎です。

「こんな請求書でも買ってもらえるかな?」と悩む前に、まずはOLTAをご検討いただければとお待ちしております。

いつまでに入金があるのか

まず審査に必要な資料をオンラインでご提出いただく必要があります。書類に不足がない場合、ご提出いただいてから24時間以内に審査結果、つまり買取可否を回答します。

ご提出いただく資料の種類は4つです。

- 本人確認書類

- お売りになりたい請求書

- 直近1期分の決算書

- 直近7ヶ月分の入出金データ(通帳の履歴)

ご利用の流れとしては、下記の通りです。

1.ユーザご登録

↓

2.書類ご提出

↓ ※24時間(1営業日)以内

3.審査結果の回答

↓

4.ご契約

↓

5.代金の振込み(ご資金提供)

初回のご利用であっても、スムーズに書類をご提出いただければ、最短即日ないし翌日には資金調達が可能です。

クラウドファクタリングを利用する2つのメリット

メリット1.資金調達のスピード

銀行融資の場合、普通は書類の準備や銀行担当者との面談など、数週間から1ヶ月、場合によっては2ヶ月ほど着金までに時間がかかりますが、弊社のファクタリングは24時間以内に資金調達できるのが中小事業者の皆様にご活用いただける強みだと思っています。

実際、突発的に資金調達が必要になった際に利用頂くお客様が多いですね。取引先から良い仕事が舞い込んだけれど、手元の現金がなくて仕事を断ってしまうようなケースもあるのではないでしょうか?

こんな時、お手元に入金を待っている請求書があるなら、弊社を頼っていただければお力になれるかと思います。

メリット2.「借りない」資金調達

ファクタリングは銀行の借り入れと違って、負債(=借金)にならないので自己資本比率の改善に繋がります。自己資本比率は会社の体力を図る指標として銀行でも審査時に見ているポイントです。

自己資本比率が高いと、銀行の審査にプラスになりますので、銀行融資を申し込む際に、良い結果になりやくなります。

まとまった成長資金を確保する場合には、じっくりと時間をかけて銀行等の金融機関から融資を受けるのが最適です。

一方で、銀行ではなかなか評価されづらい直近での仕事での売り上げは、OLTAのクラウドファクタリングを用いることで早期に資金化し、運転資金の回転を改善いただくことが可能です。

そうした融資だけに頼らない資金調達をサポートできると弊社としても大変嬉しいです。

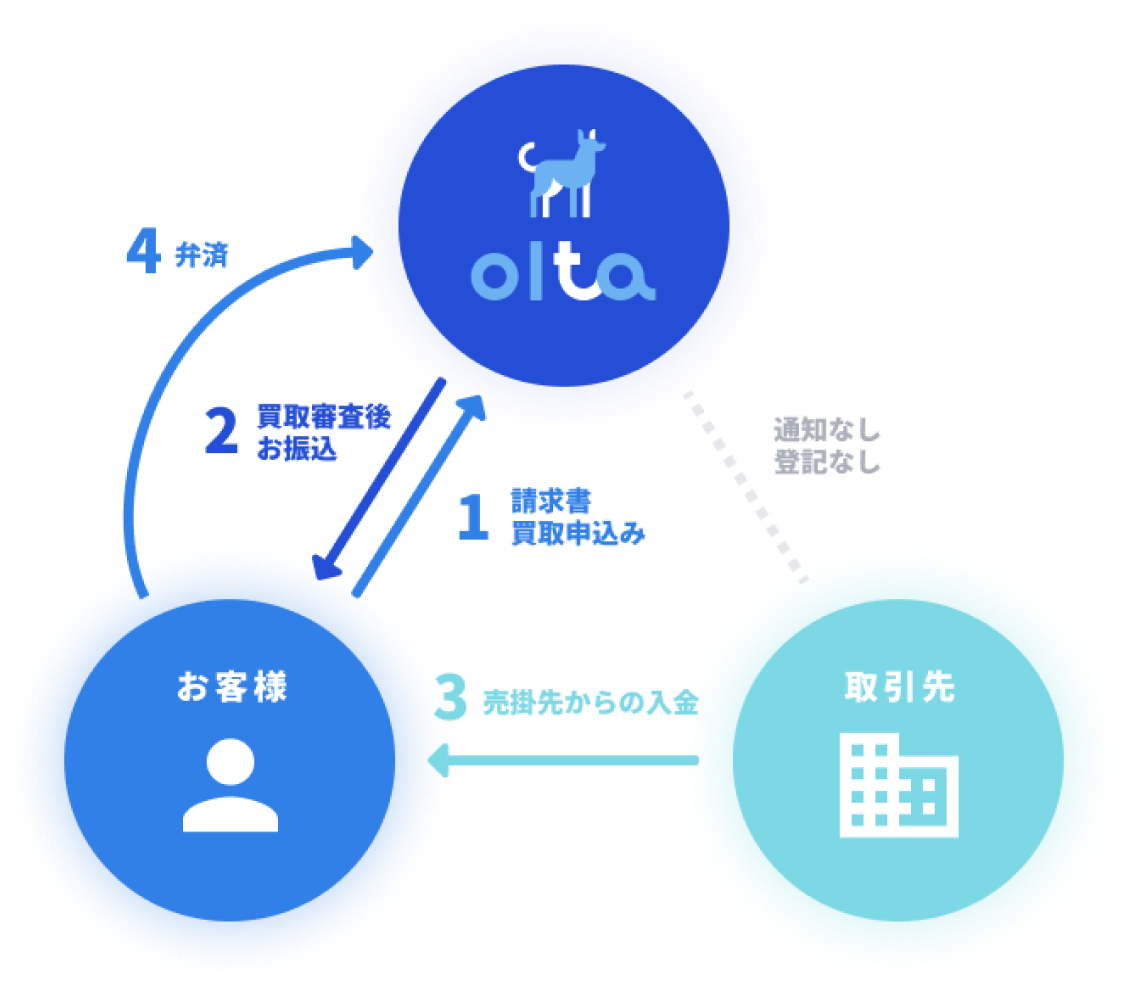

流れについて

ファクタリングご利用の全体の流れとしては下記の図の通りです。弊社に売掛金(請求書)の買取をお申込頂き、買取が完了したら、すぐに買い取り代金をお振込み致します。

後日、売掛先からの入金がありましたら、お客様から手数料を加えて事前に振り込んだ資金をご返還いただく流れです。

手数料体系

手数料は買取金額の2~9%です。

現状は、契約時に買取手数料とは別に

・振込手数料 432円

を頂いていますが、それ以外の手数料は一切かかりません。

弊社では、債権譲渡登記などもしませんので、当然登記費用や司法書士の手数料なども発生しません。

また、お客様に提示する手数料が二転三転するケースもありません。一部のファクタリング会社のように、契約直前になって手数料を高く見直すといったことは一切ありません。

期間について

数カ月先などの請求書の買取は可能か?と質問を頂くケースがあります。

結論としては申し込み可能です。基準は設定してないので、ケース・バイ・ケースで判断します。

実際数カ月先の債権を買い取った事例もありますので、まずはご相談ください。

ただし、一点ご注意いただきたいのは、売上が確定されている債権なのかという点です。

- 金額

- 入金期日

などが不確定な債権だと買い取ることが難しくなります。ご注意ください。

ファクタリングを申し込む際の注意点

最後に、元銀行員の目線で、もし私自身がファクタリング会社を選ぶとしたら?という観点でフラットにお話をさせてください。

注意点1.契約条件が途中で変わるリスクに備え複数の会社に申し込む

まず契約条件を途中から変えるファクタリング会社があるようなので、そうした業者は避けたほうが良いです。

こちらについては事前にファクタリング会社に契約条件をしっかり確認するしかありません。

お申込みいただくお客様から聞いた話ですが、あるファクタリング会社に申し込むと、ネット広告を見た際の手数料は2%から10%と書いてあったが、審査をすすめて、契約直前で20%と提示されたそうです。

契約直前ですと他の選択肢を検討する余裕もないので、契約せざるをえなかったケースがありました。

そういったことを避ける為にも、複数の会社に申し込みをして、同時並行で審査してもらうのが良いでしょう。

仮に弊社に申し込み頂く際も、もちろん他の会社に申し込んでいただいて大丈夫です。

注意点2.担当者が信頼できるかどうかは重要

次にその会社や担当者が信用できると思えるかどうかを見て、取引をしていただくのが良いと思います。

私自身、銀行で法人営業をしていた際に「お客様からの信頼感」が業務に大きく左右していたと感じます。

ファクタリングの場合でも、担当者の受け答えやネットに出ている情報などを比較し、信頼できると思える先とお取引頂くのが良いと思います。

皆さんが経営なさっている大切な会社や事業をきちんと評価し、長期的に利用したいと思えるサービスを選んでいただければと思います。

注意点3.必要な金額だけを申し込む

あとこれは比較する観点ではないですが、必要な金額の分だけ申し込むことも大事です。

ファクタリングは手軽に資金調達ができる反面、不要な資金を調達すると手数料がかかるのがもったいないです。

今月いくら足りないのかを把握しておくことが重要です。

銀行だと、必要な金額が1,000万でも、それ以上の金額の融資が提案されるケースがあります。

これは銀行の担当者のノルマが原因で、お客さまが必要以上の借り入れをしてしまうケースがあります。

ファクタリングの場合も同様で、手元にある請求書のうち、いくら分を売れば事業が改善に向かうのか?そうした観点で必要な額だけを売却するようにしてほしいです。

一般に、ファクタリングの手数料は単純に銀行借入の金利と比較すると高いです。弊社の手数料はファクタリング会社のなかでは安いですが、それでも銀行借入と比べると高いので、必要な金額がいくらかチェックした上で、ご相談いただければと思います。

まとめ

ファクタリングは日本ではまだまだ一般に知られていませんが、銀行借入と比べてメリットも多く中小事業者様が運転資金を確保するという点では最適なファイナンス手法と言えます。

ご利用にあたって不安な点やわからない点もあるかと思います。そんな時はお気軽に弊社にご相談いただければ、スタッフが全力でサポートいたします。

皆様のご相談・ご利用お待ちしております。

手数料は2~9%だけ!オンライン完結で短期間の資金調達なら「OLTA」のクラウドファクタリング

※本記事はOLTA株式会社提供によるスポンサード・コンテンツです。