事業を運営していくためには資金が必要になります。

しかし、取引によっては売り上げが数ヶ月先に入金されることもあり、資金繰りに困る経営者も少なくありません。

そこで本記事では、事業資金調達10選をご紹介します。

すぐに入金してもらえる方法からまとまった資金を調達する方法まで解説しているので「事業運営資金が枯渇しないか心配」「起業したばかりで事業資金が足りない」という方はぜひご一読ください。

事業資金調達とは会社を運営するための資金を調達すること

事業資金調達とは、会社の存続や成長を実現するための運転資金を調達することです。

具体的には以下のようなシーンで事業資金調達を検討する企業が多いです。

- 開業時の運転資金を確保するため

- 設備投資にかかる費用をまかなうため

- 事業拡大のためにレバレッジを効かせるため

- 他企業を買収するため

- 売掛金を素早く現金化するため

- 財務状況を改善するため

事業資金調達には「会社の動産・不動産を売却する」「融資を受ける」など様々な方法がありますが、会社が今置かれている状況によって最適な事業資金の調達方法が異なります(参考:運転資金の調達方法まとめ)。

事業資金調達は次の3つの方法に分けられますが、それぞれの資金調達方法には、借入金額や入金スピードに違いがあります。

| 資金調達の種類 | 具体的な調達方法 | 特徴 | メリット | デメリット | 調達可能金額(目安) | 金利・手数料 |

|---|---|---|---|---|---|---|

| デッドファイナンス | ・公的融資 ・銀行融資 ・社債 ・ソーシャルレンディング | 会社の負債を増やす資金調達方法。主に融資や補助金・助成金の借入によって事業資金を調達する | ・資金調達先が豊富 ・借入金額が大きい ・返済期間が運転資金の場合は5〜7年、設備投資は10〜20年と長く無理なく返済できる | ・返済できない場合は財産の差し押さえが発生する ・お金を借り入れるため負債が残る ・借りたお金の返済に合わせて利息を支払う必要がある | 数百万~数億円 | 0.9%~18% |

| アセットファイナンス | ・ファクタリング ・資産売却 ・債権回収 | 会社の資産を売却して事業資金を調達する方法 | ・利息などの支払いは不要 ・需要のある資産であれば現金化が早い ・資産売却により企業の財務内容が改善・安定する | ・担保となる資産が必要 ・売却時に高額な手数料を請求される場合がある | 数百万~数千万円(保有している債権により変動。限度額が決められている場合もある) | 1.0~30% |

| エクイティファイナンス | ・公募増資 ・株主割当増資 ・第三者割当増資 | 新株を発行して、事業資金を調達する方法 | ・返済義務がない ・自己資本比率が高くなり、財務内容を改善できる ・自己資本比率の向上により、銀行や他企業からの評価が高くなる | ・既存株主が所持している株の価値が薄まる ・既存株主を納得させるための株主総会の実施が求められる ・手続きが複雑かつ、株主への説明も必要なため、資金調達までに時間がかかる | 数百万~数十億 | なし |

なお、融資を受ける際には法人名義の銀行口座が必要不可欠です。法人口座の開設に適した銀行については、以下の記事で比較・解説していますので、ぜひ参考にしてください。

参考:【2024年最新版】法人口座を開設できる銀行おすすめ15選を比較!選び方も紹介│LISKUL

銀行・公的機関・企業から融資を受けるデッドファイナンス

デッドファイナンスとは、負債を増やして事業運営に使える資金を増やす方法です。

デッドファイナンスのメリットとデメリットは以下の通りです。

| メリット | デメリット |

|---|---|

| ・資金調達先が豊富 ・借入金額が大きい ・返済期間が長く無理なく返済できる | ・返済できない場合は財産の差し押さえが発生する ・お金を借り入れるため負債が残る ・借りたお金の返済に合わせて利息を支払う必要がある |

デッドファイナンスのメリットは、借入金額が大きくて返済期間も長いため、毎月の支払いの負担を軽減できる点です。

一方で借り入れたお金は必ず返済する必要があるだけでなく、借入金額に合わせて0.30~18%前後の利息が発生します。

事業で売り上げを出せなければ返済が滞り、財産の差し押さえなどが発生してしまう可能性があります。

また、デッドファイナンスは事業資金調達までに1ヶ月前後かかるため、緊急性を要する事業資金調達では間に合わない可能性があります。

デッドファイナンスは、お金を借り入れるための審査や返済義務が発生します。

そのため、以下のような特徴を持つ企業はデッドファイナンスによる借入がおすすめです。

- まとまった金額の資金調達(開業資金や事業拡大のための資金)を考えている企業

- 赤字・黒字倒産の危機がなく資金調達の緊急度が高くない企業

- 将来的に事業収入が見込める企業

デッドファイナンスは、資金繰りが良好で数ヶ月先の運転資金に余裕がある企業が一般的に利用する資金調達方法です。

特に公的融資や銀行融資は金利が低く、事業資金調達の中でポピュラーな方法です。

デッドファイナンスは低金利であることが魅力であるため、緊急を要さない場合、まずはデッドファイナンスによる事業資金調達を検討しましょう。

デッドファイナンスの具体的な資金調達方法4つについても解説します。

手法1.公的融資

公的融資とは、政府が運営する金融機関から融資を受けることで、日本政策金融国庫提供の「新創業融資制度」や「国民生活事業」などの制度融資が公的融資にあたります。

公的融資は銀行の融資と比べて金利が低く、担保がなくても事業資金を借り入れられるなどのメリットがあります。

その反面、融資までの審査期間が数ヶ月に及ぶこともあり、事業資金調達までに時間がかかることがデメリットです。

調達金額は数百万円から1億円程度まで借り入れることができます。

公的融資は他の事業資金調達に比べて金利が0.30%~3%以内に抑えられるほど低いため、デッドファイナンスの中でも選ばれやすい事業資金調達の方法です。

参考:デットファイナンスとは?特徴や種類、メリット・デメリットを解説

手法2.銀行融資

銀行融資はその名の通り、銀行から事業資金調達を行う方法です。

銀行融資と一言で言っても、様々な融資方法があります。

| 融資方法 | 特徴 |

|---|---|

| プロパー融資 | 銀行が直接融資を行う方法で、信用保証協会などを介さずに銀行から債務者に事業資金を貸す方法。保証料が発生せず、金利が低いものの審査が厳しい。返済期間も短く設定されている |

| 保証付き融資 | 信用保証協会の保証を受けて銀行から融資を受ける方法。担保や連帯保証人がなくても融資可能で開業時や信用が低い企業でも融資を受けられる。長期間の借入も可能。ただ、保証料が発生するだけでなく、金利も高く設定されている。 |

| ビジネスローン | 比較的少額を借り入れることができる方法。ノンバンク(消費者金融など)や信販会社クレジット会社から受ける法人向けのカードローンもある。審査も入金もスピーディー。担保や連帯保証人も不要。ただし、金利は他の融資よりも高く、借入額も低い。 |

参考:資金調達とは?具体的な方法・種類からメリット・デメリットまでわかりやすく解説! M&Aの全てがここにある-M&AtoZ

経営状態が安定している場合は、銀行から直接借り入れることができる「プロパー融資」がおすすめです。

プロパー融資は返済期間が短いものの、金利が低いため、数千万などのまとまった金額を低金利で借り入れることができます。

ただし、開業間もない企業や赤字が続いており信頼度が低い企業は審査に通らない可能性があります。その場合は、審査が比較的優しい保証付き融資やビジネスローンを活用しましょう。

銀行融資の金利は1%~18%と金利にばらつきがありますが、銀行から直接借り入れるプロパー融資は金利が1.5~3%と低いため、公的融資と同様に経営者に選ばれやすい事業資金調達の方法です。

ビジネスローンは素早く比較的早いスピードで融資を受けやすいですが、その分他と比べて金利が高く設定されています。

しかし、GMOあおぞらネット銀行の融資枠型ビジネスローン「あんしんワイド」は、金利の下限が0.9%という低い水準でサービス提供しております。

詳しく知りたい方は、以下の章を確認してください。

「ビジネス創業期からサポートできるビジネスローンサービスのご紹介」を見る

手法3.社債

社債とは、企業が自ら発行する債権のことで、自社の債権を購入してもらうことで事業資金を調達する方法です。

社債は投資家などに購入してもらうことで資金を調達しますが、株式とは異なり、購入してもらった債権を期日までに返済しなければなりません。

社債と一言に言っても「誰に発行するか」によって社債の種類が異なります。私募債は個別で投資家に連絡し、社債の引き受けを依頼する方法で、公募際は市場に情報を公募して面識のない不特定多数の投資家から社債の引き受けを募集する方法です。

| 社債の種類 | 特徴 | メリット | デメリット |

|---|---|---|---|

| 私募債 | 少数の投資家から直接取引で社債を購入してもらう方法 | 私募債は取締役会や株主総会の決議で社債を発行でき、手続きが簡単かつ早期の事業資金調達が期待できる | 私募債は1億円未満しか資金調達できない |

| 公募債 | 証券会社を介して、社債を購入してもらう投資家を募る方法 | 公募により不特定多数の投資家に購入してもらえるため、際限なく事業資金を調達できる | 有価証券届出書などの書類作成・提出処理が重く、資金調達までに1ヶ月以上かかる |

参考:私募債とは?種類やメリット、デメリット、活用方法を解説

財務状況が悪化しており、倒産の危険性がある場合は素早い入金が求められます。そのため、緊急性の高い事業資金調達には私募債を選びましょう。

事業拡大や企業買収を狙っており、資金調達まで数ヶ月程度の余裕がある場合は、より大きな事業資金を調達できる公募債がおすすめです。

社債は返済に合わせて社債利息が発生しますが、公的融資や銀行融資と比べて事業資金調達のスピードが速いため、仕入れ費の支払いが近づいているが、会社にまとまったお金がない場合などの緊急性の高い事業資金調達に活用される方法です。

参考:資金調達とは?具体的な方法・種類からメリット・デメリットまでわかりやすく解説! M&Aの全てがここにある-M&AtoZ

手法4.ソーシャルレンディング

ソーシャルレンディングは、不特定多数の出資者からお金を集める融資型のクラウドファンディングです。

融資型のクラウドファンディングは金融商品取引法の規制対象となり、勧誘を行うためには金融商品取引業者として登録が必要になる場合があります。

通常のクラウドファンディングは「寄付型」や「購入型」など、投資後の還元を選択できます。

ソーシャルレンディングのメリットは、取引実績の少ないベンチャー企業でも投資家から直接事業資金を調達できる点です。

デメリットは、投資家への利息とソーシャルレンディングのサービスを受けるための手数料がかかるという点です。

ソーシャルレンディングでは、事業内容や企業の持っている価値に共感した投資家から事業資金を調達できるため、取引実績や信用力が少なくても資金調達が可能です。そのため、信用力が足りなく銀行から融資を受けられなかった企業などにおすすめです。

資産を売って事業資金を調達するアセットファイナンス

アセットファイナンスは会社の資産(動産・不動産)を売却して事業資金を調達する方法です。

アセットファイナンスのメリットとデメリットは以下の通りです。

| メリット | デメリット |

|---|---|

| ・利息などの支払いは不要 ・需要のある資産であれば現金化が早い ・資産売却により企業の財務内容が改善・安定する | ・担保となる資産が必要 ・売却時に高額な手数料を請求される場合がある |

アセットファイナンスのメリットは、自社で保有する資産を売却して事業資金にでき、返済や返済時の利息を支払う必要がない点です。

需要のある資産であれば現金化も素早く行えます。

デメリットは、担保となる資産が必要であることです。また、ファクタリングなどの請求書売却を行う場合は、現金化のために高額な手数料を支払わなけれならない場合があります。

アセットファイナンスは以下のような特徴を持つ企業におすすめの事業資金調達の方法です。

- 売却可能な資産を保有している企業

- 赤字・黒字倒産の危機がなく資金調達の緊急度が高くない企業

- 借入をせずに事業資金を調達したい企業

アセットファイナンスでは土地や車といった資産だけでなく、取引先との売掛債権を買い取ってもらう「ファクタリング」などのサービスもあります。そのため、必ずしも不動産・動産だけが資産になるわけではありません。

アセットファイナンスの中で利用しやすいのは、売掛金や請求書を買い取ってもらうことのできるファクタリングです。ファクタリングは取り扱っている業者も多く、最短即日で売掛金などの資産を売却し、現金化できます。

特に、「直近1週間以内にまとまった事業資金を調達したい」という方におすすめの資金調達方法です。

アセットファイナンスの具体的な資金調達方法についても解説します。

参考:資金調達とは?デッド・エクイティファイナンスのメリット・デメリットを解説|法人のお客さま|NTT東日本

手法5.ファクタリング

ファクタリングとは、企業が所有している売掛金を売却し、現金を調達する方法です。

ファクタリングには、債権先の企業の承諾が必要な3社間と、仲介業者のみと取引を行う2社間があります。

それぞれのメリット、デメリットは以下の通りです。

| ファクタリングの種類 | メリット | デメリット |

|---|---|---|

| 2社間 | ・売掛金先の企業に「債権を売却したこと」がばれない ・信用力が低くても現金化可能 ・入金が最短即日 | ・手数料が割高に設定される ・取引先の規模によっては審査に通らない可能性がある |

| 3社間 | ・手数料が安い ・審査に通りやすい | ・債権譲渡の通知と承諾をもらう必要があり、ファクタリングの利用がばれてしまう ・債権譲渡の通知・承諾をもらうのに時間がかかるため、入金スピードが遅い |

ファクタリングは所持している債権を売却するため、公的融資や銀行融資と比べて審査に通りやすいです。

ファクタリングで債権を現金化した後に取引先企業が倒産したとしても、売却で得た現金を返還する必要はありません。

ただし、売掛金を売却する際には2社間で10%~30%、3社間で1%~5%程の手数料がかかるため、全額を現金化できない点に注意してください。

ファクタリングの仕組みや業者の選び方、手数料の低い優良会社を見つけるコツは以下の記事で紹介しています。

参考:ファクタリングとは?図解でわかりやすい解説・手数料・違法会社を避ける7つのポイント

手法6.資産売却

資産売却は、不動産や車両などの有形資産や商標、独占販売権などの無形資産を売却して事業資金を調達する方法です。

資産売却を行うことで、資産を現金化できるだけでなく、維持費や固定資産税などの節減にもつながります。

ただし、有形資産・無形資産ともに売却する際には「価値に見合った価格か」「今後の価値を考えると所持しておいた方がいいか」を確認しておかなければ、購入時よりも低い金額で売却する可能性があります。

資産売却は建物や車両など、高額になりやすい商品を1週間前後で現金化できるため、ファクタリングの次にポピュラーな事業資金調達です。

参考:アセットファイナンスとは?導入ケースやメリットを分かりやすく解説 | 株式会社ビートレーディング

手法7.債権回収

債権回収は取引先に債権回収の催促を行い、期日までに支払ってもらう方法です。資金調達というより、債権の回収サイトを短くすることで現金回収を早める方法です。

事業運営を行う中で「商品を納品して数ヶ月後に現金が振り込まれる」ことは一般的ですが、売掛金の回収サイトが長ければ長いほど資金繰りの悪化につながる可能性があります。

債権回収の回収サイトを短くするポイントは以下の通りです。

- 既存顧客へのメリット(商品代金を安くするなど)を提示した上で回収サイト短縮の提案を行う

- 新規顧客との取引は前受金を徹底する

- ファクタリングを活用する

参考:債権回収とは?成功のポイントをわかりやすく解説 – 咲くやこの花法律事務所

株式を発行して事業資金調達を行うエクイティファイナンス

エクイティファイナンスとは、企業の株式を発行・交付を受け、投資家に出資してもらい事業資金を調達する方法です。

エクイティファイナンスのメリット・デメリットは以下の通りです。

| メリット | デメリット |

|---|---|

| ・返済義務がない ・自己資本比率が高くなり、財務内容を改善できる ・自己資本比率の向上により、銀行や他企業からの評価が高くなる | ・既存株主が所持している株の価値が薄まる ・既存株主を納得させるための株主総会の実施が求められる ・手続きが複雑かつ、株主への説明も必要なため、資金調達までに時間がかかる |

エクイティファイナンスのメリットは、返済を必要としないまとまった資金を調達できる点です。

事業資金の調達ができるということは「株主が増える」ことでもあるため、企業の財務体質の強化につながります。財務体質が強化されると、銀行からの資金調達も安くなるため、さらなる事業発展にもつながります。

一方で、新株の発行数が増えると一株当たりの株の価値が薄まります。そのため、既存株主に説明会を行い、新株発行の理解を得なければなりません。手続きに時間がかかることと、事業資金調達に時間がかかることがデメリットです。

以下のような特徴を持つ企業はエクイティファイナンスによる借入がおすすめです。

- 資本金を増やして事業拡大を狙いたい企業

- 財務体質を改善してより事業を拡大したい企業

- 第三者の株保有率が高く、買収を防ぎたい企業

エクイティファイナンスは他の事業資金調達と異なり「事業拡大に向けて多額の資金を集めたい」場合におすすめです。そのため、数百万の事業資金調達等には向いていません。

エクイティファイナンスの具体的な資金調達方法についても解説します。

手法8.公募増資

公募増資とは、不特定多数の投資家から出資を募り、事業資金を調達する方法です。

公募増資のメリットは、不特定多数の投資家から出資を募るため、多額の資金調達が期待できる点です。公募増資の場合は、既存株式の時価とほぼ同額の新株を発行できるため、既存株主の利益を損なわないよう配慮されています。

一方デメリットは、会社が望まない株主とのつながりができてしまうことです。公募は不特定多数、いわば株式をだれもが購入できる増資方法になるため、株主総会で不適切な発言を繰り返す人物を株主として招き入れてしまう可能性がある点です。

公募増資は不特定多数から多額の資金調達を目的に行う方法であるため、事業拡大を見据えて多額の事業資金を調達する場合や、意図的に株の希薄化を狙いたい企業(特定の株主が全体の半分に近い株を保有している場合)におすすめです。

手法9.株主割当増資

株主割当増資とは、既存の株主の持ち株比率に合わせて、新株の割り当てを受ける権利を有償で提供し、事業資金の調達を行う方法です。

株主割当増資のメリットは、株主構成が変わらない点です。

株主構成が変わらないため、公募増資のように望まない株主を招き入れることはありません。

一方デメリットは、持ち株比率に合わせた出資の権利を与えるだけであり、株主による権利利用の申し出がなければ事業資金調達につながらない点です。

資金がない場合は出資を断られる可能性が高いため、株主割当増資を実施しても想像していたよりも低い出資金しか集まらないことがあります。

株主割当増資は株主の持ち株比率にあわせて発行するために、株主の持ち分構成が大きく変わることはなく、安定した経営かつ資金調達を行えます。

そのため、既存の株主との関係強化や少額でも資金を調達したい企業におすすめです。

手法10.第三者割当増資

第三者割当増資とは、既存株主を問わず、第三者に新株の発行を受ける権利を有償で提供する事業資金の調達方法です。

第三者割当増資のメリットは、取引先や信頼関係のある企業に出資を募ることができるため、企業との関係構築ができる点です。

また資金力のある企業を出資者として募ることで、資金が集まりやすい点もメリットです。

第三者割当増資のデメリットは、他の増資と同様に1株当たりの株式の希薄化です。

また、第三者割当増資はあくまでも「新株発行の権利を有償で与えるもの」であり、投資家が申し込みをしない場合は資金調達ができません。

第三者割当増資は、友好的な投資家や企業との関係構築を目指す場合におすすめの資金調達方法です。

事業資金調達の流れ

ここからデッドファイナンス、アセットファイナンス、エクイティファイナンスのそれぞれの事業資金調達の流れについて解説します。

デッドファイナンスによる事業資金調達の流れ

デッドファイナンスによる資金調達の流れは以下の通りです。

- 相談・申込の実施

- 面談・審査の実施

- 融資・借入の実行

- 返済

デッドファイナンスは、第三者や企業からお金を借り入れる事業資金の調達方法のため、まずは「借入の相談」から始まります。

デッドファイナンスは基本的に審査に通らなければ借入できないものが多いです。

審査の際には「返済能力があるか」「事業に成長性はあるか」などがみられるため、必要書類と合わせて借り入れたお金を返せることを根拠のある理由と合わせて提出しましょう。

例えば、売掛金や取引先との契約書を持ち込むことでこの先の売上見込みがあるという点を伝えることができれば審査に通りやすいでしょう。

デッドファイナンスでの資金調達には審査期間が設けられるため、事業資金の借入までに2週間から1ヶ月前後かかります。

アセットファイナンスによる事業資金調達の流れ

アセットファイナンスによる事業資金調達の流れは以下の通りです。

- 売却相談

- 審査

- 資産譲渡

- 資金受取

アセットファイナンスの代表的なファクタリングを例に挙げると、売掛金をファクタリング業者に引き渡すことで「売掛先から資金を回収できるか」「信用できる会社か(反社会勢力チェック)」などの審査を行い、審査に通れば即日で売掛金から手数料を割り引いた金額が入金されます。

不動産売買の場合も基本的には相談・審査・資産譲渡・資金受取の流れで手続きが進みます。

アセットファイナンスでは資産の売却先によって調達できる事業資金の額が異なります。

そのため、ファクタリング業者や固定資産を売却する際の不動産会社、流動資産の売却先は入念に選定しなければなりません。

アセットファイナンスは売却する債権や売却先の業者にもよりますが、最短即日から1週間前後で事業資金を調達できます。

エクイティファイナンスによる事業資金調達の流れ

エクイティファイナンスの事業資金調達の流れは以下の通りです。

- 株主総会の招集

- 増資に関する決議の実施

- 有価証券届出書を作成・提出する

- 公募条件の決定・公表する

- 株式の引受人に出資してもらう

- 法務局へ登記変更手続きを行う

エクイティファイナンスでは、増資を気軽に行うことはできません。株主総会を開催し、増資に関する決議の実施が必要だからです。

また、株式を発行した後は法務局にて登記申請の手続きを行う必要があります。

株主総会から登記変更手続きまでの期間を考えると事業資金調達まで数週間から1ヶ月以上かかります。

参考:資本金の増資とは?理由や方法、メリット/デメリットを解説 – 東大IPC−東京大学協創プラットフォーム開発株式会社

融資審査に通る5つのコツ

ここでは、事業資金調達の中でも一般的な融資を受ける際に、審査通過のコツを5つご紹介します。

- 借入の申し込み金額の具体的な根拠を示す

- 根拠のある返済計画書を作成・提出する

- 資金繰り表を作成して好印象を与える

- 返済財源を明確にする

- 融資先との円滑なコミュニケーションを目指す

借入の申し込み金額の具体的な根拠を示す

銀行や公的機関で融資を受ける際、「とにかく借りれるだけ借りたい」と多額の借入を申請したものの「なぜその金額の借入が必要か」という説明ができないと審査に通らない可能性があります。

銀行や公的機関もお金を貸し出すため、無計画な経営者に融資をした場合「個人的なことに利用されてしまうのではないか」「返済できずに倒産し、貸したお金が返ってこないのではないか」など、返済能力を疑われてしまうからです。

そのため、融資を受ける際には申し込み金額の具体的な根拠を示すことが大切です。

例えば、新規顧客を獲得するための広告費として借入を検討している場合「顧客獲得単価が1000円で利益を確保するためには最低でも1000人いることから100万円を借り入れたい」というように具体的な根拠が必要です。

注意したいのは「赤字を補填するために資金調達を行う」では審査に通りにくい点です。

融資理由が赤字の補填だと、たとえ融資をしても返済に当てられる売り上げを作るのは難しいと判断され、審査に落ちる可能性があります。

そのため、具体的な根拠を示す際には設備投資や運転資金など「事業利益の向上」が見込めそうな資金の用途を示しましょう。

根拠のある返済計画書を作成・提出する

銀行や公的機関の融資審査を通るためには、根拠のある返済計画書の作成・提出も必要です。

融資を行う際、特に見ているのは「どのようにお金が返されるのか」という点です。

「個人の生活ができる財源は確保できているか」などを考慮した上で返済ができると判断された場合に融資が実行されます。

例えば、銀行から300万円の融資を受け、5年で返済することを約束したとします。

その場合に、5年間の事業運営で発生する予想収益、経費を差引いた純利益を年ごとに計算し、返済計画書を作成します。

ここで重要なポイントは「返済計画書の通りに行けば返済が確実だろう」と銀行や公的機関に認識してもらうことです。

返済計画書はエクセルで作成するのが基本ですが、最低でも以下の項目は記載しておきましょう。

- 売り上げ予想

- 経費予想

- 経費内訳

- 1年間の純利益

- 1年ごとの返済金額

参考:800万融資実行のお客様 – 日本政策金融公庫融資支援ドットコム

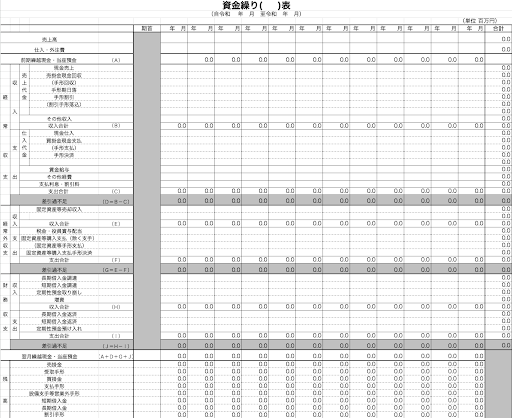

資金繰り表を作成して好印象を与える

融資審査を受ける際には資金繰り表を作成・提出することで好印象を与えられる可能性があります。

資金繰り表を提出することで決算書の評価の底上げに繋がるからです。

また、本来資金繰り表の作成は必須ではないため、作成しない経営者がほとんどですが、資金繰り表をあらかじめ作成しておくことで「審査の協力姿勢が見える」ことで審査員に好印象を持ってもらえます。

資金繰り表は規定の雛形はないものの、以下の内容は最低限含めるようにしましょう。

- 収入

- 支出

- 財務収支

資金繰り表のサンプルは以下の通りです。

参考:元銀行員に聞いた!融資審査に通るために把握しておきたい決算書のポイント3つ

審査材料が不十分なら担保や保証人を用意する

開業して間もない企業や事業が軌道に乗っておらず、赤字が続いている企業は担保や保証人を用意するのもポイントです。

担保や保証人の存在は金融機関にとっての安心材料となり、融資先の企業や経営者の信用度が低くても融資の審査に通る可能性があります。

担保には不動産(土地・建物・工場など)や動産(金・宝石・時計・車など)があります。

保証人には他人だけでなく「経営者個人が連帯保証人になる」ことも可能です。

これらの担保や保証人を金融機関に提供することで、融資の審査に通りやすくなります。

ただし、担保や保証人を提供すると返済ができなくなった場合に日常生活に大きく支障が出る可能性があります。

担保や保証人は「どうしても融資が必要な場合」に止め、基本的には担保や保証人を提供せずに融資の審査に通ることがベストです。

ただ、どうしても融資を受けなければならない状況に陥った際には、担保と保証人が審査に有効であることを理解しておきましょう。

参考:融資審査の流れやポイントを紹介!ポイントを押さえて資金調達に活かそう | 起業・創業・資金調達の創業手帳

融資先との円滑なコミュニケーションを目指す

融資先との円滑なコミュニケーションも大切です。

どれだけ借入金額や返済方法に妥当性があったとしても審査員との良好なコミュニケーションが取れておらず、横暴な態度をとっていると融資を行ってくれない可能性があります。

融資先との円滑なコミュニケーションを取るためには「融資を受ける姿勢」と「スムーズな審査を行うための協力」が重要です。

具体的には以下のポイントを意識しましょう。

- 追加資料を頼まれたらすぐに対応する

- 担当者とこまめに連絡をとり、「対応が早い人」と認識してもらう

- 資料は事前に完璧といえるほど準備しておく

特に審査員の手間を煩わせないため、提出書類やそれを補完する書類の作成(資金繰り表など)は前もって作成しておきましょう。

提出書類や書類作成については、初めて融資を受ける方が不備なく作成することは難しいため、税理士に相談することをおすすめします。

参考:融資審査はどのようにおこなわれる?融資審査の流れと審査に通りやすくなるポイントを徹底解説

事業資金調達をする際の注意点

事業資金調達をする際の注意点は以下の通りです。

- 緊急度の高い事業資金調達の場合、デッドファイナンスでは間に合わない可能性がある

- アセットファイナンスでは資産や売掛金の価値が下がる可能性がある

- エクイティファイナンスにより増えた株主は容易に切り離せないので注意

緊急度の高い事業資金調達の場合デッドファイナンスでは間に合わない可能性がある

デッドファイナンスにはお金を借り入れる際に審査が発生するため、緊急度の高い事業資金調達を必要とする場合は返済や支払いまでに間に合わない可能性があります。

銀行の融資だと審査だけで1週間〜1ヶ月前後かかります。公的融資の「日本政策金融公庫」の場合は3週間〜1ヶ月ほどかかります。

融資による事業資金調達は時間がかかるため、緊急性の高い融資(赤字・黒字倒産の可能性がある)場合は、アセットファイナンスのファクタリングやノンバンクのビジネスローンを活用しましょう。

GMOあおぞらネット銀行の融資枠型ビジネスローン「あんしんワイド」の場合、審査申込から最短2営業日で借り入れることが可能です。

詳しく知りたい方は、以下の章を確認してください。

「ビジネス創業期からサポートできるビジネスローンサービスのご紹介」をダウンロードする

即日、もしくは1週間以内に事業資金調達を行う必要がある方は、以下の記事が参考になります。

参考:即日・急ぎで事業資金を調達できる方法!必要書類・注意点と合わせて紹介

アセットファイナンスでは資産や売掛金の価値が下がる可能性がある

アセットファイナンスは債権や不動産、動産などの売却によって事業資金を調達する方法ですが、購入時よりも価値が下がったり、売却時の手数料がかかるため、本来の価値が下がる可能性があります。

売却するタイミングによって損を被る場合もあります。事業資金調達の期間に余裕がある場合はできるだけ資産を保有し続け、利益が見込める段階で売却するのが得策です。

アセットファイナンスで代表的なファクタリングは業者によって手数料が大きく変わるため、売掛金を買い取ってもらう場合は業者を入念に選定することが大切です。

ファクタリング業者の選び方については以下の記事が参考になります。

参考:ファクタリングとは?図解でわかりやすい解説・手数料・違法会社を避ける7つのポイント | LISKUL

エクイティファイナンスにより増えた株主は容易に切り離せないので注意

エクイティファイナンスは株式の発行を行い、出資者を募ることで事業資金を調達する方法ですが、株主は簡単に切り離すことができないので注意が必要です。

一度企業の株を購入した場合、企業の都合で株主を切り離すことは難しいです。株式の発行に応じて一部の個人が株を大量に所持した場合は、株主総会での発言力も大きくなり、事業を進める上での障壁になる可能性もあります。

エクイティファイナンスはベンチャー企業や取引先との関係強化を図る企業、融資を受けられなかった企業が利用する事業資金の調達方法ですが、株主を増やしすぎると経営の妨げになる可能性があることも理解しておきましょう。

参考:エクイティファイナンスとは?種類やメリット・デメリットをわかりやすく解説!【クレジットカードのことならCredictionary】

まとめ

本記事では、事業資金調達の方法について解説しました。

事業資金調達の方法は以下の3つの方法があります。

- 銀行・公的機関・企業から融資を受けるデッドファイナンス

- 資産を売って事業資金を調達するアセットファイナンス

- 株式を発行して事業資金調達を行うエクイティファイナンス

事業資金として数千、数億円単位で資金調達を行いたい企業はデッドファイナンスやエクイティファイナンスがおすすめです。銀行融資の場合は資本金の2倍の金額を借り入れることができ、公的融資である日本政策金融公庫は最大3,000万円の融資が受けられます。

エクイティファイナンスの公募増資を利用すれば不特定多数の出資者を募ることができ、数億円単位での事業資金調達が可能です。

一方で資金調達のスピードを重視する場合はアセットファイナンスがおすすめです。ファクタリングを利用すれば売掛金を即日で買い取ってもらい現金化することも可能です。

緊急度が高い場合は現金化の早い方法を選び、事業資金に余裕がある場合は融資や株式発行で事業資金を調達しましょう。